不動産投資ローンの融資を受けられる金融機関一覧(年収別)

不動産投資をすすめるうえで、自分がどのような金融機関から不動産投資ローンの融資をうけることが可能なのかを知ることはとても重要だ。

ローンや融資について、どれだけ知識があるかは投資の成否に大きな影響を与え、融資が受けられるかわからないまま手当たりしだいに収益物件を探すのは時間のムダになってしまう。

今回は、不動産投資ローンをうけるメリットやリスク、年収別に違う不動産投資ローンを受けられる金融機関の一覧など、不動産投資を加速させ成功にみちびくための融資情報を紹介する。

目次

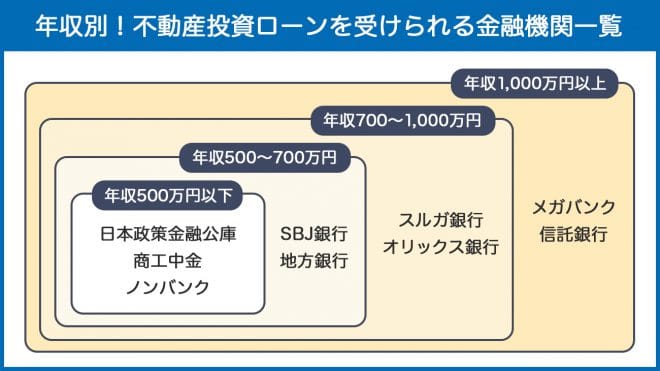

年収別!不動産投資ローンを受けられる金融機関一覧

アパートローンやプロパーローンなどの不動産投資ローンは、借りる人の属性や物件価値・担保能力などさまざまな要素が組みあわさって融資条件や可否が決定される。

さらに、時期によって金融機関の方針・支店の方針などに違いがあり、同じ人でも資金を借りられる時期と借りられない時期がでてくる。

とはいえ、融資を受けられるかの一番大きな判断材料である個人の年収によって、使える金融機関がある程度決まるのは事実だ。まずは、年収別にローンを受けられる金融機関を紹介しよう。

これを知っておくことで、自分に合いそうな金融機関を把握し、投資のスピードを加速させることができるだろう。

年収500万円以下の人が融資を受けやすい金融機関

まず、年収500万円以下の人が不動産投資ローンを組みやすいのが以下の金融機関だ。

全国

- 日本政策金融公庫(金利2%前後)

- 商工中金(金利2%前後)

- セゾンファンデックス(金利4%前後)

- 三井住友トラストL&F(金利3.9%、5000万円以上は2.9%)

このうち、エリアの制約がもっとも少ないのは政府系の金融機関である日本政策金融公庫だ。年収500万円以下の場合、基本的には日本政策金融公庫を中心に融資戦略を組み立てることになる。

この年収層に該当する場合、ローンが組める金融機関は限られてくる。はじめは、金利が高かろうが返済期間が短かろうがなりふり構わず、融資をしてくれる金融機関を使うという方針にしたほうがいい。

一度収益物件を買って不動産賃貸業の実績を作ることができれば、はじめは相手にしてくれなかった金融機関も融資をしてくれることがある。

居住地近くの信用金庫や地銀(地方銀行)をあたれば、融資可能な金融機関が必ずあるので、根気強く探して訪問してみよう。

さらに、年収500万円以下の人でもローンを組みやすいのが、ノンバンクとよばれる金融機関だ。ノンバンクとは、預金の受け入れ機能をもたず融資のみを行う銀行のことで、金利は高く返済期間も短めである。

メガバンクなどと比べて条件は不利になるが、収益物件運用の実績がない段階では、ノンバンクをメインに物件購入を検討するのがムダの少ない方法の一つだ。

また、年収が300万円など低くても不動産投資をあきらめる必要はない。年収が低くても、数億円以上の融資を受けて成功している大家の人はたくさんいる。年収をカバーするだけの努力ができるかどうかが重要なのだ。

[関連記事] 木下たかゆきの「35歳で家賃年収7億円を稼ぐ思考」とは?【動画あり】年収500万円〜700万円の人が融資を受けやすい金融機関

つぎに、年収500万円〜700万円程度の人が不動産投資ローンを組みやすい金融機関だ。年収500万円以下の人向けの金融機関にくわえ、以下も使うことが可能になってくる。

関東

- 静岡銀行(金利3%台)

- SBJ銀行(金利2%台)

関西

- みなと銀行(金利2%前後)

- 関西アーバン銀行(金利2%前後)

- 近畿大阪銀行(金利2%前後)

- 池田泉州銀行(金利2%前後)

年収500万円〜700万円程度の人の融資戦略としては、対象エリアが比較的広いSBJ銀行を使うことを最初に検討するのがよいだろう。

また、地方銀行である静岡銀行も不動産投資に積極的な金融機関で、ワイドローンとよばれる個人向けの不動産投資ローンがよく使われる。融資エリアも広く、東京や大阪・愛知・神奈川などの都市部に支店があるため、これらのエリアに住んでいればローンを組める可能性がある。

関西のみなと銀行・関西アーバン銀行・近畿大阪銀行の3つの地銀は、統合される予定であることが2017年に発表された(2019年4月に、関西アーバン銀行と近畿大阪銀行が合併し、関西みらい銀行としてスタート)。今後不動産投資ローンにどう影響してくるか注目したい。

年収500万円以上であれば、目安として、居住地域の約2割の金融機関が融資候補になるだろう。

年収700万円〜1,000万円の人が融資を受けやすい金融機関

つぎに、年収700万円〜1,000万円の人が不動産投資ローンを組みやすい金融機関だ。

全国

- スルガ銀行(金利3.5%〜4.5%)新規融資停止中

- オリックス銀行(金利2-3%前後)

年収700万円を超えると、使える金融機関の範囲はかなり広がり、購入できる物件の数も一気に増える。対象となる金融機関の数自体は、年収700万円未満とさほど変わらないが、融資がとおる確率はかなり上がるだろう。

不動産投資の融資に積極的だったスルガ銀行だが、かぼちゃの馬車事件などで問題になり、現在新規融資を停止している。

年収700万円以上であれば、居住地域の約5割の金融機関が融資候補になるイメージだ。

年収1,000万円以上の人が融資を受けやすい金融機関

つぎに、年収1,000万円の人が不動産投資ローンを組みやすい金融機関だ。

全国

年収が1,000万円を超えると、メガバンク(都市銀行)や信託銀行などの金融機関が検討対象に入ってくる。

地方銀行や信用金庫の金利が2.0〜3.5%からスタートするのに対し、メガバンクは保証人を入れればはじめから1%以下になることもある。さらに、都市銀行や信託銀行は、地方銀行や信用金庫、ノンバンクなどと比べて、金融機関としての格が高い。

メガバンクでローンを組めるというのは、それだけで高属性の証明であり、今後ほかの金融機関でローンを組む際に「メガバンクでもローンを組めるお客様」として扱われるメリットがある。

年収1,000万円以上であれば、居住地域の約8割の金融機関は融資候補になるだろう。

[関連記事] 失敗しないための金融機関選び25選不動産投資ローンとは?住宅ローンとの違い

そもそも、不動産投資ローンとは、1棟アパートや区分マンションなどの収益物件を購入する際、購入資金を得るために銀行や信用金庫などの金融機関から融資を受けて組むローンのことである。

不動産投資で活用するアパートローンやプロパーローンの総称として「不動産投資ローン」とよばれている。

不動産用のローンとしては、不動産投資ローンのほかに住宅ローンがある。住宅ローンは、自分や家族が居住するための住宅を購入するためのローンであり、収益物件の購入には原則使用できない。

不動産投資では、アパートローンやプロパーローンなどの不動産投資ローンを使うことになる。

不動産投資ローンと住宅ローンでは、居住用か投資用かなどのローン使用目的だけでなく、融資対象となる人や金利、審査基準などさまざまな違いがある。

[関連記事] アパートローンは住宅ローンとどう違う?失敗しない融資の受け方不動産投資ローンを使うメリットとデメリット・リスク

不動産投資をスムーズに進めるうえでローンの活用は欠かせない。実際に、不動産投資ローンを使って不動産投資を進めていくことにはどんなメリットやデメリット・リスクがあるのかみていこう。

メリット1:少ない自己資金で不動産投資が始められる

銀行から不動産投資ローンの融資をうける1つめのメリットは、少ない自己資金で不動産投資を始められるということだ。

投資用の収益物件を購入するには、かなりの資金がかかる。都市部でいい物件を購入したいと思ったら、区分のワンルームマンションで1,000万円前後から、1棟アパートなら3,000万円以上は必要になるだろう。

さらに、仲介手数料や物件購入にかかわる税金などの諸経費も、物件価格の7%前後かかってくる。

収益物件購入のための高額な資金が全額貯まるのをまってから買おうとしていては、いつまでたっても不動産投資をスタートできない。

不動産投資を知らない人からすれば、貯金ゼロの状況で数千万円もする不動産を購入するのは到底無理だと思うだろう。

しかし、銀行などの金融機関が融資をしてくれることで、たとえ貯金ゼロであっても不動産投資は始められるのだ。これが、株や投資信託などにはない不動産投資特有かつ最大のメリットである。

もちろん、貯金ゼロのすべての人が融資をうけられるわけではない。金融機関は、資金を貸りる人の属性(年収や貯金など)や不動産の収益価値を評価して融資を行うかどうかを決める。

あくまでローンとしてお金を借りるため、融資を受ける人や物件に返済能力があると判断されれば、「少ない自己資金+銀行からの融資」で不動産投資が始められるのだ。

[関連記事] 年収と自己資金がいくらあれば不動産投資を始められる?メリット2:投資スピードを早められる

不動産投資ローンをつかう2つめのメリットは、投資拡大のスピードを早められるということだ。

不動産投資で利益を増やすには、次々と新しい物件を購入し投資規模を拡大していく必要がある。そのためには、いかに自己資金を少なく、ローン分を多く融資を受け続けられるかがポイントだ。

一つひとつの収益物件に対する自己資金の割合はなるべくおさえ、次やそのまた次の物件購入の初期費用(物件価格の1〜2割程度の頭金や7%前後の諸経費など)に温存した自己資金をあてるのだ。

たとえ貯金など自己資金が豊富にある不動産投資家でも、収益物件を全額現金で購入する人はほとんどいない。皆、なるべく現金を使わずローンを最大限に利用して不動産を購入する。

不動産投資を行うにあたって、「銀行に借金をすることになるローンは組みたくない」とこわがってしまう人は、不動産投資における最大のメリットである融資の恩恵をうけられなくなるため、考え方やマインドから変えたほうがよいだろう。

不動産投資における成功は「毎月のローン返済額をいかに少なくして不動産を保有するか」ではなく、「毎月の家賃収入−ローン返済額をいかにプラスに最大化できるか」ということなのだ。

[関連記事] 一流サラリーマンがなぜ2億円の借金をして不動産投資をするのか?メリット3:家賃収入をローン返済の財源にあてられる

不動産投資ローンのメリット3つめは、ローン返済に家賃収入をあてられるということだ。

居住用不動産を購入するための住宅ローンは、基本的にローンを組んだ人や配偶者の給与所得を返済の財源としている。それに対し、不動産投資ローンは収益物件からもたらされる毎月の家賃収入が返済財源となるのだ。

たとえば、毎月の家賃収入が36万円(1部屋6万円×6部屋)見込める4,800万円の1棟アパートを全額ローンで購入したとする。ローンの返済期間は25年、金利は変動2.5%と仮定すると、毎月のローン返済額は約21万5千円となる。

このアパートを満室運営できれば、「毎月の家賃収入(36万円)−ローン返済額(21万5千円)=14万5千円」が手元に残る。仮に、2部屋空室がでてしまって毎月の家賃収入が24万円になったとしても、ローン返済額21万5千円は家賃収入分から問題なく支払える。

このように、不動産投資ローンの返済は購入した物件からの収益によってまかなえるため、ローンの金額がいくら高額になったとしても、毎月の家賃収入から問題なく返済が見込めるのであれば融資をうけられる可能性があるということだ。

反対に、購入しようとしている収益物件に毎月ローンを返済していくだけの価値がないと判断されると、いくら少ない額のローンだろうと融資をうけることはむずかしい。

[関連記事] なぜ空室率が高い地域でも満室でアパート経営ができるのかデメリット・リスク:ローン返済が困難になる可能性がある

不動産投資でローンを組む一番のリスク・デメリットはローンの返済ができなくなり破綻することだろう。

不動産投資ローンの返済には家賃収入があてられるため、家賃さえ確保できていれば返済に支障はない。

しかし、適切な清掃やリフォームを行わなかったり、入居者募集に手をぬいたりといった経営努力の不足によって空室が多くなってしまった場合には、月々のローン返済額が家賃収入を上回ってしまう可能性がある。

そうなると、空室をうめる努力をしつつ、毎月の赤字分を会社からの給与なり貯金で補填してしのぐしかない。その状態が長く続くと、アパート経営は一気に厳しくなり、破綻のリスクも高まってしまう。

ただ、不動産投資で失敗し破綻する人の割合は、実は1%にも満たない。多くの不動産投資初心者が恐れている「ローンの返済が困難になり破たんするリスク」はデータとしてみるとかなり小さなものなのだ。

不動産投資ローンの細かいリスク・デメリットについては、「マンション投資のローンで破綻しない為に注意すべき4つのリスク」も参考にしてほしい。

[関連記事] 「不動産投資で自己破産」は避けられる?失敗する2つの決定的理由融資より、物件を見つけるほうが先?

金融機関から不動産投資ローンの融資をうけて物件を購入しようとする場合、収益物件を見つけるのが先か、融資をうけられる銀行を見つけるのが先か悩む人も多いだろう。

基本的には、物件を見つけるのが先になる。なぜなら、物件など現物の情報がないと銀行などの金融機関も、融資ができるか否かの判断ができないからだ。融資打診をする際には必ず物件情報もセットでもっていく必要がある。

しかし、物件を見つける際に、自分が融資をうけられる金融機関やローン可能額などの大まかな情報を事前に把握していないと、自分が融資をうけられないエリアや条件の収益物件を探すことになり時間と労力のムダになってしまう。

そのため、本格的な融資をうける前に自分の希望に近い条件の物件資料をもって銀行にローン相談にいくとよいだろう。

一度ローン審査をしてもらえば、自分が組めるローンの可能額がわかり、金融機関とのつながりもできる。そして、本気で買いたい物件がでた際には、担当者に直接連絡し、スピーディーにローン審査を行ってもらうのだ。

ただし、銀行ごとで融資ルールに一定のパターンはあるものの、申し込む人の状況やタイミングなどによって融資結果は大きく異なるということは覚えておこう。

[関連記事] 優良物件を探すために重要な「7つの要素」とはローンの審査が通りやすい・通りにくいケースは?

アパートローンやプロパーローンなど不動産投資ローンの審査で重要となるのは、おもに「自己資金」「個人属性」「物件評価」の3つだ。

まず、1つめの「自己資金」とは貯金のことだが、手持ちの資金が多くあることで、空室がふえたり突発事項が起こっても対応できると判断され、ローン審査がスムーズに進みやすい。

2つめの「個人属性」は、勤務先や雇用形態、勤続年数などの社会的立場と、年収や保有資産などの経済的状況のことをさす場合が多い。大企業の会社員や医者、弁護士などは高属性とされローン審査でも有利になる。

3つめの「物件評価」は、購入する予定の物件がどれだけの収益性(実質利回り)をもたらすかが判断軸になる。収益性の高い物件は、審査が通りやすくなるだけでなく、融資額や金利についても交渉がしやすくなる。

もちろん、すべての評価がよい方がローン審査においては有利だといえるが、自己資金が少なく個人属性が低い人でも、物件評価がずば抜けて高ければ審査の土台にあがることは十分可能だ。

さらに、ローン審査について付け加えておくと、居住地というのも影響してくる。たとえば、福岡にある某地銀は東京の人に融資しないという基本姿勢を打ちだしている。ほとんどの東京の人はこの銀行から融資をうけられない。

しかし、その銀行の担当者に直接聞いてみると、東京の人にも不動産投資ローンの融資をだしたケースがゼロではないという。それは、銀行が融資したいタイミングにたまたま合致していたり、試験的に東京の人に融資をだしていた時期が短期間あったのかもしれない。

このような例外はどの銀行にも必ずあり、「居住地でないから融資はうけられない」、「自己資金が少ないから審査は通らない」など自己完結で判断してしまわず、トライ&エラーで行動していくことが不動産投資成功への近道だと覚えておいてほしい。

[関連記事] 不動産投資において自宅の住宅ローンは不利になる?融資をうける際に気をつけるポイント

年収別に融資を受けやすい金融機関や、ローン審査が通りやすいケースなどをみてきたが、融資を受ける際に気をつけるポイントがいくつかある。とくに、不動産投資において有利だとされる高属性な人ほど注意が必要だ。

まず、不動産投資ローンを組む金融機関について、自己資金が少なく年収も低い人は、多少金利が高くても返済期間が短かくても、融資をしてくれる金融機関を使うという方針が大切だと伝えてきた。

一方、年収が高く高属性の人は、いきなりノンバンクを使うのではなく、できるだけメガバンクなど格の高い金融機関から使うようにしよう。ノンバンクでしか融資を受けていないと、そのような金融機関からしか資金を借りられない人だという見方をされてしまうことがあるのだ。そうなると、2棟め以降の融資が不利になってしまう。

また、年収の高い人が融資を受けようとする際、個人属性がいいと判断され、物件の評価が多少低くても比較的簡単にローンが組めてしまう。そのため、高属性な人ほど不動産会社にすすめられるがままダメな物件を買っていることが多い。

きちんと勉強している年収500万円以下の人のほうが、良い物件を買っている割合が高いのではないかと思うほどだ。

属性がよく自己資金も豊富にある人こそ、物件自体がイマイチでもローン審査が通りやすく買える物件の範囲が広いため、物件選定をより慎重に行う必要があるのだ。

[関連記事] 融資を受けるには属性の理解が重要不動産投資ローン(アパートローン)借入れまでの流れは?

実際に、不動産投資ローンを利用する際の基本的な流れをみてみよう。

1.ローン申請準備

まずは、金融機関の融資担当者にアポイントをとり、不動産投資ローンを申し込むための準備をしよう。

金融機関に相談に行く場合、申請に必要な書類をあらかじめ揃えておくと、その後のやりとりも短縮できるうえ、融資担当者の心証もよくなる。本気で購入する意思を示す為にも、これらの書類は時間がある時に準備しておこう。

| 必要書類 | 内容 | 備考 |

|---|---|---|

| 運転免許証 | コピー | |

| 健康保険証 | コピー | |

| 源泉徴収票 | 3期分 | |

| 確定申告書 | 3期分(ある場合) | |

| 保有資産の一覧 | 金融資産の保有額と合計の表 | |

| 保有資産のエビデンス | 保有資産の残高証明書、通帳の最終ページなど | 仮審査が通ったあとに提出する場合が多い |

| 返済予定表 | 既に借り入れがある場合、すべての返済予定表 | 全ページではなく最初の1ページ目のコピーで対応可能な場合が多い |

| 住民票 | 3枚程度 | 市役所で取得 (地域によっては自動交付機があり土日も取得可) |

| 印鑑証明書 | 3枚程度 | 市役所で取得 (印鑑登録をしていない場合、必ず事前に登録しておく) |

| 納税証明書 | 3期分 | 税務署で取得 (その1、その2、その3の2などフォーマットの指定が金融機関よりある) |

| 給与明細 | 直近3ヶ月分 |

金融機関にもよるが、公的書類はおおむね3ヶ月以内に取得したものであれば問題ない場合が多い。

2.ローン審査申し込み

融資担当者が個人属性や物件資料を確認し、ローン審査の申し込みが可能だと判断されると個別に連絡がくる。相談から担当者から連絡がくるまでの日数は、一般的に数日〜数週間程度だ。

審査可能と判断されると、その時点で申込書の提出が必要な金融機関もある。また、不足している資料の提出や別途必要な書類が求められる場合も多い。

3.ローン審査開始

提出した書類をもとに申し込みが完了したら、担当者が融資の稟議書を作成し、金融機関本部によるローン審査が始まる。ローン審査にかかる時間は、通常数週間〜1ヶ月程度だ。

4.融資決定通知

金融機関でローン審査が完了すると、担当者からローン審査の結果連絡がくる。その際、審査が通っていれば、融資額や融資期間、金利などの諸条件も一緒に告げられる。

5.融資手続き

ローン審査が通ったら、金融機関とローン契約を結び融資手続きを行う。

「金銭消費貸借契約(金消契約)」、「抵当権設定契約・根抵当権設定契約」、「団体信用生命保険」が主な契約事項だ。一般的に、融資をしてくれた金融機関の支店で行われる。

6.融資実行

金融機関との契約が完了したら、ローン実行日(決済日)を設定し、実際に物件を購入することになる。

[関連記事] 金融機関から融資がおりなかったらどうしたらいい?自分にとって有利な条件の金融機関からローンを受けよう!

不動産投資ローンの仕組みや年収ごとに使える金融機関を紹介してきた。このような融資の知識は、不動産投資を拡大させていくうえで圧倒的な武器になりえる。

自分の属性に合った金融機関を知り、担当者とつながりをつくりながら、より良い条件で借入ができるよう定期的に情報収集を続けるとよいだろう。

不動産投資ローンの融資をうけるうえで、自己資金や属性が審査に影響することは否めない。

しかし、不動産投資家として成功している人のなかには、「年収500万円以下の低属性」「正社員ではない派遣社員」「日本国籍を保有していない」といった状況からスタートしている人も存在する。

たとえ自分の属性が低かったとしても、あきらめなければ道はひらける可能性があるのだ。決して安易に考えてはいけないが、日本には幸い金融機関が星の数ほどある。属性をなげく前に、自らの行動力・交渉力によって金融機関からの融資を勝ちとろう。

不動産投資ユニバーシティでは、融資についてさらにくわしく学べる、「融資が厳しい時代に優良物件を購入する不動産投資セミナー」も開催している。ここでしか聞けない情報がたくさんあり、実践的な内容になっているためぜひ参加してみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!