不動産投資における節税はまやかし!?節税対策の考え方

「不動産投資は節税になる」そんな話を聞いたことがある人は多いのではないだろうか。

たしかに不動産投資で節税することは可能だ。しかし、節税目的の投資は落とし穴が多く、おすすめできない。今回は不動産投資における節税の方法や考え方、注意すべきポイントを紹介していこう。

目次

不動産投資における節税の仕組みとは?

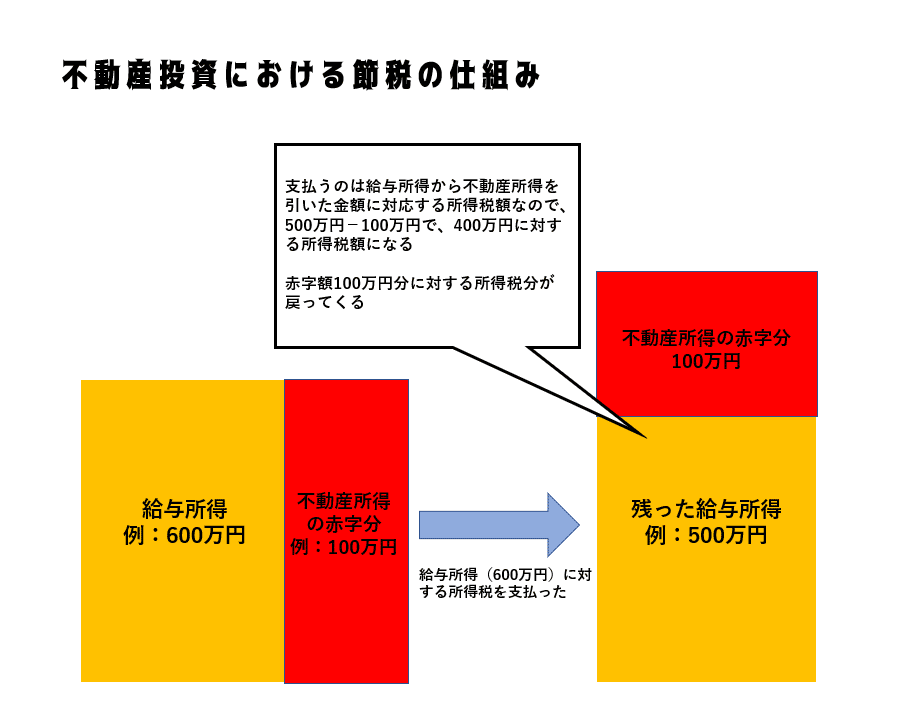

まずは、不動産投資における節税の仕組みを説明しよう。

不動産投資で得られた家賃収入は、各種所得をまとめて税額を計算する「総合課税」の対象になる。たとえば、不動産収入のほかに会社員として給与を受け取っている場合には、不動産所得と給与所得を合算して税額を計算する。合算された金額が所得税の対象になるため、不動産投資で赤字がでた場合には、本来かかるはずの給与所得分の税金が引き下がることになるのだ。

「不動産投資における節税」とは所得以上の赤字を出し、帳簿上で税金の課税対象をマイナスにすることなのである。勘がいい人は気づいたかもしれないが、この「所得以上の赤字を出す」というところが不動産投資における節税の落とし穴だ。

不動産投資での節税の方法と効果

経費計上による節税方法

まずは、経費計上による節税の方法だ。不動産投資では家賃収入などにより利益が発生した場合、その利益から必要経費を差し引いた「不動産所得」分に対して税金がかかる。

不動産投資の総収入−必要経費=不動産所得

必要経費には不動産投資にかかわるさまざまな支出を含めることができ、計上できる経費が多ければ多いほど不動産所得が下がり納める税金を少なくできる(節税になる)ということだ。

「経費として計上できる額を増やす」という点では、個人で不動産投資を行うより法人化したほうが、経費の範囲が広がるためメリットがあるといえる。

また、会社員など給与所得がある状態で不動産投資を行なっている場合、不動産所得は給与所得と合算して確定申告を行うこと(損益通算)ができる。

もし、不動産投資で損失(赤字)が出た時には、給与所得と損失分を相殺して、納め過ぎた税金を取り戻すことができるのだ。

では実際に、不動産投資の経費として計上できるもの、できないものをみていこう。

[関連記事] 不動産投資は法人化するべきか?個人と法人設立の違いは?経費計上できるもの

不動産投資は事業であり、その事業で収入を得るために生じた支出は基本的にすべて経費にできる。経費計上できる具体的な項目は次のとおりだ。

- 減価償却資産

- 借り入れ利息

- 租税公課(事業のための支出であれば必要経費として認められるが、住民税や贈与税など個人的な支出は必要経費として認められない)

- 修繕費

- 損害保険料

- 不動産所有や運営に関する交通費、通信費

- 税理士へ支払う手数料

また、不動産事業用の事務所として自宅を使っていたり、物件の視察や調査・入居者への物件案内などに私用車を使っていたりする場合には事業用と私用を按分(使用割合によって分けて計算すること)して経費計上することが可能だ。

経費計上できないもの

当たり前だが、不動産事業のためではない個人的な税金や罰金の支払いは経費にならない。経費計上できない項目の例は次のとおりだ。

- 所得税

- 罰金・交通違反金

- 住民税

- 贈与税

[関連記事]アパート経営者が知っておくべき6つの必要経費マニュアル

減価償却による節税方法

減価償却とは時間の経過とともに劣化し価値が減っていく建物や設備などの資産の取得(購入)にかかった費用を年ごとに分割し必要経費として償却するための手続きのことである。

基本的には一つ前の「経費計上による節税」にもあてはまるが、減価償却費は経費としての割合がかなり大きいため、さらにくわしく説明していく。

減価償却の計算法

減価償却費を計算するには取得費、耐用年数、償却率を調べる必要がある。

- 取得費…建物の取得費(購入価格)

- 耐用年数…建物の耐用年数(法定耐用年数-築年数)

- 償却率…耐用年数を元に国税庁のホームページにある減価償却資産の償却率表から調べる

減価償却費は「定額法」か「定率法」で算出できる。個人の不動産投資における税金計算では原則として定額法を使う。

定額法は毎年同じ金額を経費にする計算方法で計算式は次のとおりだ。

定額法:建物の取得価格×償却率=減価償却費

定率法は耐用年数の前半に多めに経費計上できる計算方法だ。定率法での減価償却費は取得年が高くなり、年々下がっていくのが特徴である。定率法の計算式は次のとおりだ。

定率法:(建物の取得価格-前年度までの償却費の総額)×償却率=減価償却費

減価償却による節税目的の物件購入はおすすめしない!

減価償却による節税目的で築古の物件を購入する人がいるがあまりおすすめできない。

減価償却の恩恵を受けられるのは物件を所有している期間のみだ。物件を売却する場合は、得られた利益に対して譲渡所得税がかかってくる。

不動産投資における減価償却は物件を所有している間は税金が安くなるが、その分、売却時の税金が高くなる性質をもっている。減価償却は税金の支払いを先送りしているに過ぎないのだ。

また、銀行は法定耐用年数が過ぎた物件の融資に積極的でない。減価償却目的で購入した物件を売却しようとしても、法定耐用年数が過ぎた築古物件にはなかなか買い手がつかない。

物件を持ち続けたとしても、空室が埋まらなくなれば損を抱え続けることになるのだ。

[関連記事]不動産の減価償却を使い有利に節税を行う

相続税や贈与税の節税方法

不動産投資は土地を相続する際にかかる「相続税」や「贈与税」の節約にもなる。

相続税は持っている資産の評価額で税額が決まる。

現金であれば全額が相続税の課税対象だ。しかし、不動産の場合は土地と建物にそれぞれの評価基準があり、相続税の課税評価額が現金の時と比べて低くなる。また、土地を相続する場合、建物を建てて人に貸していると、相続税評価額が低くなり節税効果が高まる。

さらに節税に努める場合は相続するよりも贈与税を活用した方が税金は安くなる。

贈与税には110万の基礎控除がある。年間110万円以下の贈与は非課税になるため、申告する必要がない。たとえば年間110万円の贈与を10年間続ければ合計で1,100万円の非課税贈与が可能になる。

不動産投資における節税の考え方

これまで説明してきたとおり、不動産投資で節税することは可能だ。しかし、「節税のために経費をどんどん増やそう」など枝葉・小手先の話しか考えられていない人は危険だ。

不動産投資で大切なのは最終的な利益を増やすことであり、節税をすることではない。節税を目的にするのではなく、利益を増やすために税金をどうコントロールするかということを意識しよう。

税務関連の正しい知識があるかどうかは、不動産投資を追求していくうえでの加速装置にもなり重しにもなり得るのだ。

不動産投資の税金計算方法は?

まず、不動産投資における税金の計算方法をおさえておこう。

税金の計算式は、ざっくり示すと次のようになる。

家賃収入-経費(返済利息、管理費、光熱費、リフォーム、固都税、給与、交通費、その他)=税引前利益

税引前利益に対して20%や40%(累進課税により変動)などの一定割合の比率をかけて、所得税(個人)か法人税(法人)の税額が決定されるのだ。そのため、税引前利益の額が減れば、納める税金額も減ることになる。

ここで給与額やその他経費(飲食などの交際費)を大きくすれば、税金が安くなるのではないかと考えるだろう。それはたしかに正しい。だがしかし、不動産投資ではそこに落とし穴が潜んでいるのだ。

不動産投資における「節税」の落とし穴

法人で不動産を所有している場合、経費が収入を上回ると赤字営業となり法人税はかからなくなる。不動産に限らず上場していない個人商店なども、できるだけ経費を多くし、税金を減らそうと考えるケースが多い。これは個人の確定申告も同じである。

しかし、不動産投資を行う場合にその考え方は危険だ。なぜなら、赤字経営をしている人に銀行は融資をしてくれないからだ。

不動産投資を行っているオーナー本人は、税金を安くするために経費を増やし利益がでていない(赤字)ように見せているという意識かもしれないが、金融機関はそう見てくれない。単純に経営能力がなく利益を出せない人と判断されてしまうのだ。

不動産投資で利益を拡大していくには、金融機関からの継続的な融資が欠かせない。その融資が受けられなくなるということは、目先の税金を安くするメリットよりも、はるかにダメージが大きいのだ。

くれぐれも、よくある営業トーク「不動産投資は節税になる」に騙されてはいけない。

融資が受けられない!?黒字経営でも赤字になるケースに注意

むやみに経費を増やすことのリスクを紹介した。もう一つ、不動産投資の税金で気を付けるべきポイントがある。それは、手残りの利益額となるキャッシュフローと決算書(確定申告)上の利益は異なるということだ。

なにも考えずに税計算をすると、たとえキャッシュフローがプラスでも決算書上はマイナス経営になるケースがかなりある。

たとえば、購入したばかりの不動産で募集を開始する前に300万円分の室内リフォームが必要になったとする。

リフォーム代300万円を上乗せした額の融資が引けていれば、キャッシュフローがマイナスになることはなく資金繰りも問題ない。しかし、リフォーム費用は初年度一括で経費計上する必要があるため、単年の決算書上では赤字となる可能性が高い。

このように、不動産投資ではキャッシュフローと決算書上の損益が連動しないケースがあるのだ。

実際にはキャッシュフローがでていても決算書上で利益がでていないと、それは不動産賃貸業がうまくいっていないと判断されてしまう。

リフォームの融資を多めに引いたので、手残りのキャッシュフローが多かったとしても、リフォームにより決算が赤字になるのは避けたいと考える感覚は、不動産投資家にとってかなり重要だ。

銀行は決算書をことさら重要視する。オーナーからすると、赤字が発生したのは単発のリフォームで次年度は発生しないのだから経営は問題ないと思うだろう。しかし、それを銀行にいくら説明しても、決算書上に「赤字になるのは今年だけ」といったことを示す項目は存在しない。決算書上の数字がすべてなのだ。

銀行としては赤字経営しかできない人に対して融資をするわけにはいかない。単年ごとに利益がでてないと、新たな物件のために融資をしたとしても、その利益が既存の物件の赤字補てんに使われてしまい、返済が滞ることが想定されるからだ。

[関連記事]不動産投資でキャッシュフローを重視すべき理由は?エクセル計算書で図解!

不動産投資で大切なのは「節税」ではなく「税務対策」

不動産投資の税金対策で重要なのはいかに節税に取り組むかではない。これがほかの事業と不動産事業で異なる点だ。

不動産投資には、つねに融資の問題がついてくる。目先の節税ではなく、長い目で融資戦略を考え、今の段階ではどのように経費をコントロールするべきか「税務対策」を考える必要があるのだ。

たとえば、月10万円の収入がほしいのであれば、5,000万円で利回り10%の物件を買えば、その目標は達成できる可能性が高い。それで満足なのであれば、なにも考えずに経費をたくさん計上して、おおいに節税対策をすればいいだろう。

しかし、現在月10万円のキャッシュフローがあり、そこで満足せず月50万円、100万円と規模を大きくして利益を増やしていきたいのであれば、継続的に融資を受けられる状態でいることが必要だ。その場合は、必要以上の税金を払わないように節税しながらも、少なくとも赤字経営にならないよう意図的に利益と経費を調整する必要がある。

税務をふまえた投資戦略をしっかりと立て、いつどのタイミングでリフォームを行うかなど支出と損益のバランスをあらかじめ考える必要があるのだ。

※税理士以外が税理士業務を行うことは禁じられています。税務に関しては下記記事などを参考にして税理士に相談しましょう。

[関連記事]【不動産投資】良い税理士vsダメな税理士の見分け方

不動産投資で節税は可能!ただし、「節税目的」は危険

不動産投資において、「節税」先行の考え方にどれだけリスクがあるかわかっていただけただろうか。不動産投資の成功は、「いかに節税し税金を少なくできるか」ではなく、「長期的な目線で継続的にいかに利益をだせるか」ということである。

目先の税金を安くするためにわざと赤字にし、その後の融資が受けられず利益もでないとなっては何のために不動産投資をやっているのかわからなくなってしまう。

継続的に融資を受け利益を出し続けるために「経費を戦略的にコントロールする」という意識をもとう。

不動産投資ユニバーシティでは経費や節税の知識を含め失敗しない不動産投資の方法が30日間無料で学べる「無料メール講座」を配信している。毎日5分間読むだけで不動産投資の基礎的な知識が学べる。こちらもぜひ参考にしてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!