アパートローン審査の基準【2024年版】融資打診の重要ポイント

融資がでにくくなっていると言われる現在だが、銀行から融資をうけて物件を購入できている人は存在する。アパートローン審査に通る人、通らない人の違いは、金融機関ごとの特徴をつかみ、審査の重要なポイントをおさえているかどうかである。

今回は、アパートローンの審査基準と各金融機関の特徴、アパートローン審査に通るために重要なポイントを紹介していく。

目次

アパートローン審査の基準は?銀行はどこをみて判断している?

アパートローン審査でチェックされる項目というのは、金融機関が違ってもだいたい同じである。審査の基準は大きくわけて「属性情報」と「物件情報」の2つだ

属性情報というのは、銀行からみた借入主の経済的な状況・社会的背景のことである。もうひとつの物件情報とは物件そのもののスペックのことだ。

銀行が具体的にどこをみて融資の判断をしているかを知れば、あらかじめ準備ができるため、融資が通りやすくなる。つぎに紹介する項目はおさえておきたい。

借入主の属性・信用情報

アパートローン審査の際に、金融機関がまず確認するのは融資を受ける人(借入主)の属性と信用情報だ。

■借入主の属性・信用情報における金融機関の着目点

・個人識別情報

・家族構成

・職業

・年収

・資産状況

・住居状況(持ち家かどうか)

アパートローン審査の際、銀行はまず借入主の氏名や生年月日、住所や電話番号など本人確認を行う。その後、家族構成を確認する。家族構成によって必要な生活費が変動するため、家族構成は融資に影響する。

配偶者がいて共働きの場合は、収入を合算して評価されたり、配偶者が働いていなくても潜在的な労働力とみなされたり、独身の人より融資が通りやすい傾向にある。

また、小さな子供がいる場合は将来的な教育費の負担などが考慮され、融資金額が下がることがある。

さらに、職業や年収なども評価対象となる。融資を行う金融機関からすると、長期間の返済が可能な莫大な資産がある人や安定した収入がある人が融資対象として好ましい。そのため、一時的に年収が高かったとしても安定性がない個人事業主や中小企業の経営者より、毎月一定の収入のある普通の会社員のほうが銀行からの評価が高い。職業別のくわしい順位づけは【こちら】を確認してほしい。

金融資産の所有状況や、クレジットローンや借金など残債の有無、住居状況についても持ち家か賃貸かの確認がある。もし持ち家だった場合、住宅ローンは負債とみなされる。

物件の収益性・資産価値

アパートローン審査の際、借入主の情報以外に金融機関が確認するのは、物件そのものの情報だ。

■物件に関する金融機関の着目点

・物件のエリア

・資産価値

・物件の収益性

まず金融機関が確認する物件情報は、購入する物件の場所だ。金融機関によって、融資を出すエリアと出さないエリアがあるため、融資条件に物件の場所の確認が入る。

融資エリアに問題がなければ、物件そのものにどれだけ価値があるのかをみていく。路線価と残耐用年数から、土地評価額と建物評価額をだして、物件の資産価値をわり出す。そうして、資産価値に対して融資金額が妥当かどうかの判断をする。

もうひとつの審査基準は物件の収益性だ。審査対象の物件を運用することで、どれだけの収益が見込めるかを確認する。十分な利益がでる物件は、ローンの返済能力が高いと評価される。

[関連記事] 不動産投資で融資を引くために使える2つのテクニックアパートローン審査の流れ

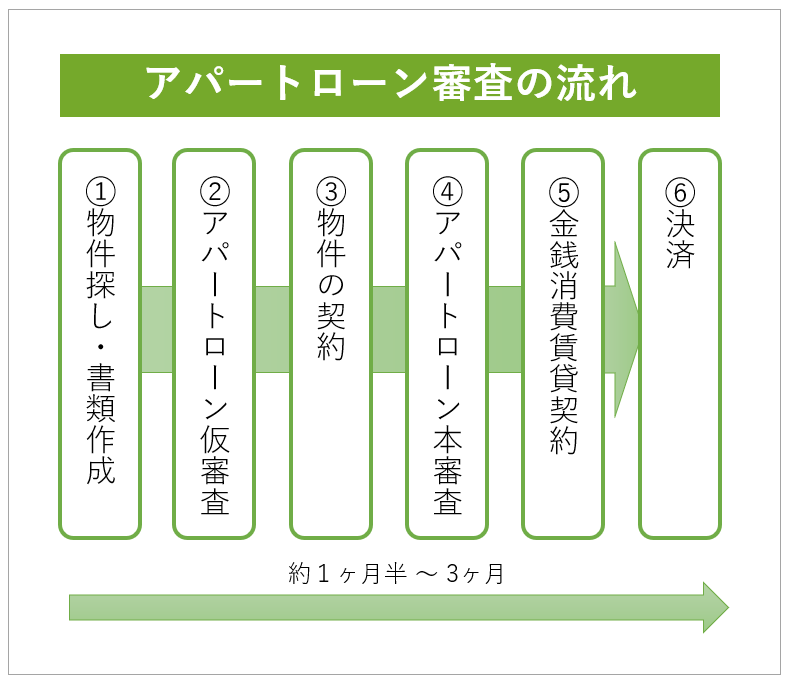

アパートローン審査は、上の図のような流れで行われる。各ステップに必要な期間は、おおむね1~2週間。申請準備から融資の実行までは早くて1ヶ月半、遅くて3ヶ月程度だ。各ステップをポイントごとにみていこう。

1.アパートローン申請準備

購入したい物件が決まったら、金融機関の融資担当者にアポイントをとり、アパートローン申請のために必要な書類を準備する。事前に揃えられる書類はあらかじめ準備しておくと、スピーディーに動けるうえに、融資担当者の心象もよくなる。

アパートローン申請に必要な書類は『収益物件の融資を申し込むときの必要書類について』で確認してほしい。

2.アパートローン審査申し込み

アパートローン審査に必要な書類を融資担当者に提出し、審査の申し込みが可能だと判断されると個別に連絡がくる。審査可能と判断されると、その時点で申込書の提出が必要な金融機関もある。

3.アパートローン審査開始

申し込みが完了したら、融資担当者が稟議書を作成し、金融機関本部による審査が始まる。

4.融資決定通知

アパートローン審査が完了すると、融資担当者から審査結果の連絡がくる。ここで、審査に通っていれば融資額や融資期間、金利などの条件も聞ける。

5.融資手続き

アパートローン審査が通ったら、金融機関と契約を結び、融資の手続きを行う。「金銭消費貸借契約(金消契約)」「抵当権設定契約・根抵当権設定契約」「団体信用生命保険」が主な契約事項である。契約は一般的に、融資をしてくれる金融機関の支店で行われる。

6.融資実行

金融機関とのアパートローン契約が完了したら、決済日を設定し、ついに物件を購入することになる。

アパートローン審査で重要なポイント3つ

アパートローン審査の際、金融機関ごとに重視されるポイントはわかっただろう。それをふまえたうえで、どういった点に注力して審査にのぞめばいいのか、重要なポイントを3つ紹介する。

1.アパートローン審査に必要な書類を作成する

アパートローン審査を受けたことがないと、審査にどんな書類が必要なのかわからないだろう。次の表にまとめたので、参考にしてほしい。

| アパートローン審査に必要な書類一覧 | |

|---|---|

|

運転免許証 |

コピー |

|

健康保険証 |

コピー |

|

源泉徴収票 |

3期分 |

|

確定申告書 |

3期分(あれば) |

|

保有資産の一覧 |

金融資産の保有額と合計の表 |

|

保有資産のエビデンス |

保有資産の残高証明書、通帳の最終ページなど |

|

返済予定表 |

すでに借り入れがある場合、すべての返済予定表 |

|

家系図 |

配偶者を含めた家系図(不要な場合もある) |

|

住民票 |

3枚程度 |

|

印鑑証明書 |

3枚程度(印鑑登録は必ず事前にしておく) |

|

納税証明書 |

3期分(金融機関からフォーマット指定がある) |

|

給与明細 |

直近3か月分 |

アパートローン審査の際に必要な書類は、取得に時間がかかるものもあるため、物件を探しながら準備しておくといいだろう。よりくわしい内容は以下のページを確認してほしい。

[関連記事] 収益物件の融資を申し込むときの必要書類について [関連記事] 融資審査時に必要な書類の一覧2.アパートローン審査を受ける金融機関の特徴を把握しておく

「金融機関の特徴」でも伝えたが、各金融機関の特徴を把握しておくのは、ムダな努力をしないためにもとても重要だ。自分の属性や自己資金の金額にあった金融機関を選ぶことで、アパートローン審査に通る可能性はあがるだろう。

3.できるだけ多くの金融機関でアパートローン審査を受ける

アパートローン審査に通るには、できるだけ多くの金融機関で審査を受けるといい。同じ銀行の別支店で同時に融資審査を受けるのはNGだが、一方の支店で融資承認がおりないとわかってから、別の支店で審査を受けるのは問題ない。

銀行が別であれば、同時にアパートローン審査を申し込んでも問題ない。A銀行a支店、B銀行a支店、C銀行a支店に同時に融資打診をして、すべて通らなければA銀行b支店、B銀行b支店、C銀行b支店…というように、できるだけ多くの金融機関に打診をするといいだろう。もし複数の銀行で融資承認がおりた場合は、条件がいい方を選べばよい。

アパートローン審査を通すには金融機関の特徴を知ることが重要!

アパートローン審査になかなか通らず悩んでいる人は、各金融機関の特徴を知らずに闇雲に打診していないだろうか?融資の基準は金融機関ごとに違うため、アパートローン審査を通すにはそれぞれの金融機関の特徴を知る必要がある。各金融機関の特徴をみていこう。

メガバンク

メガバンクは金融機関のなかでもっとも融資基準が厳しく、審査にも時間がかかる。融資規模が数億円を超える案件がつねに存在するため、数千万円規模の不動産への融資に対して融資規模が大きいとみなされることは皆無である。

メガバンクの顧客には富裕層が多く、収益物件への融資についても個人の年収や自己資金など属性のハードルが高い。

年収1,000万円前後かつ自己資金数千万円で、やっと融資審査の土台にあがれる。

金利は地方銀行や信用金庫と比べて低く、支店が多いことから融資エリアがかなり広いことも特長的な点である。

メガバンクからフルローンで融資を受けている人もいるが、基本的には物件価格の7~9割程度の融資割合となる場合が多い。

地方銀行(地銀)

地方銀行には、全国地方銀行協会に加入している第一地銀と、第二地方銀行協会に加入している第二地銀がある。それらふたつが、あわせて「地銀」とよばれている。

地銀は、融資等による企業の資金調達を通じて、「その地域の経済発展に寄与すること」を目的としている。そのため、融資を受けるには、購入したい物件が所在する市町村にその地銀の支店があることが望ましい。

スルガ銀行(本店:静岡県)などのように県外の人にも融資する地銀も一部存在するが、基本的には融資申し込みを行う本人の居住地にも支店があることが求められる。たとえば、東京に在住している人が北陸の物件を購入しようとする場合、北陸に本拠地があり、東京にも支店がある銀行だと、検討してくれる可能性がある。

逆に、北陸にしか支店がなく、申込者も過去北陸に住んでいた、配偶者や親戚が北陸出身者である、といった地縁がまったくない場合は、検討の土台にのぼることが難しいケースが多い。

金利はメガバンクと信用金庫の間ぐらいの水準(1%後半~2%後半)であることが多く、アパート経営向けのパッケージローンを作っている地銀も何行かある。

収益不動産への融資に積極的な地銀は、横浜銀行、千葉銀行、静岡銀行、スルガ銀行、関西アーバン銀行などだ。

信用金庫(信金)

信用金庫は信用金庫法にもとづいて設立されている金融機関で、集めたお金をその地域の企業に貸し出すことにより、「その地域の循環的な発展に寄与すること」を目的としている。

銀行と違って営利目的ではなく、信金法により該当エリアの居住者しか会員になることができない。また、法人で融資を受ける場合は、加入時点で従業員300人以下、資本金9億円以下など加入要件の基準がある。

メガバンクや地銀などと比べて、信金は特異な存在であり、不動産投資における信金とのつき合い方についても一定の型のようなものはない。パッケージングされたアパートローン商品もなく、融資審査は基本的にすべて事業性融資(プロパー融資)として扱われる。特徴的な点として、支店長の権限が比較的強く、かなり柔軟な対応をしてくれることがあげられるだろう。

また、信金は耐用年数超えの物件に融資を組んでくれる場合もある。多くの地銀が融資金額に一定の上限を設けるなか、信金と良好な関係を築いて10億円以上の融資を受けている人も不動産投資家のなかには存在する。経営者の人物面や信用面を重視する傾向が強いこともあり、信金を新規開拓する際はできるだけ紹介者を伴って行ったほうがよいだろう。

金利水準が3%台の信金もあり、比較的金利は高いことが多いが、付き合いが深まると金利水準も柔軟に対応してくれるケースがある。

ノンバンク

ノンバンクは、貸金業法に基づいて設立されている会社だ。銀行が融資のための原資を個人・法人が預けている預金で調達しているのに対し、ノンバンクは銀行からの借入や他のノンバンクからの融資によって調達している。

ノンバンクは不動産投資にもよく使われており、区分所有のワンルームマンションなど2,000万円前後までの融資は信販系のジャックスやアプラスなどのノンバンクを使う人が多い。それ以上の金額の場合は、三井住友トラストL&Fやセゾンファンデックスなどのノンバンクを使う人もいる。融資審査は比較的早いが、金利は4%以上とかなり高めだ。

不動産に対する融資姿勢はつねに積極的で、銀行や信金と違って融資期間内に繰り上げ返済をすることや、売却して一括返済することについても、後ろ向きな姿勢をみせることはあまりない。年収が低く自己資金が少ない人にも貸し出すが、ノンバンクから借り入れをしていることを他の金融機関が良く思わないこともある。また、新設法人への融資は原則的に行わない。

メガバンクや地銀から融資を受けられる人は、ノンバンクからの借入は優先順位を下げて検討するほうがいいだろう。

日本政策金融公庫、商工中金

日本政策金融公庫と商工中金は、政府が出資している政府系金融機関で、「中小企業の資金調達の円滑化」を目的としている。

不動産にも積極的に融資をしているが、日本政策金融公庫の場合、4,800万円(新事業育成、女性起業家支援など各種制度を併用すると7,200万円)が融資額上限の一つのハードルになる。

築20年超などの築古の木造にも融資を行うが、物件評価に独自の計算式を使うため、最大15年程度の融資期間になる場合が多く、かなり高利回りな物件でないとキャッシュフローがでなくなる。

一方、商工中金のほうは耐用年数を厳しくみるため、築浅物件で融資を受けるのにむいている。どちらの政府系金融機関も全国に支店を展開していることが特徴で、融資エリアは広く対応してくれる。

アパートローン審査にまつわるQ&A

ここでは、アパートローン審査についてよく相談される質問を5つピックアップして紹介していく。

Q1.アパートローン審査に通りやすいのは新築と中古どっち?

A.新築・中古どちらがいいというのはなく、物件や金融機関によって審査の通りやすさは異なる。物件と金融機関の相性もあるため、より多くの金融機関に打診するのがよいだろう。

Q2.アパートローン審査にかかる期間はどのくらい?

A.アパートローン審査にかかる期間は、仮審査・本審査ともに通常2~3週間程度だ。しかし、条件が揃っていれば早まることがあったり、逆にすぐに結論がでない場合は1ヶ月以上かかったりするケースもある。

- 実績十分or明らかに基準以下⇒1週間

- 通常⇒2〜3週間

- 資金繰りや担保保証などすぐに結論がでない場合⇒1ヶ月以上

Q3.アパートローン審査に通るにはどのくらい貯金が必要?

A.アパートローン審査に通過するために必要な貯金の金額は、金融機関や属性により異なる。最難関といえるメガバンクで融資を受けるには数千万単位で自己資金が必要になることが一般的だ。融資が受けやすい公庫でも、最低でも物件価格の10~15%はあったほうがいいだろう。

Q4.どの金融機関から打診する?

A.アパートローン審査を受ける際、どの金融機関から使っていくかというのはあまり考えなくてもいいだろう。オリックス銀行は、残債をみるため1件目むきではあるが、金融機関の順番にこだわりすぎて、他の銀行に打診しないのは機会損失となるためよくない。残債をみる金融機関から使えればいいが、基本的には自分の属性から逆算して金融機関を選び、融資がでるところから使っていくといいだろう。

Q5.アパートローン審査は個人と法人どちらで受けたらいい?

A.個人か法人のどちらでアパートローン審査を受けるかは、投資目的や最終的に物件を何棟購入したいのかによる。複数棟購入予定で投資規模を拡大していきたいのであれば、税金面を考慮して初めから法人で借りるのがいいだろう。税金はまた、法人であれば消費税還付が受けられるため、法人を使用する人も多い。

収益900万円以下の小規模運営予定であれば個人のほうが税金は安くなる。個人で融資を受けて、途中から法人へ切り替えることはできないため、初めにどちらにするか決めておく必要がある。

金融機関の特徴を理解してアパートローン審査を受けよう

アパートローン審査に通るためには、金融機関の特徴を理解しておく必要がある。自分の属性と購入予定の物件にあった金融機関で審査を受けることで、融資が引きやすくなるだろう。

不動産投資ユニバーシティでは、【PDF】「失敗しない金融機関選び25選」を無料で配布している。代表の志村が実際に各金融機関の担当者から得た、他では得られない最新情報が満載だ。金融機関選定の際にぜひ参考にしてほしい。

また、「無料メール講座」も1日1通配信している。融資情報だけでなく、失敗しない物件選定の方法など、メールを読むだけで不動産投資の知識が体系的に身に付くため、こちらもぜひ読んでほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!