アパート経営の5大リスクを知らないと危険!

アパート経営を始めるにあたり、成功する方法よりも先に知っておかなければならないのが「リスク」についてだ。

アパート経営やマンション経営には必ずリスクがついてまわる。そのリスクの種類や発生するタイミング、回避方法などを理解していないと失敗につながる危険が大きくなるのだ。

今回はアパート経営をするうえで避けてはとおれないリスクについてくわしく解説していく。

目次

アパート経営の「避けたほうがいいリスク」「とっていいリスク」

アパート経営だけでなく、投資やビジネスには必ずリスクがつきまとう。

リスクはできる限り避けた方がいいが、すべては避けられないし、ときにはリスクをとらないとリターンが得られないこともある。 リスクを漠然ととらえ、恐怖心を抱いている人はじつに多い。アパート経営におけるリスクで対処方法がないものはほとんどない。

ポイントは「自分でリスクをコントロールできるか」ということだ。くわしくみていこう。

「避けたほうがいいリスク」=自分でコントロールできないもの

まず、避けたほうがいいリスクというのは、自分の努力でコントロールできない種類のリスクだ。

たとえば「購入しようとしているアパートの近くに反社会的勢力の事務所がある」、「違法に建てられた物件」、「物件の入居者が特定の工場や大学に属する人ばかり」など物件の周辺環境は自分でコントロールすることができない。

アパート購入前も購入後も自分の努力では改善ができないリスクには手をださないほうが無難だ。

「とっていいリスク」=自分でコントロールできるもの

反対に、とっていいリスクは自分の努力次第でコントロールできる種類のリスクだ。

たとえば、どんなにボロアパートで入居率が悪かったとしても募集方法を変えたり、少額のリフォームをしたりするだけで入居需要を高められる物件の購入などが該当する。

大多数の人が大きなリスクだと考える入居率の低さも、自分で入居率を改善できるプランを考えられれば、リスクを低減できる可能性があるのだ。

リスクを背負うということには変わりないが、自分でコントロールしてリターンが望めるのであれば、「とっていいリスク」となる。

アパートを買う段階でどんなリスクなのか、どの程度自分でコントロールできるのかを考え購入の判断をするのが重要だ。

[関連記事] アパート経営って儲かるの? 失敗しないために絶対おさえておくべき3か条アパート経営者なら知っておくべき!5大リスクと回避策

アパート経営をする上で、これだけは確実におさえておきたい、知らないと物件選びに失敗する確率が上がるリスクというものが存在する。

アパート経営に失敗しないために知っておくべき5つのリスクと回避策を紹介していく。

1. 空室リスク

まず、アパート経営において最大のリスクといえるのが「空室リスク」だ。

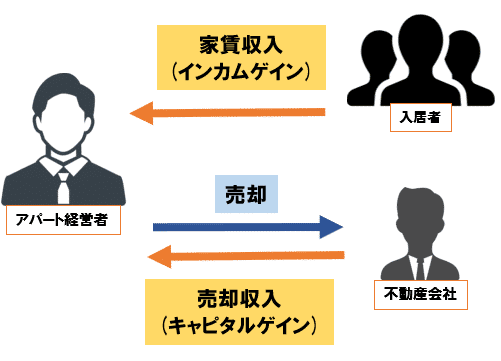

不動産投資で得られる利益は2種類あり、インカムゲイン(家賃収入)とキャピタルゲイン(売却による収入)にわかれる。

アパート経営によって安定的な収入を得て暮らしていきたいと考えているなら、インカムゲインである家賃収入を増やすということが主な目的になる。

安定した家賃収入を得るためには、空室率を低くおさえ、満室もしくは満室に近い状態で不動産(アパート・マンションなど)を稼働させる必要がある。

しかし、現在の日本の空室率は地域によって差はあるものの、全国で19%だ。 大部分のアパート経営者は満室想定利回りを参考に投資するが、空室率がこれだけ高い数値にあり人口減少社会になっていることを考えると、空室リスクは現代のアパート経営の最大のリスクといえるだろう。

[関連記事] 東京の空室率34.74%は本当か?「空室率の高さ」があてにならないワケ空室リスクの回避策

では、アパート経営における空室リスクを回避するためにはどうすればいいか。もっとも効果的な対応策は「物件購入前に念入りに調査を行う」ことだ。

アパートやマンションなどの不動産を購入する前に入念な調査を行い、満室稼働が可能な物件を選べば空室リスクは回避できる。

アパートの立地条件などは後から変えることができないため、購入前の調査は可能な限り念入りに行うべきだ。

とくに注意すべきなのが、田舎の学生向けマンション、社会人の単身者向けマンションなど。バブル崩壊以降長く続いた地価下落によって、大学のキャンパスの都心への移転、企業の拠点集約など、都心集中の動きは顕著になっている。

田舎の人口減少もあって、キャンパスや工場・オフィスなどが都心に移転すると、一気に空室率が高くなってしまう危険がある。将来の移転計画などは事前に知ることが可能な場合が多いので、想定されるおもな入居者が通勤・通学する可能性がある大学や企業の情報は事前に調査しよう。

もう一つ、空室リスクをふまえて投資判断をするということも重要だ。

アパート経営の収支想定時に、満室想定利回りではなく、あらかじめ地域の平均的な空室率を考慮した想定利回りで投資判断をする方法がおすすめである。

当初から利回りを保守的に計算しておくことで、実際の空室率が予想より低ければより高い利回りになる。

経営力によっても実際の空室率は変わるが、実績値がない不動産投資を始める当初は10~20%程度の空室率で試算してみるのがよいだろう。

2.家賃滞納リスク

アパート経営で次に考えるべきリスクが「家賃滞納リスク」だ。

アパートの入居者を十分募集できて空室率も低く運営できていても、家賃の滞納トラブルが発生するとアパート経営者は頭を悩ませることになる。

家賃が入ってこないと結果的には空室と変わらない状態であるため、家賃滞納リスクも考慮する必要があるのだ。

アパートの入居者が家賃を支払えなくなった場合でも、借主は法律で守られているため無理やり追いだすことはできない。

基本的には管理会社に対応を任せ、それでも支払いがない最悪の場合は訴訟に持ち込むしかない。

しかし、訴訟は時間もお金もかかり、その間の家賃収入が入ってこないのでできれば避けたいところだ。

[関連記事] 家賃滞納者を強制退去させるのは違法!正しい手順と必要な費用家賃滞納リスクの回避策

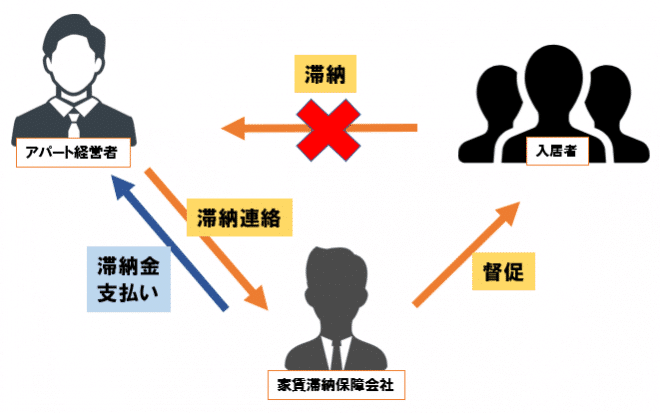

家賃滞納リスクを低減させるには、「家賃滞納保障会社」を利用するのが最善の策だろう。

家賃滞納保障会社とは、入居者の滞納した家賃を立てかえる会社のことだ。

さらに、家賃滞納が長期化した場合は保証会社が賃借人に立ち退きを求める訴訟をしてくれ、訴訟費用も保証会社の負担になる。

滞納者への督促は家賃滞納保障会社がしてくれるため、アパートオーナーは滞納の連絡をして、報告を聞くだけだ。

家賃滞納者への対応が多少めんどうなことは確かだが、滞納によりアパート経営が破綻した人はいないので心配しなくてもいいだろう。

ただし、家賃滞納保障会社自体が倒産する可能性や実例もあるため、信用調査会社を利用して家賃滞納保証会社の経営状態や与信の程度を調査するなどして慎重に選ぶ必要はある。

3.金利上昇リスク

アパート経営で家賃収入から融資の返済を行う計画をしている場合、金利上昇は大きいリスク要因である。

現在は低金利が長く続いているが、長期化したデフレを払拭するための政策効果によるところが大きい。

だが、金利上昇は個人ではどうにもできないうえに、未来は誰にもわらないので対処しにくい問題だといえるだろう。

[関連記事] アパートオーナーは金利上昇にどう備えるべきなのか?金利上昇リスクの回避策

アパート経営の金利上昇リスクに対しての回避策として、「繰り上げ返済で金利返済を減らす」方法がある。

繰り上げ返済で元金を減らせば、金利返済分の絶対値が低くなるため、結果的に金利変動リスクを下げることができる。

繰り上げ返済には自己資金が必要となるが、高金利で借りている場合はこの方法も選択肢のひとつだ。

また、「固定金利ローンを選ぶ」というのも回避策として有効だろう。借入時に金利を固定しておけば、金利上昇リスクは無視できる。

しかし、固定金利ローンは金融機関に金利上昇リスクを転嫁することなので長期の固定金利ローンを組める金融機関は少なく、金利固定期間は3~5年程度、その後は変動固定金利を選ぶことになる。金利率も変動金利より固定金利のほうが高い。

また、期間中に解約するには違約金を請求されるため、短期での物件売却を考えている場合には固定金利にすると動きがとりづらくなる。

現状は、固定金利より一般的に金利が低い変動金利を選び、利子支払の差額を繰り上げ返済用自己資金としてプールしておくことが有効な選択肢だろう。 さらに、金利上昇リスクに対しては「融資前のシミュレーションを入念に行う」というのが大切だ。

多くの金融機関でも貸出時にストレステストなどの審査をしているが、自分でも返済シミュレーションを行って、どの程度の余裕があるのか把握しておくべきである。

試算方法は以下で考えられる。

また、エクセルでPMT関数などを利用すればローンの年間返済額や、最終的な元利合計支払額も把握できるため参考にしよう。

(PMT関数の使い方:https://support.office.com/ja-jp/article/pmt-%E9%96%A2%E6%95%B0-0214da64-9a63-4996-bc20-214433fa6441)

4.地震・火災リスク

災害などの外部環境が要因のリスクは、地震・津波・火災などが該当する。

外部環境リスクは、どちらかといえばアパート経営についてよく知らない人が感じるリスクだ。これらの災害について漠然と不安視はするが、実際は思っている以上に災害が発生する確率は低い。

ある地域で5,000戸管理している管理会社に、火災の発生頻度を聞いたところ「ボヤではなく本格的な火災は5年に1度あるかないか」だそうだ。 5年に1度だと年間換算で25,000戸に1戸という割合になる。

あなたが10戸所有しているとすると、2,500分の1だ。確率の低さがわかるだろうか。

しかし、万が一地震や火事でアパートなどの建物がなくなってしまうと、家賃収入が得られず返済が滞り破たんしてしまう。地震大国である日本でアパート経営を行う異常、地震リスクや火災リスクは当然考慮しておくべきだ。

地震・火災リスクの回避策

アパート経営における地震・災害リスクの回避策として有効なのが、第一に「損害保険への加入」だろう。

多くの金融機関で融資を受ける際、火災保険の加入は必須である一方、地震保険は必須ではないケースが多い。

しかし、地震保険にも加入しておいたほうがよい。 特に木造やS造(鉄骨造)の建物は、一般的にRC造(鉄筋コンクリート造)やSRC造(鉄骨鉄筋コンクリート造)に比べて耐火性のみならず、耐震性も低いため十分注意しておかなければならない。

RC造やSRC造の物件であっても、保険のオプションによっては水害などの災害や損害賠償リスクにも備えることができるため十分検討するべきだ。

地震・火災リスクの回避策としては、「耐震性の高い新耐震基準の建物に投資する」というのも有効だ。

新耐震基準の建物とは、1981年6月1日以降に建築確認を受けた建物のことである(着工や竣工ではないことに留意)。

旧耐震基準はマグニチュード5~7の地震を想定しており、震度5強の揺れでは倒壊せず、破損した場合も補修することで利用可能な耐震基準とされていた。

しかし、実際に発生した阪神淡路大震災などにおいて、旧耐震基準の建物の倒壊被害は新耐震基準の約4倍、大破は約3倍の数にのぼる被害でており、旧耐震基準は新耐震基準と比較するとリスクが大きい。

可能な限り新耐震基準の建物を選ぶようにしたい。

[関連記事] 新耐震基準はいつから?旧耐震基準との違いと確認方法5.売却時のリスク

アパートなどの不動産には「定価」というものがない。

同じ位置、同じ面積、同じ形状の不動産は存在しないため、売主と買主の交渉によってそのつど売買の価格が決まる。

アパート経営で物件保有中にキャッシュフローがでていても、売却時に安くしか売れないと投資トータルではマイナスになってしまう。これが、売却時のリスクだ。

売却時のリスクの回避策

アパート購入時にキャッシュフローがしっかりでて、5年以上の長期運用できる物件を購入することが、結果的に売却時のリスク回避へとつながる。

これには、相場通りに購入する(高値掴みはしない)という意味も含まれているので物件選びは慎重に行う必要がある。

運用できる目安がなぜ5年以上なのか?これには明確な理由があるので説明していこう。

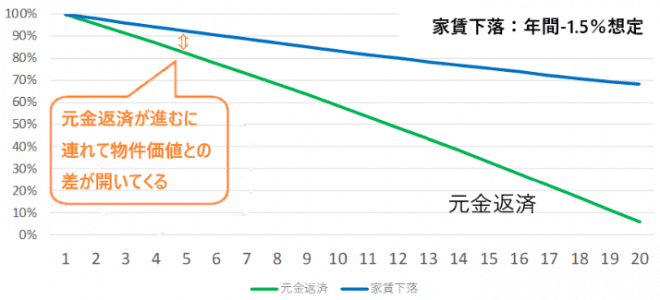

物件価格:10,000万円、金利:2%、融資期間:20年の物件があったとする。

1年目は物件価値も100%、返済価格も100%だが、家賃下落は−1.5%程度なので、物件を持ち続けるほど返済は進み、物件価値との差がひらいてくる。

元本返済が進まないうちに売却をしてしまうと、売却価格と返済金額がたいして変わらなくなり物件を所有していた意味がなくなってしまう。(売却価格によってはマイナスになる可能性もある)

5年以上所有している場合、十分キャッシュフローを取得しながら元本返済も順調に進んでいるので、売却価格と返済金額との差額も利益となる。 したがって、5年以上所有した物件の相場が高くなったタイミングで売却すると、ほぼ確実に利益がでるという想定だ。

買い相場と売り相場は交互に訪れるため、売り相場を見逃さないようつねに市場調査を怠らずアンテナをはっておくといいだろう。

[関連記事] マンションを高く売るために!不動産売却マニュアル完全版 [関連記事] 物件の売却相談「家賃保証」に要注意!アパート経営で見落としがちな隠れリスク

大東建託をはじめ旭化成ホームズやセキスイハイムなど大手建設会社が提供する「新築+サブリース」物件を知っているだろうか。

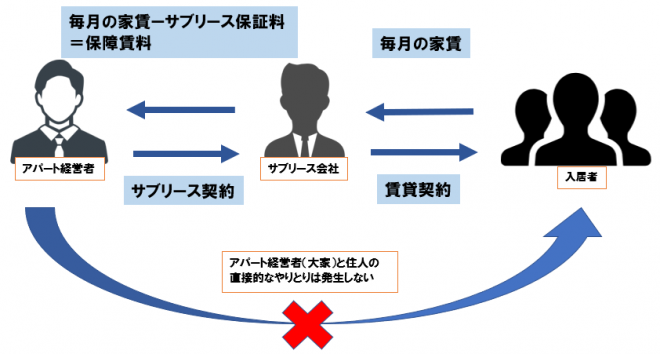

サブリースとは、管理会社に入居者の管理を委託する契約のことで、空室であっても管理会社から毎月家賃が支払われるという家賃保証がついた契約だ。

大東建託などが提供する「新築+サブリース」の仕組み

通常の賃貸契約では、所有者であるアパートオーナーが、入居者と賃貸契約を結び、管理費などを差し引いた家賃収入のすべてを受けとることができる。

一方サブリース契約では、サブリース会社が一棟まるごとアパートを借り上げ、オーナーはそこから一定の保証賃料を受けとることになる。

オーナーは、自分の収益物件が満室であろうと空室であろうと、毎月決まった収入を得られるのだ。 アパート経営者にとって一見お得に見えるシステムだが、世間をにぎわせた「かぼちゃの馬車」でも問題となったのがこのサブリースの仕組みだ。

[関連記事] 誰に責任があったのか?「かぼちゃの馬車」騒動で見えたことサブリースの「家賃保証」に潜むリスクとは?

サブリース契約は、空室でも家賃が支払われるため「空室リスクを考慮しなくてもいい」というのがウリである。

しかし、実際には開始当初の保証家賃が継続して支払われることはほとんどない。

たとえ30年契約を結んでいても、数年後には賃料改定の話をもちかけられ、オーナーが受け取る金額はどんどん下げられてしまう。あわてて途中解約をしようとしても、違約金が発生するケースがほとんどだ。

また、入居者が支払う敷金・礼金・更新料なども、受けとるのは賃貸契約を結んでいるサブリース会社なのでオーナーのとり分はゼロである。

そもそも物件選定の段階で十分にヒアリング調査を行い、ほぼ満室運営が見込める物件を選んでいるという前提であれば、サブリース会社が入ると収益が減ってしまうだけで得をすることはないだろう。

特に新築であれば、余程の悪条件がない限り入居者が見込めるため、サブリース契約をしてわざわざ収益を下げる必要はない。

どんなに強くサブリース契約をすすめられても、アパート経営において本当にメリットがあるかよく考えるべきだ。

[関連記事] 失敗も多い?賃貸併用住宅の知られざるメリット・デメリット「やらない」も大きなリスク!理解しうまく付き合うことが大切

アパート経営にはリスクがつきものだということを十分理解していただけただろう。

ただ、リスクを気にするあまり一歩を踏みだせないと、アパート経営の経験もつめず知識が増えることもない。「サラリーマンを引退したい」「不労所得で生活したい」と本気で思うのなら、まずは行動してみることが大切だ。

これまで紹介したリスクと回避策を正しく知っておけば大きなダメージは受けにくい。

もし、1度失敗したとしてもあきらめず、最終的にアパート経営全体で利益がプラスであればよいのである。

不動産投資ユニバーシティではアパート経営で失敗しないためにリスクを回避する方法をはじめ、継続的に利益をあげていく方法や非公開物件の情報など、アパート経営に役立つノウハウを無料メール講座で配信している。ぜひ参考にしてみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!