不動産投資の利回り平均相場は?だまされず正確な利回りを見極める方法

不動産投資において、「利回りが高い物件を買えば儲かる」というのは間違いだ。たしかに利回りは、優良な物件を見極めるための重要な指標となるが、それは真の利回りについて正しく理解できている場合である。

不動産投資で大切なのは手元に残る利益(キャッシュ)であり、「高利回り=良い物件」と判断するのは危険すぎる。利回りを正しく理解するために、今回は、全国の利回り平均相場や利益を算出する方法、高利回りに惑わされず良い物件を手に入れるためのポイントなどを紹介する。

目次

全国の利回り平均相場はどのくらい?

不動産投資を始め物件資料を見始めたばかりの人は、資料に書かれている利回りが高いのか低いのかわからない人も多いのではないだろうか。

利回りが相場より高いからといって儲かる物件とは限らないが、利回りは物件選定の指標となるため、目安として相場観を知っておくことは重要だ。

ここでは、最近の市場データをもとに、都内・全国の政令都市別に利回りの平均相場を紹介していく。

東京都のワンルームマンションの平均利回り

| 城南地区平均利回り | 城東地区平均利回り | |

| 2018年4月 | 4.5% | 4.6% |

| 2018年10月 | 4.4% | 4.5% |

(参照:日本不動産研究所「第39回「不動産投資家調査」(2018 年 10 月現在)の調査結果」)

2018年10月に行われた不動産投資家調査によると、都内のワンルームマンションの平均利回りは、城南地区(目黒区・品川区・港区・大田区)で4.4%、城東地区は(中央区・台東区・墨田区・江東区・葛飾区・江戸川区)4.5%だった。

都心は立地が良く物件価格が高いことから、地方に比べると平均利回りが4.4%~4.6%と低いのが現状だ。

地方(政令都市別)の平均利回り

では、地方の平均利回りはどのくらいなのか。ここでは「区分マンション」「一棟アパート」「一棟マンション」と物件の種類別に平均利回りの相場をみていく。

■区分マンション

| 区分マンション | 2018年上半期 |

| 札幌市 | 12.34% |

| 仙台市 | 12.53% |

| さいたま市 | 8.98% |

| 千葉市 | 12.53% |

| 横浜市 | 8.03% |

| 川崎市 | 7.59% |

| 相模原市 | 11.10% |

| 新潟市 | 16.50% |

| 静岡市 | 16.32% |

| 浜松市 | 18.32% |

| 名古屋市 | 8.82% |

| 京都市 | 7.15% |

| 大阪市 | 6.86% |

| 堺市 | 10.98% |

| 神戸市 | 9.26% |

| 岡山市 | 14.22% |

| 広島市 | 9.51% |

| 北九州市 | 14.77% |

| 福岡市 | 8.05% |

| 熊本市 | 14.53% |

(参照元:「不動産投資と収益物件の情報サイト 健美家」)

■一棟アパート

| 一棟アパート | 2018年上半期 |

| 札幌市 | 10.94% |

| 仙台市 | 10.26% |

| さいたま市 | 8.09% |

| 千葉市 | 9.25% |

| 横浜市 | 8.08% |

| 川崎市 | 7.71% |

| 相模原市 | 8.45% |

| 新潟市 | 13.16% |

| 静岡市 | 9.89% |

| 浜松市 | 8.70% |

| 名古屋市 | 7.43% |

| 京都市 | 10.25% |

| 大阪市 | 9.87% |

| 堺市 | 13.08% |

| 神戸市 | 11.17% |

| 岡山市 | 9.77% |

| 広島市 | 6.30% |

| 北九州市 | 10.71% |

| 福岡市 | 7.96% |

| 熊本市 | 8.73% |

(参照元:「不動産投資と収益物件の情報サイト 健美家」)

■一棟マンション

| 一棟マンション | 2018年上半期 |

| 札幌市 | 8.55% |

| 仙台市 | 7.59% |

| さいたま市 | 7.11% |

| 千葉市 | 8.40% |

| 横浜市 | 7.03% |

| 川崎市 | 6.44% |

| 相模原市 | 7.72% |

| 新潟市 | 9.27% |

| 静岡市 | 8.44% |

| 浜松市 | 8.32% |

| 名古屋市 | 7.88% |

| 京都市 | 8.16% |

| 大阪市 | 9.25% |

| 堺市 | 8.12% |

| 神戸市 | 8.62% |

| 岡山市 | 9.38% |

| 広島市 | 6.99% |

| 北九州市 | 9.65% |

| 福岡市 | 6.90% |

| 熊本市 | 8.16% |

(参照元:「不動産投資と収益物件の情報サイト 健美家」)

都内の平均利回りが4.4~4.6%の相場なのに対し、地方の利回りは5%を下回る地域がなく高いことがわかるだろう。都内物件より地方物件の平均利回りが高い理由は、物件価格にある。都心の人気居住エリアはやはり地価が高額な分、利回りが下がってしまうのだ。

では、利回りが高い地方物件を選ぶべきかというと、一概にそうともいえない。利回りだけをみれば地方物件のほうがよく思えるが、地方物件には人口減少による入居需要の低下など都心とは別のリスクがある。

どっちを選ぶべき?都心 vs 地方

では、都市部と地方どちらを選ぶべきなのか。地方での不動産投資は人口減のリスクが伴うことから、その分だけ利回りが高い。対して、賃貸需要が安定している都市部になるほど、投資リスクが減るかわりに利回りも低くなる。基本的に、利回りが高い物件ほど投資リスクは高くなり、利回りが低い物件ほど投資リスクは低くなることが多い。

また、都心で不動産投資を行う人のなかには、相続税対策でマンションやアパートを購入する資産家層や、ほかの投資や事業で稼いだ資金を保全する目的で物件を購入する投資家が少なからず存在している。

彼らは長期的な運用法として都心の低リスクな不動産投資を選択しているため、短期的な収益性は重視していない場合が多い。その結果、都心の高すぎる(利回りの低すぎる)不動産でも売買が行われ、都心の不動産はなかなか価格が下がらないという事態が起こるのだ。

不動産投資では、「高利回り」をとるか、「低リスク」をとるかのどちらかを選択する必要がある。キャッシュフローを得る目的で投資をするのであれば、多少のリスクをとっても地方の物件で不動産投資をしたほうがよいだろう。

[関連記事] 東京の空室率34.74%は本当か?「空室率の高さ」があてにならないワケ儲かる利回りの最低ラインは?

不動産投資では、まったく同じ立地、同じ間取りの物件というものは存在しない。そのため、物件選定の際の利回りの最低ラインは、都心か地方かだけでなく、物件の立地や構造などさまざまな条件ごとに違ってくる。

条件を考慮せず一般的に考えると、築20年くらいまでなら5%台後半、築20~35年であれば7~8%が、儲かる利回りの最低ラインとなる。

ただし、不動産投資において利回りは大切な指標ではあるが、あくまでも目安と考えたほうがよい。利回りが何%あるから必ず儲かる、または損をするとは言い切れない。利回りが高くても収支がマイナスになる物件も存在するため、最終的にはキャッシュフローがどれくらいでるかで考えることが重要だ。

不動産投資の利回りとは?

不動産投資における「利回り」とは、投資金額に対する1年間の収益割合(利益÷投資額)で、簡単にいえば投資に対して得られるリターンがどれくらいかということだ。利回りが高いほど収益性の高い物件、利回りが低ければ収益性の低い物件ということになる。

さらに、不動産投資の利回りは、「表面利回り(グロス利回り)」と「実質利回り(ネット利回り)」の2種類にわけられる。それぞれの利回りについて具体的に説明していこう。

不動産投資の利回り計算方法(「表面利回り」と「実質利回り」の違い)

表面利回り(グロス利回り)とは

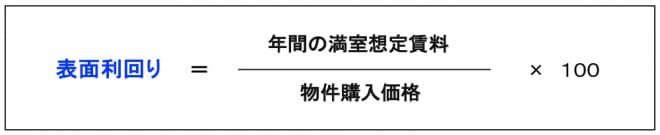

「表面利回り(グロス利回り)」とは、物件購入価格に対してどれくらいの家賃収入が得られるかという指標だ。「表面利回り=年間の想定家賃収入÷物件購入価格」で計算され、一般的に物件情報として記載されている利回りのほとんどが表面利回りである。

表面利回りは次の式で計算できる。

この表面利回りには、マンション・アパート運営に必要な維持管理費などの経費(ランニングコスト)は考慮されていない。そのため、実際の利回りとは大きく異なる。表面利回りに惑わされ、「表面利回りが高い=優良物件」と判断しないよう注意しよう。

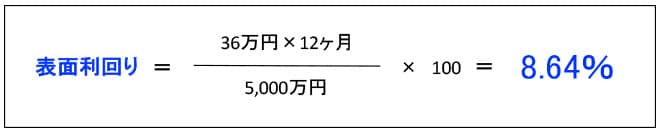

表面利回りの計算例

これを具体的な一棟アパートの例にあてはめてみよう。

- 物件価格:5,000万円

- 月間賃料:36万円(家賃6万円×6部屋)

このように、表面利回りは年間の想定賃料と物件の購入価格さえわかっていれば導き出せる。年間賃料は満室を想定して計算する。

しかし、実際にマンション・アパート運営をしていくと、つねに満室にはならず空室が発生したり、建物の管理費・維持費などの経費がかかってくる。

そのため、物件情報などに記載されている表面利回りは、「実際にどれくらいの利益がでるか」ということとはかけ離れていることがほとんどだ。

[関連記事] アパート経営で失敗する人の特徴7つと回避法実質利回り(ネット利回り)

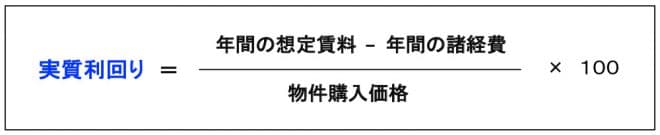

実質利回り(ネット利回り)とは、表面利回り同様、年間の家賃収入から諸経費(税金や維持管理費など)を差し引き、物件購入価格で割ったもので、「実質利回り=(年間の想定家賃収入−年間の諸経費)÷物件購入価格」で計算される。年間の諸経費には、管理費用や各種税金、ローンの利息、損害保険料、税理士費用、交通費・通信費、光熱費などが含まれる。

実質利回りは次の式で計算できる。

実質利回りのほうが表面利回りよりも、実際の収益に近い利回りを算出できる。ただし、年間の諸経費は、投資用不動産が売りに出されている段階では明確にならないことも多いため、簡単に計算がしづらいという難点がある。

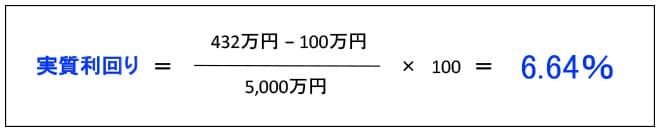

実質利回りの計算例

表面利回りと同様に、具体的な一棟アパートの例にあてはめてみよう。

- 物件価格:5,000万円

- 年間賃料:432万円(家賃6万円×6部屋×12ヶ月)

- 年間経費:100万円

同じ物件であっても、表面利回りと実質利回りではこのような差があるのだ。さらに、実質利回りで考慮すべき経費は、マンションかアパートかなど建物の違いによっても大きく変わり、年によっても変動する可能性がある。

また、これらの利回りは物件がつねに満室の状態を想定して割りだされている。計算上の利回りがどんなに高かったとしても、物件のほぼすべての部屋が空室となってしまえば想定していた利益はもたらされない。

不動産投資において重要なのは、利回りではなく、最終的に手元にいくら残るかというキャッシュフローである。

実質利回りを算出するだけでなく、さらにそこから毎月のローン返済額や空室率などを考慮し毎月のお金の流れを把握することが大切だ。そうすることで、利回りに惑わされず本当に価値のある物件を見極めることができるようになる。

[関連記事] 不動産オーナーがキャッシュフローを重視すべき理由と計算方法不動産投資では、高利回りの落とし穴に要注意!

不動産投資では利回りが高い物件を狙うほうが基本的にはベターだが、すでに述べたとおり物件概要に示されている表面利回りの数値が高いからといって儲かるかというとそう単純なものでもない。

むしろ、高利回りの物件には何かしらの見えないリスクやデメリットがあると考えたほうがいいだろう。見せかけの高利回り物件にだまされないためにはどんな点に注意すべきか紹介していこう。

高利回りの物件でチェックするポイント

家賃設定は妥当か

高利回り物件の場合、まずは家賃設定が妥当かどうかを確認しよう。

利回りは年間の家賃収入から割りだされるが、空室がある場合は想定家賃で計算される。この想定家賃が周辺物件の家賃相場よりも高く設定されていて、そのために利回りが高く算出されているケースも少なくない。

また、入居者がいる部屋であっても、その家賃が周辺相場と差がないか確認する必要がある。

もし、その入居者が新築時から10年間同じ家賃で住み続けている長期入居の場合、この入居者が退去したら、家賃を大幅に下げないとつぎの入居者が決まらない可能性が高い。そうなると、実際の利回りは表示されている数字よりも下がることになる。

空室がある場合も、すでに入居者がいる場合も、周辺の家賃相場とレントロール上の家賃に大きく乖離がないか必ず確認を行おう。

[関連記事] レントロールで家賃にばらつきがある物件は将来家賃に注意が必要ランニングコストがかかりすぎないか

高利回りな物件の場合、購入後のランニングコストが大きくかかるケースも少なくない。

たとえば、築古でリフォームがまったくされていないようなアパートは給湯器やエアコン、水回りの故障などがたびたび発生し、修繕に大きなお金がかかる可能性が高い。また、エレベーターや浄化槽の設備がある場合は、継続的に月々のメンテナンス費用がかかる。

こういった実際のコストもできるだけ正確に把握しておかないと、高利回りで物件を購入したつもりが、実際にはキャッシュが想定ほど残らないという事態になってしまう。

基本的に、利回りは購入時がもっとも高くなる。購入当初の利回りはキープできず、維持管理費などは購入後に大きくなっていくということをしっかり認識し、ランニングコストがかかりすぎない物件を選ぶのがよいだろう。

[関連記事] 大規模修繕(外壁塗装・屋上防水)はどのタイミングで行うべきか自分の努力でカバーできるリスクか

高利回りの物件には、何かしらのリスクが伴うと説明してきたが、そのなかでも、とっていいリスクととってはいけないリスクがある。その判断基準は、自分の努力でカバーできるリスクかどうかということだ。

たとえば、「空室が多くあるが、募集方法を変えれば満室にできる」、「すごく汚れているが、清掃業者を入れれば綺麗になる」などは、購入を検討してもいい物件だといえる。

安い清掃業者を探して室内や共用部をクリーニングしたり、ポイントをおさえた簡易リフォームを行うなど(トイレにウォシュレットをつける、キッチン扉にスタイリッシュなシートを貼るなど)、自分の知識と努力である程度リスクをカバーできるからだ。

反対に、「空室が半分以上あり、満室になる見込みがない」、「特定の会社が一棟丸々借り上げしているがすでに退去が決まっている」、「反社会勢力や新興宗教法人が多数入居している」といった物件は、いくら高利回りであっても購入しないほうがいいだろう。その地域の賃貸需要や入居者の質というのは、自分がどう頑張っても変えられるものではない。

また、入居者募集のために多額の広告費やフリーレントをつけたり、大がかりなリフォームで満室運営を目指すといったやり方も、結局はコストがかさみ、当初の高利回りは実現できない。

高利回りの裏にあるリスクが、自分の努力+少ないコストでカバーできるものなのか見極めることが大切だ。高利回り高リスクな物件であっても、リスクをカバーできるだけの算段が立てられれば、大きなリターンを生みだせるチャンスにもなる。

[関連記事] 不動産投資のリスク(空室・家賃滞納・管理会社倒産・地震・火災)の回避方法とは?初めの利回りよりも、不動産事業の経営が重要

不動産投資において、不動産購入時の利回りは大切な指標ではあるものの、もっとも重視すべきはキャッシュフローである。

購入時には「利回り○%」などに一喜一憂していても、実際に不動産投資の運営が始まってしまえば、当初の利回りはほとんど意味がないことがわかるだろう。

はじめの利回りがどんなによくても、毎月のローン返済分が大きかったり空室が発生したりすれば、手元にキャッシュは残らない。それどころか、給与所得などから持ちだしでローンの返済にあてなければならないこともある。それらは不動産投資ローンの融資条件などによっても大きく変わってくる。

さらに、忘れてはいけないのが税金の存在だ。不動産を購入したらかかる不動産取得税、資産を保持している期間中に毎年かかる固定資産税、利益がでたらかかる所得税・法人税など、不動産投資の資金繰りを考えるうえで税金の出費は無視できない。

不動産投資は、物件を買ったら終わりではなく、不動産事業を経営していくことに他ならないのだ。それらに必要な知識を地道に身につけていかなければ、見せかけの利回りに惑わされ失敗してしまう可能性が高いだろう。

[関連記事] 不動産投資セミナーを失敗せず選ぶ5つのポイント利回りは大切な指標の一つであるが、購入の決め手にしてはいけない

不動産投資において、利回りは大切な指標ではあるが、それだけで購入を決めるのは危険だということを理解してもらえただろう。不動産事業を運営し利益を生み出していくためには、融資条件や税金、リスク対策など考えなければならない要素がたくさんある。

見せかけの利回りに惑わされないために、自分で知識を身につけ、それが本当に価値ある物件かどうか判断できる目を養わなければならないのだ。

不動産投資ユニバーシティでは、失敗をゼロにしながら不動産投資を始めるためのノウハウを『無料メール講座』で提供している。全68ページの不動産投資マニュアルが手に入るだけでなく、非公開の収益物件情報も配信しているので、不動産投資で失敗したくないという人は、ぜひ学んでみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!