キャッシュフローとは?不動産投資で重視すべき理由をエクセル計算書で図解!

不動産を購入する際、「キャッシュフロー」がでるかどうかを不動産投資家はみな重視するべきだ。資産性や収益性など不動産の価値をはかる考え方はいくつもあるが、不動産投資の初期段階においてもっとも重要なのはキャッシュフローである。

なぜ不動産投資でキャッシュフローを重視すべきなのか、くわしく説明していく。

目次

不動産投資における「キャッシュフロー」を理解しよう

不動産投資では「キャッシュフロー」という言葉がよく使われる。しかし、企業経営におけるキャッシュフローと不動産投資におけるキャッシュフローでは、わずかに意味合いが異なる。

ここでは、それぞれのキャッシュフローの意味を説明していく。

企業経営におけるキャッシュフローとは?

一般的にキャッシュフローとは「現金の流れ」を意味する言葉だ。企業経営においては、収入と支出の差となる資産が多いか少ないかをさす。

決算書上では利益がでているにもかかわらず資金繰りが理由で黒字倒産する企業が存在するのは、日々のキャッシュフロー予測が正確にできていないからだ。

企業経営ではキャッシュフローがまわるかどうかは死活問題のためとても重視されている。

不動産投資におけるキャッシュフローとは?

不動産投資におけるキャッシュフローは企業経営とは意味合いが少し異なる。不動産投資でいうキャッシュフローは単に家賃収入と支出の差を意味することが多い。

キャッシュフローを重視した不動産投資では、基本的にローンの借入額の多さや物件売却時の想定含み益などは重視しない。現時点でどれだけ手元の現金を増やすかを重視する考え方であり、収入の最大化と支出の最小化を目指すのだ。

この考え方は物件選定をする上で重要なポイントになるため、のちほど例をだしてくわしく説明する。

キャッシュフローの目安とは?計算方法を知ろう

不動産投資における収益性をはかるうえでキャッシュフローを知ることはとても重要だ。

物件価格と利回りしか載っていない物件概要書をみただけでは手元にどのくらいの資金が残るのかはわからない。正確な収益性がわからなければ、物件同士をくらべることもできないのだ。

キャッシュフローの計算はネット上のシミュレーションツールやエクセルで作成された計算書を使用すると簡単に行うことができる。しかし、物件が生み出す収支を読み解くためにはキャッシュフローの計算を自分でできるようになっておくべきだ。

ここではキャッシュフローの目安や計算方法を具体的に紹介していく。

キャッシュフローの目安や計算方法

不動産投資におけるキャッシュフローは次の式にあてはめて計算できる。

それぞれの費用についてくわしくみていこう。

「管理費」にあてはまる費用

キャッシュフローを計算する際に必要な「管理費」には清掃費用やエレベーターのメンテナンス費用、管理会社への費用、修繕のための費用、固都税が含まれる。キャッシュフローの目安を計算する際はこれらを一定の割合で計算するのがよいだろう。

ワンルームよりもファミリー用の部屋の方が、面積に対する家賃の割合が低いため修繕費用がかさむことになるといったことも考慮しよう。

そのほかにもエレベーターがあるのか、固都税がいくらなのか、などによっても管理費の総額が変わる。しかし、物件検討時に詳細な計算をしていると時間がかかりすぎてしまう。

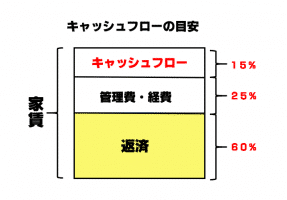

そのため、キャッシュフローの目安を把握する段階では管理費をおおよそ家賃収入の15%~25%で計算し、木造のワンルームなら安めに、RCのファミリー用なら高めにするなどあとから調整をするとよいだろう。

「返済」にあてはまる費用

キャッシュフロー計算に必要な「返済」は銀行へ支払うローン(元金返済+金利)のことだ。上の図からもわかるように家賃収入に対して50~60%の割合を占めることが多く、キャッシュフロー計算結果が変動する大きな要因となる。

銀行に返済するローンの総額をいかに減らせるかがキャッシュフローを多く残せるかどうかに大きな影響をおよぼすのだ。

ローン返済は“薄く長く”がポイント

キャッシュフローを左右するローンの返済額をいかに減らすかについてだが、まず返済額に大きく影響してくるのが「金利水準」だ。

たとえば金利4%と1.5%では返済額が大きく変わるのは容易に想像できるだろう。

もうひとつ見落としがちな重要な要素が「ローン返済の期間」だ。融資期間ともいえる。

より長い融資期間のローンで物件が購入できれば金融機関への返済は“薄く長く”なる。そうすると、毎月入ってくるキャッシュフローの額は自動的に多くなる。

ただし、金利を払う期間も長くなるため銀行へのローン支払総額が多くなり返済が進みづらくなるというデメリットもある。

借金を長いあいだ抱えたくないマンションオーナーのなかには、キャッシュフローより返済期間の短さを優先させる人も存在する。

これも一つの取り組み方だが、投資の初期段階においては一定額のキャッシュフローを得ることがなにより重要である。収入が多くなれば次の物件購入も取り組みやすくなり、良い循環に入れるからだ。

不動産投資をはじめたばかりの段階では一定額(毎月100万円など)のキャッシュフローを得ることを目安としよう。キャッシュフローと投資金額の大きさを追い求めるのが、短期間で資産を築きあげるための近道となる。

[関連記事]マンション投資のローンで破綻しない為に注意すべき4つのリスク

エクセル計算書で図解!キャッシュフローのシミュレーション例

キャッシュフローのおおまかな計算方法について説明してきたが、ここでは具体例をあげながらエクセル計算書でキャッシュフローのシミュレーションを行っていこう。

シミュレーション例1:利回り7.5%のRC物件

まず、利回りが7.5%のRC物件を例にシミュレーションしてみよう。

<エクセル計算式>

|

項目 |

計算式 |

例 |

|

① 躯体構造 |

|

RC造 |

|

② 法定耐用年数 |

A |

47年 |

|

③ 築年数 |

B |

17年 |

|

④ 物件価格 |

C |

10,000万円 |

|

⑤ 満室時家賃 |

D |

750万円/年 |

|

⑥ 表面利回り |

E=D/C |

7.50% |

|

⑦ 諸費用+頭金 |

F=C*0.07 |

700万円 |

|

⑧ 最大貸出金額 |

G |

10,000万円 |

|

⑨ 貸出金利 |

H |

2.0% |

|

⑩ 融資期間 |

I |

30年 |

|

⑪ 返済金額 |

J=PMT((H/12,I*12,G)*12)*-1 |

246万円/年 |

|

⑫ 利子+返済 |

K |

446万円/年 |

|

⑬ 利子 |

L=K−J |

200万円/年 |

|

⑭ 経費15% |

M=D*0.85 |

113万円/年 |

|

⑮ 満室時キャッシュフロー |

N=D−J−M |

191万円/年 |

|

⑯ 入居率95%時収入 |

O=D*率 |

713万円/年 |

|

⑰ 入居率95%キャッシュフロー |

P=O−K−M |

154万円/年 |

|

⑱ 1億円当たりのキャッシュフロー |

P/(C/10000) |

154万円/年 |

|

⑲ CCR |

Q=P/F |

0.22% |

|

⑳ ROI |

R=P/C |

1.54% |

上記のエクセル計算書から⑫の「利子+返済金額」は年間で446万円の支払いが必要だとわかる。さらに、家賃収入から⑫の「利子+返済」と⑭の「経費(15%)」の項目分の金額をひくと、年間で154万円が手元に残る。

ゆえに、この物件のシミュレーションでは154万円が年間キャッシュフローということになる。

シミュレーション例2:利回り18.75%の高利回り木造物件

次に、高利回り物件のシミュレーション例をみてみよう。具体例とする不動産は利回り18.75%の木造物件だ。

<エクセル計算式>

|

項目 |

計算式 |

例 |

|

① 躯体構造 |

|

木造 |

|

② 法定耐用年数 |

A |

22年 |

|

③ 築年数 |

B |

17年 |

|

④ 物件価格 |

C |

4,000万円 |

|

⑤ 満室時家賃 |

D |

750万円/年 |

|

⑥ 表面利回り |

E=D/C |

18.75% |

|

⑦ 諸費用+頭金 |

F=C*0.07 |

280万円 |

|

⑧ 最大貸出金額 |

G |

4,000万円 |

|

⑨ 貸出金利 |

H |

2.0% |

|

⑩ 融資期間 |

I |

5年 |

|

⑪ 返済金額 |

J=PMT((H/12,I*12,G)*12)*-1 |

769万円/年 |

|

⑫ 利子+返済 |

K |

849万円/年 |

|

⑬ 利子 |

L=K−J |

80万円/年 |

|

⑭ 経費15% |

M=D*0.85 |

113万円/年 |

|

⑮ 満室時キャッシュフロー |

N=D−J−M |

−211万円/年 |

|

⑯ 入居率95%キャッシュフロー |

O=D*率 |

−249万円/年 |

|

⑰ 1億円当たりのキャッシュフロー |

P/(C/10000) |

−622万円/年 |

|

⑱ CCR |

Q=P/F |

−0.89% |

|

⑲ ROI |

R=P/C |

−6.22% |

一見高利回りの不動産だが、エクセル計算書でキャッシュフローを試算すると、なんと年間249万円の赤字が発生してしまう。

この物件は木造で新築時からすでに17年がたっている。木造の法定耐用年数は22年なので残存期間は5年しかない。融資期間を耐用年数オーバーの7年にのばせたとしても年間18万円の赤字が出てしまうのだ。

高利回りの不動産であるにもかかわらず、手元に残る金額の割合がシミュレーション例1で紹介した利回り7.5%のRC物件より少なくなるのは融資期間が短いからである。

シミュレーションにもちいた木造物件はキャッシュフローを生まないが、融資期間が27年のRC物件よりも返済が進むスピードが格段に早い。しかも5年後には残債を返し終えてしまう。

こうした木造物件は、赤字期間(もしくはほぼキャッシュフローゼロ)の5年ぐらいローン返済に耐えられれば残債はほぼなくなっており、安定性を重視する投資をしたいなら買ってもよいかもしれない。

しかし、不動産投資の初心者はキャッシュフローを十分得てから残債の比率などの改善に着手したほうが、不動産投資の拡大スピードは間違いなく早まる。不動産をまだもっていないのであれば、キャッシュフローが得られる物件をある程度の規模まで買い進める戦略をおすすめする。

[関連記事]物件概要書から優良物件を選別するためのポイントとは

不動産投資ではキャッシュフロー重視が鉄則!

不動産投資で成功するためにはキャッシュフローを重視することが大切だということを理解いただけただろうか。

不動産投資では、手元に資金がなければ次の戦略の立てようがない。逆に資金があれば現金購入や頭金を入れた購入などさまざまな選択肢が生まれる。

手元の使える資金を増やすキャッシュフロー重視の戦略をとるのは不動産投資家として極めて合理的な判断なのだ。

こういった緻密な戦略にはエクセル計算などのツール利用が必須である。シミュレーションは感覚だけで行わずに必要な情報をエクセルで機械的に処理して年間キャッシュフローがどれくらい生まれるのかを把握できるようになっておこう。

不動産投資ユニバーシティではキャッシュフローの計算を含め、失敗をゼロにしながら不動産投資を始めるためのノウハウを『無料メール講座』で提供している。

全68ページの不動産投資マニュアルが手に入るだけでなく、非公開の収益物件情報も配信しているので不動産投資で失敗したくないという人はぜひ学んでみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!