【不動産競売】割安な取得法には障壁も。不動産投資の視点で解説

「不動産競売」とは民事執行法に基づいて差し押さえとなった不動産を裁判所がオークション形式で売却する手続きだ。割安に物件を購入できる可能性があるなど不動産投資家にとってメリットがある購入方法であるが、購入の際の制約や購入後のトラブルなど留意すべき点が複数ある。競売による物件取得を検討する不動産投資家は、これらの点をよく理解した上で競売を活用した不動産購入の是非を決めるべきだ。

1.不動産の競売手続とは?

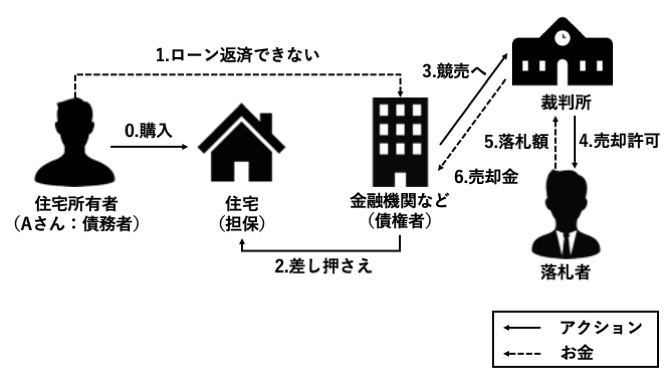

不動産競売とは民事執行法に基づいて差し押さえとなった不動産を裁判所がオークション形式で売却する手続きだ。何らかの理由でローンなどの債務の弁済ができなくなった債務者の代わりに、裁判所が不動産を売却し、その売却代金を債務の弁済にあてるために行われる。

例えば、住宅ローンを活用して住宅を購入したAさんが、勤め先でリストラにあい、ローンの返済が難しくなったとする。この時、債務者であるAさんの所有する住宅(不動産)を裁判所が差し押さえ、不動産の競売手続きによって第三者に売却する。売却代金は債権者である金融機関、もしくは金融機関が利用する保証会社などに支払われ、債務の弁済にあてられるという仕組みだ。

不動産業者のための仕組みとのイメージを持たれることが多い不動産競売だが、参加に資格などは必要なく、一般人でも参加可能だ。また、対象の不動産を買受ける権利を得られるのは、最も高い金額で入札に応じたものであるという、いわゆるオークション形式をとっていることが特徴だ。さらに、対象の不動産の情報は不動産鑑定士や裁判所執行官が作成した書類によってのみ公開され、入札参加者はそれら書類の情報のみを頼りに入札の是非を、入札する場合は入札価格を決定する必要がある。物件に立ち入っての内見は許されてない。一般市場では業者は個人投資家に比して早く優良な物件を抑えることが可能だが、不動産競売においては両者の間に情報の非対称性がないため、個人投資家にも開かれた制度だ。

不動産競売流通協会のデータによれば2012年から2020年において落札者全体に占める個人の割合は平均27%であった。残りのおよそ7割は法人であるが、落札者全体の3割が個人であるという事実に照らしても不動産競売は、個人でも物件取得が可能な仕組みといえるだろう。

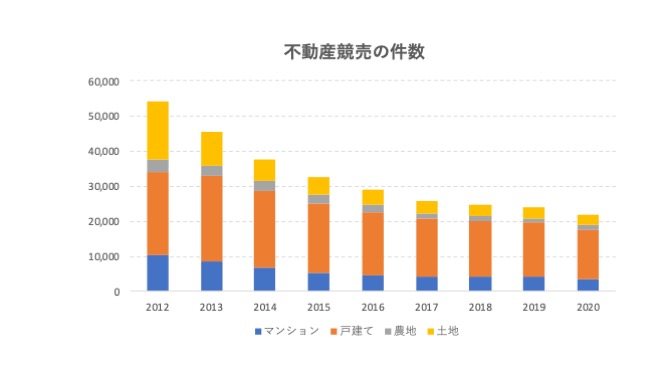

なお、近年の傾向として、競売物件の件数は漸減傾向にある。2012年に5万件を超えていた不動産競売の件数は2020年ではおよそ2万件と9年間のうちに半数以下になっている。

(出所:不動産競売流通協会)

件数が減少している背景には、景気が回復期にあったことで差し押さえとなる物件自体が減っていること加え、不動産競売にかける前に「任意売却」を行うケースが増えていることもあげられる。任意売却とは債務者と債権者が合意の上で、一般市場にて不動産を売却する制度で、売却金額が融資残高に満たない場合でも抵当権を解除する条件がつけられる。債権者である金融機関や保証協会にとっては、競売よりも高い金額で売却できる可能性があり、債務者にとっては破産が前提となる競売とは異なり、通常の生活を送りながら債務整理できる点がメリットとなる。

裏付けとなる統計データは存在しないものの、公庫住宅融資保証協会が任意売却のガイドラインやマニュアルを整備し、任意売却を専門とする宅建業者の団体やサイトが開設されたことなどを受け、任意売却の件数が増加していると推察される。

不動産競売の件数が減少する中、個人投資家の間で競売による物件取得の方法が広く知られるようになったため、入札参加が増加し競争が激化しているようにも思えるかもしれないが、少なくともここ9年間のうちにその傾向は見られない。

期間入札の平均入札数

(出所:不動産競売流通協会)

ここ9年間の平均入札数は、戸建て、土地、農地ではほぼ横ばい。マンションではむしろ低減傾向にある。だが、個人投資家のメインターゲットとなるであろうマンションでは平均入札数が10件程度、戸建てでは6件程度であり、決して倍率が低いとは言えないことに注意が必要だ。

2.競売に出される物件の特徴とメリット・デメリット

競売物件の特徴を詳しく見たのち、投資家の視点でメリット・デメリットを確認する。

| 競売物件の特徴 1.売主が不在であるため瑕疵担保責任を負うものがいない 2.裁判所に差し押さえられているために内見できない 3.不動産鑑定士などの専門家が作成した調査報告書に基づく情報開示が行われる 4.所有権の移転に関する登記は裁判所が行う 5.引渡命令によって占有者などを立ち退かせる強制執行の手続きが用意されている |

通常、不動産売買は売主と買主の相対で取引が行われる。ただし、売主と買主の間に仲介者として宅建事業者が加わり、取引の際に必要な説明を行うことで取引を補助し、所有権の移転に伴う行政手続きを司法書士が代行することが一般的だ。

一方、不動産の競売手続きにおいては売主が存在しない。競売にかけられる物件は債権者の申し立てに基づき裁判所が差し押さえている状態であり、既に債務者は所有者ではなくなっている。また、債権者も抵当権は持っているものの、不動産自体の所有権は持たず、裁判所もあくまで競売を主宰する立場であり、不動産の所有権は持たない。これは、通常の不動産売買において生じる瑕疵担保責任を負うものがいないことを意味する。(特徴1)

また、物件自体が裁判所に差し押さえられている状態にあるため、原則的に内見による物件の確認が許されていない。もちろん、物件の周辺や外観の確認はできるが立ち入りでの内部確認ができない。(特徴2)

ただし、競売物件の情報は調査報告書が公開され、民事執行センターの閲覧室や不動産競売物件情報サイト(BIT)で閲覧可能だ。調査報告書は三つの資料から構成され、不動産鑑定士、裁判所執行官などの専門家が作成している。不動産の状況、権利関係、評価額など詳細な記載がある。しかしながら、これらの記載内容の妥当性について、作成者が責任を負うものではないのだが、入札を検討する場合はこれら報告書の記載内容を材料とするほかない。もちろん、巷の宅建士が作る書類より裁判所が作成する書類の方が、信頼性が高いとする意見もある。(特徴3)

不動産の所有権の移転に伴う手続きは売主・買主の依頼を受けた司法書士が行うことが通常だが、競売では裁判所の登記官が行う。(特徴4)

既に債務者の所有物でなくなっている物件を対象とする不動産競売だが、買受けた物件に誰も住んでいないとは限らない。買受け後の物件に居座る人を「占有者」と呼ぶが、債権者やその家族となる場合が多い。原則として買受人は自身で占有者と交渉し、立ち退きを求める必要があるが、占有者が応じない場合は代金を納付した日から6ヶ月以内に裁判所に対して「引渡しを命じる裁判」を求めることができる。裁判で命令が確定されると、執行官に対して強制執行の手続きを求めることができる。なお、占有者が債権者ではなく、賃借人である場合は、賃借人には代金の納付から6ヶ月間の明け渡し猶予が与えられ、引き渡し命令の要求期限は同9ヶ月以内とされている。(特徴5)

このような特徴を持つ競売物件は、投資家にとってどの様なメリットがあるだろうか。

| メリット 1.「競売市場修正」によって設定された割安な売却基準価格を参考に入札できる 2.一般の不動産市場に出回りにくい掘り出し物の物件を購入できる可能性がある 3.不動産鑑定士などの専門家が作成した調査報告書の内容を勘案して物件選定ができる |

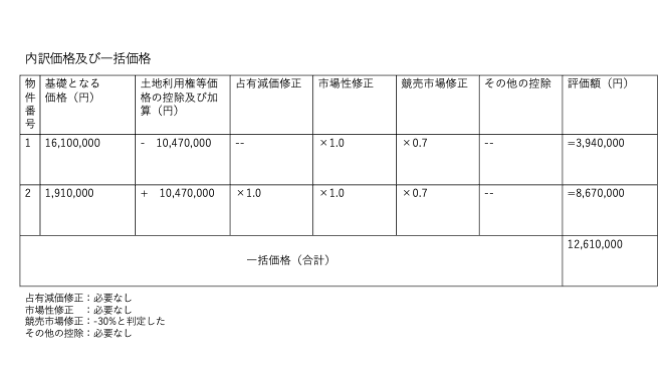

競売物件の最大のメリットはなんと言っても「割安で購入できる可能性」があることだろう。競売物件の調査報告書の一つである「評価書」には当該不動産の評価額が示され、この価額が入札の際の参考とされる。

評価額は土地部分の価格と建物部分の価格からなるのだが、土地、建物それぞれが不動産の値決めの際に求められる標準的な方法で算出されたのちに、ある掛け目で調整される。その掛け目が「競売市場修正」と呼ばれる。この掛け目によって市場価格よりも割安な参考価格が算出される。

(出所:BIT)

ただし、この評価額はあくまで参考価格であり、これを目安としてオークションされることに注意が必要だ。では、実際の落札価格と評価額にはどの程度の乖離(評価額からみた上振れ)があるのだろうか。

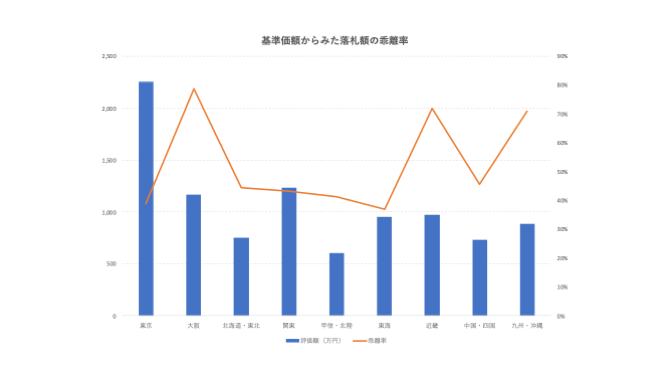

(出所:不動産競売流通協会)

棒グラフは2020年の地域別の評価額の平均値を、折れ線グラフは落札額が評価額とどの程度乖離していたかを示す。例えば東京では、評価額の平均が2250万円程度であったのに対し、落札額の平均は40%上振れ(3100万円程度)していたことを示す。2020年時点において、乖離率は地域によって一定の幅があり、東京、北海道・東北、関東(東京を含む)、甲信、東海などは概ね40%程度であるが、大阪、近畿(大阪を含む)では70%を超えている。この乖離は裁判所による物件の評価額と落札額の差を示しており、市場価格と落札額の差を示しているわけではない。従い、競売のメリットを「割安さ」に見出す場合は入札の際に落札できそうな価格が市場価格と比較して割安であるか否かを慎重に見定める必要があるだろう。

二つ目のメリットは一般の不動産市場に出回りにくい「掘り出し物」を購入できる可能性があることだ。特に個人投資家にとって、一般の不動産市場で掘り出し物を見つけることは簡単ではない。物件の流通ルートの上流に不動産会社がいることが通常だからだ。仮に掘り出し物があっても不動産会社自身が購入するか、懇意にする顧客に直接営業をかけるため、個人投資家に回ってくるまでに売却されてしまうことが多い。

一方、不動産の競売では業者・個人に平等に入札が行われるため、個人投資家にも掘り出し物を取得するチャンスがある。

三つ目のメリットはすべての競売物件に対して開示される調査報告書の内容を元に物件選定を行えることだ。先に見た評価額だけでなく、専門家によって作成される調査報告書には通常の不動産売買では明示されることの少ない権利関係や債務者、弁護士、裁判所執行官など本物件の関係者のコメントも記載されている。特に真っ当な評価法に基づき算出された評価額をベンチマークとできる点や、買受け後に自らが負う権利を明確にした上で入札の是非を検討できることは大きなメリットといえるだろう。

では、デメリットはどの様なものがあるだろうか。

| デメリット 1.入札する際に保証金を差し入れる必要がある 2.占有者が引渡し義務を負わないためトラブルとなる可能性がある 3.物件に不備や破損が見つかっても瑕疵担保責任による保証はない 4.ローンの活用が難しい |

一つ目は入札する際に必要な保証の提供だろう。通常、評価額(売却基準価額)の20%とされるが、物件によってはそれ以上に設定される場合もある。

仮に評価額が2000万円の物件に入札する場合には、入札に先立ち400万円を裁判所宛に振り込む必要がある。競売は必ず落札できるわけではないため、資金面でのハードルとなり得るだろう。なお、落札できた場合、落札額と保証金の差額を払い込むことになり、落札できなかった場合、保証金は返還される。

二つ目は占有者の立ち退きに関するトラブルだ。先に見たように、競売物件の所有権は既に債権者にはない。しかしながら、実際には債権者が引き渡し、すなわち立ち退きに応じないケースも往々にしてあるようだ。更に、当該物件に賃借人がいる場合、その賃借人が立ち退きに応じないケースもある。いずれのトラブルも買受け人が対処する必要がある。

三つ目は瑕疵担保責任による保証がないことだ。先述の通り競売物件には売主が存在しないため、物件に予期せぬ不備や買受け前に把握できなかった破損などの問題が生じた場合に、瑕疵担保責任を負うものがいないため、買受け人はこの責任による保証を得られない。通常の不動産売買では瑕疵担保責任を売主が負うと場合が多いのに対し、競売では買受け人が物件に対するすべての責任を負うことになる。

四つ目はローンの活用が難しいことだ。一部の金融機関は競売物件を対象としたローンを取り扱っているようだが、相対的にリスクが高いとみなされる競売不動産は審査の敷居も高いと認識すべきだ。不動産投資の利点の一つであるレバレッジを活用しにくいことは競売の特徴といえるだろう。

3.競売を活用した物件の買受け方法

競売を活用した不動産取得(買受け)までの流れは以下の通りだ。

| 取得までの流れ 1.不動産の検索 2.不動産の調査 3.買付けの申出 4.所有権の移転 |

競売にかけられた不動産情報は不動産競売物件サイトBIT(http://bit.sikkou.jp/app/top/pt001/h01/)で検索可能だ。入札期間は8日間に設定されており、入札開始の15日前から当該不動産の調査報告書が公開される。なお、同様の資料は民事執行センターの物件明細書等閲覧室でも掲示されており誰でも閲覧できる。

内見が原則的に許されていない競売不動産の情報は「3点セット」と呼ばれる調査報告書から読み取るしかない。それぞれの記載内容は次のとおりだ。

物件明細書

・不動産を買い受けた際に、買受人が引き継がなければならない賃借権などの権利の有無

・土地又は建物だけを買い受けた際に、建物のために地上権が成立するか否か

現況調査報告書

・土地の現況地目

・建物の種類、構造

・不動産占有者の氏名、権原など

・占有者コメント

・不動産の写真

評価書

・不動産の評価額

・周辺の環境概要

・広法上の規制

・図面

これらの書類を読めば不動産の現況と法律関係の概要がわかるよう構成されている。不動産鑑定士による評価や裁判所執行官などの専門家による現況調査など専門家の見地が記載されているため必読の書類だ。

入札を決意したら、民事執行センター執行官室不動産部から「入札書用紙」と「封筒」を受け取り、必要事項を記入して提出する。提出方法は持参か書留郵送かが選択できる。なお、「暴力団員等に該当しない旨の陳述書」も合わせて提出する必要がある。

入札価格は広告に記載された買受可能価額以上である必要があるが、それ以外の制約はないため、入札者が自由に決定できる。落札価格は通常の不動産投資における物件取得額に該当する。その他リフォーム代、税金などを勘案すれば取得にかかる総額となり、想定家賃収入との見合いで利回りを算出できる。利回りが許容範囲となるよう入札価格を決めると良いだろう。競売では所有権の移転を裁判所が行うため、司法書士などの手数料が発生しない点は注意が必要だ。

| 利回り=想定家賃収入÷(入札価格+リフォーム代+税金) |

なお、入札の際に必要な保証金の提出は最寄りの金融機関から裁判所の預金口座への振り込む方法が一般的だ。金融機関の領収印のある書類を指定の用紙に貼って入札書とともに提出する必要がある。他にも指定された金融機関と支払保証委託契約を結ぶ方法もある。

補償金の金額は売却基準価額の20%に設定されることが一般的だが、それ以上の場合もあるので、広告で確認が必要だ。なお、落札者以外の入札者には改札後に保証金が返還される。

開札はあらかじめ広告されていた日に行われる。入札者のうち最も高い入札価格をつけた人が「最高価買受申出人」となり、裁判所による売却許可を得ることで正式に買受人となる。買受人は指定された代金納期期限までに落札額から保証金額を差し引いた金額を納付する必要がある。納付方法は金融機関を通じた振り込みか持参かが選択可能だ。

代金の納付を持って、不動産は買受人の所有となり、裁判所の登記官が所有権移転登記を行う。

4.競売を利用する場合のトラブル回避方法

競売では、通常の不動産売買では考えにくいトラブルが発生するケースが少なくない。例えば以下のようなトラブルがあり得る。

| # | 想定されるトラブル | 回避方法 |

|---|---|---|

| 1 | 買い受けた物件で管理費・修繕積立金の滞納があり、支払い義務を負った | 「物件明細書」で買受人が引き継ぐ権利を確認する。さらに建物の管理会社に確認する |

| 2 | 「現況調査報告書」には記載のない不備があった | 「現況調査報告書」をあてにせず、現地で物件/周辺調査を行う |

| 3 | 占有者が立ち退かない | 「引渡命令」を活用する。もしくは占有者がいる物件に入札しない |

1.買い受けた物件で管理費・修繕積立金の滞納があり、支払い義務を負った

競売では物件に紐づく債務も買受人が引き継ぐこととなる。滞納の状況は物件明細書に記載があるため入札の前によく確認する必要がある。ただ、実際には書類に記載されていない滞納があったというケースもあるようだ。建物の管理会社がわかるのであれば、入札する意向を伝えた上で、実際の滞納状況を確認すると良いだろう。

2.「現況調査報告書」には記載のない不備があった

競売不動産の現況調査報告書は裁判所執行官が作成した書類であり、調査時点で確認された内容が書かれている。しかし当然ながら調査日以降に生じた不備についての情報は書面からは読み取れないため、少なくとも入札前に現地で物件や周辺状況を調査する必要があるだろう。内見が許されないため外観の確認が中心になるが、外見で予想される物件の状態と報告書の内容にあまりに乖離があるようであれば要注意だ。

3.占有者が立ち退かない

競売物件では頻繁に問題となるケースだ。占有者としては、以前の物件の所有者や賃借人、以前の所有者に対して債務の取り立てを行っていた金融機関の取り立て人などが想定される。買受人が立ち退きの交渉を行ってもなお居座る場合には、裁判所に対して「引き渡しを命じる裁判」を求めることができる。裁判で「引渡命令」が確定されれば強制執行の手続きを経て明け渡しとなるのだが、裁判費用や裁判のために必要な書類の用意など買受人側の負担が多い。又、交渉や裁判には精神的な負荷も伴うため、面倒になりそうな占有者がいる場合は入札を見送るのもよいだろう。

5.まとめ

入札価格のみで買受人を決定する不動産競売は、割安な物件取得や、一般不動産市場に出回りにくい物件取得のチャンスがアマチュア投資家にも平等に開かれているという意味で検討の価値がある不動産購入手段と言えるだろう。一方、入札の時点で求められる保証金やローン活用の障壁の高さなど通常の不動産購入とは異なる資金フローがあることに留意が必要だ。さらに、内見による物件調査ができないことや占有者との間でトラブルが発生する可能性があることなど、競売ならでわの留意点が数多くある。競売で不動産取得を検討する場合には、これらの留意点や想定されるトラブルを回避する方法を十分に理解しリスクを最小限に抑える努力が必要だ。更にこれらの努力にかかる時間や手間と落札の倍率、市場価格から見た割安さなどを鑑みて十分に投資効果があるか見定めることをお勧めする。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!