物件概要書から見極める!優良物件かどうかの選別ポイント

不動産投資をするにあたり、誰もが優良物件を手にして利益をあげたいと考えるだろう。この時必ずチェックしたいのが不動産会社から送られてくる「物件概要書」だ。

物件概要書には良い物件を見極めるためのヒントが散りばめられている。今回は、物件概要書の読み方から優良物件をすばやく見極める方法までくわしく説明していく。

目次

物件概要書とは?

物件概要書とは、不動産投資物件の売買価格や所在地など詳細な情報が記載されている書類のことだ。

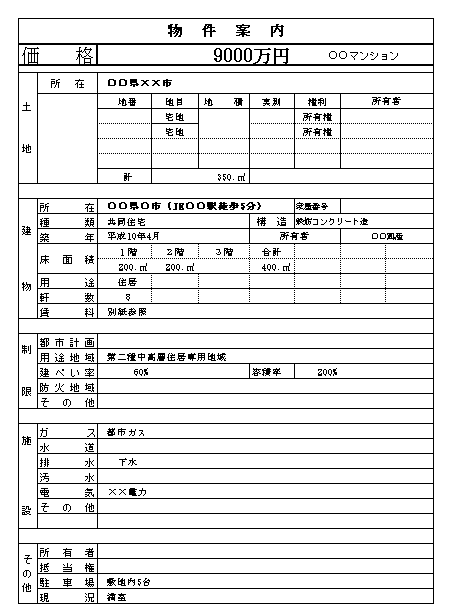

収益物件サイトに登録されている物件について資料請求をすると、不動産会社から物件資料の一つとして物件概要書がおくられてくる。投資する物件を選ぶにあたり、まずはじめにすべきことがこの物件概要書を入手することだ(以下サンプル)。

物件概要書には決まった書式があるわけではないが、物件名や売出価格、所在地、土地建物の面積、用途地域、公法上の規制、表面利回りなど基本的な情報はほとんどの不動産会社で記載しているため最低限の物件情報を知ることができる。

物件概要書のなかでまず見るべき項目は、所在地、価格、利回り、築年、構造の5つである。物件情報の8割はこの5つの項目に集約されるといっても過言ではない。

物件概要書を数百件以上みる経験をつむと、この5項目の内容を確認した段階でどのくらいの収益性の物件なのかが一瞬でわかるようになる。

確認すべきポイントは、どちらかというとマイナス要因となるネガティブな内容がないかどうかということだ。

物件概要書をもとに自分の投資目的などと照らし合わせ、さらに細かく調査検討すべき物件かそうでないかを選別するのだ。

各項目がどんな内容をあらわしているのか、くわしくみていこう。

物件概要書の各項目の内容

所在地

物件の所在地。所在地に番地が記載されていない場合は問い合わせて聞く必要がある。登記簿上の「地番」で表記されている場合は「住居表示」を確認しよう。

価格

売主が希望する物件の売買価格。土地価格は非課税のため消費税はかからないが、建物部分は課税対象となる。

物件価格は消費税込みで記載されていることが多い。消費税を含まない価格で記載されていることもあるため、問い合わせ時にしっかり確認しておこう。

利回り

基本的には、満室想定の利回りが記載されている。空室分は仮の家賃水準で計算されているため、実際の利回りとは異なることが多い。レントロールを分析し現状家賃をもとに計算し直す必要がある。

築年

物件がいつ建てられたかという年数だ。物件が古いか新しいかはという築年は、融資条件にも影響してくる。

構造

物件の構造。物件がどんな素材で建てられているかということだ。代表的な構造には、木造(W造)、鉄骨造(S造)、鉄筋コンクリート造(RC造)、鉄筋鉄骨コンクリート造(SRC造)などがある。

面積

土地と建物の面積(大きさ)。表示方法はm2か坪で記載される。マンションと賃貸物件は専有面積と表記される。

地目

地目は土地の用途別の分類のこと。「宅地」や「畑」などと記載される。

用途地域

建築可能な建物と建物の規模を制限した地域が記載される。都市計画法で全12種類に分類されている。

建ぺい率

敷地の面積に対する建築面積の割合が記載される。

[関連記事] レントロールとは?絶対にチェックすべき7つのポイント(サンプルあり)物件概要書でみるべきポイント

物件概要書には見るべきポイントがある。失敗物件を手にしないために最低限ここだけはおさえておきたいというポイントをいくつか紹介する。

投資目的にあう物件なのか判断しよう!

まず、物件概要書で初めに見るべきポイントは自分の投資目的に合う物件なのかというところだ。

たとえばキャッシュフローの獲得が目的であれば「年間キャッシュフロー=年間家賃-年間ローン返済額-年間運営費用-公租公課」の計算式にあてはめて十分な年間キャッシュフローが得られるか確認する必要がある。

物件概要書で年間家賃の額を把握し、融資条件などから年間ローン返済額をわりだす。年間運営費用割合を考慮すれば年間キャッシュフローは概算できる。

物件概要書には公租公課、つまり固定資産税・都市計画税の金額は記載されていない場合が多いが、仮の数字で計算するか年間運営費用割合(通常15~25%を見込む)をやや高めに見積もるなどの方法で対応すればよい。

公租公課の推定が難しい場合、この段階では省略してもよいだろう。

物件概要書をもとにした概算の結果、得られるキャッシュフローが十分であれば、投資対象の候補になる物件だということだ。

[関連記事] 代表的な4つの不動産投資方法(区分、高利回り、土地値、光速)とは物件概要書から資産性・収益性・担保価値を確認する

つぎに確認したいのが、資産性と収益性、担保価値だ。物件概要書の情報から金融機関の担保価値評価法である積算評価・収益還元評価の概算をだすことができる。

不動産投資では、レバレッジをかけて投資効率をあげるために金融機関から融資を受けることが重要だ。そのため、物件探しにおいても金融機関からみた物件の担保価値を意識すべきなのである。

事前にある程度の概算をだして、物件の売出価格が妥当か、投資目的に築年数が合致しているか、十分な融資は受けられそうか、信用毀損(きそん)に陥るリスクなどを検討してほしい。

積算評価・収益評価などを試算して物件価格と比較することで、つぎのような推定をすることができる。積算評価や収益評価の具体的な算出方法についてはのちほど説明する。

以下は判断の目安である。

- 積算評価 > 物件価格:資産性は高いが、利回りは低い。

- 収益還元評価 > 物件価格:利回りが高く収益性も高いが、積算評価が低く融資がでにくい傾向。資産性が低い傾向。

- 収益還元評価 > 物件価格(大きく上回る場合):収益性がとても高い。賃料がとても高いため将来の家賃減額請求リスクも高い。テナントや物件になんらかの事情がないか要チェック。

- 積算評価・収益還元評価 > 物件価格:資産性・収益性ともに高く、希少物件。

- 土地評価額 > 物件価格:土地値投資法に向く物件であり資産性が高い。

- 積算評価・収益還元評価 < 物件価格:資産性・収益性ともに低い。売出価格の設定が高すぎるため、値下がりを待つ・価格交渉を検討するかまたは投資対象から外すべき。

上表の判断・評価はある程度の目安だが、物件概要書からこの程度の情報はみちびきだせるので、物件概要書の読み方・使い方はマスターしておこう。

[関連記事] 利回りはあてにするな!不動産投資で本当の利益を見極める方法物件概要書から優良物件をすばやく見極めるには

物件を購入するにあたって、物件ごとに毎回多くの物件概要書をチェックしなければならない。しかし、ポイントさえおさえてしまえば物件概要書から優良な物件をスピーディに判断することが可能だ。

物件概要書のくわしい見方はすでに紹介したが、「より正確に」「よりスピーディに」「よりリスクを回避しながら」見極めるにはシミュレーションを繰り返し、経験をつむことが重要である。ここでは、物件概要書から優良物件をすばやく見極めるためのコツをお伝えしよう。

物件を見極める際に意識するべきポイント

優良な物件を見極めるために意識するポイントは次のとおりだ。

- 物件価格より融資評価額のほうが大きいか

- CF(キャッシュフロー)が投資目的にあっているか

- 金融機関は融資してくれるか

融資がつかない物件は即除外しよう

なかには融資がつかない物件も存在する。次のような物件は即検討から除外しよう。

- 違法建築物件

まず除外したいのは、違法建築物件だ。代表的な違法建築は、容積率オーバー物件である。容積率は建延面積÷土地面積で算出される。違法物件に融資をだす金融機関はほとんどないため、容積率はかならずチェックしよう。

- 再建築不可物件

つぎに、再建築不可物件だ。再建築不可物件とは建築基準法に適していない物件のことである。

幅4m以上の道路に幅2m以上の開口で接していないという理由で、現在の建物を壊すと新しい建物を建てることができない。そのため、再建築不可物件も即除外しよう。

- 空室率が高い物件

空室率が高い物件も要注意だ。入居率が70%未満の物件は入居者が集まらない物件として金融機関から融資を受けられないことが多い。このような物件に初心者が取り組むのは高リスクだ。

物件購入の融資返済をさしひいても生活できるぐらいの高所得でなければ、融資がつくのはむずかしいだろう。物件を複数棟所有していて満室にできる自信があるのであれば、チャレンジしてもいいかもしれない。

[関連記事] 絶対に買ってはいけない投資用不動産の3つのパターンここからは、実際の物件概要書にそってポイントをみてみよう。

物件概要書A(鉄筋コンクリート造/9,000万円)

|

価格 |

9,000万円 |

|

建物/構造 |

鉄筋コンクリート造 |

|

築年 |

平成10年4月 |

|

公募面積 |

400 ㎡ |

|

土地/権利 |

所有権 |

|

地目 |

宅地 |

|

地積/公募 |

350 ㎡ |

|

現況 |

満室 |

|

建ぺい率 |

60% |

|

容積率 |

200% |

まず、積算評価額をチェックしよう。積算評価額の計算式は以下である。

積算評価額 = 建物価格 + 土地価格

土地価格 = 相続税路線価(*1) × 土地面積

建物価格 = 再調達価格(*2) × 建物面積 × (法定耐用年数-築年数)/ 法定耐用年数

*1:相続税路線価…国税庁ホームページの全国地価マップから無料で調べることができる。

*2:再調達価格…金融機関によってことなるが、以下を目安に計算する。

- RC……20万円

- 鉄骨……16万円

- 木造……13万円

物件Aの相続税路線価を10万円/㎡、再調達価格20万円/㎡、フルローンとした場合、

土地価格 = 10万円/㎡ × 400 ㎡ = 4,000万円

建物価格 = 20万円/㎡ × 400 ㎡ ×(47-20)/47 = 4,595万円

積算評価額 = 3,500万円 + 4,595万円 = 8,095万円

上記の計算式から積算評価額(8,095万円)<物件価格(融資額)(9,000万円)となる。積算評価額より物件価格が大きくなるため、物件価格以上の積算をもとめる金融機関の場合、融資を受けるのがむずかしくなる。

不動産投資をはじめたばかりの初心者にはリスクが高いため、いったん候補から除外するのがよいだろう。

物件概要書B(鉄骨造/4,000万円)

|

価格 |

4,000万円 |

|

建物/構造 |

鉄骨造 |

|

築年 |

平成10年1月 |

|

公募面積 |

600㎡ |

|

土地/権利 |

所有権 |

|

地目 |

宅地 |

|

地積/公募 |

400㎡ |

|

現況 |

満室 |

|

建ぺい率 |

200% |

|

容積率 |

10.0% |

まずは、この物件Bも積算評価額を計算する。

相続税路線価を10万円/㎡、再調達価格16万円/㎡、フルローンとした場合、

土地価格 = 10万円/㎡ × 600 = 6,000万円

建物価格 = 16万円/㎡ × 400 ㎡ ×(47-20)/47 = 3,676万円

積算評価額 = 6,000万円 + 3,676万円 = 9,676万円

なので、積算評価額>物件価格(融資額)となる。

つぎに、キャッシュフローを計算する。キャッシュフローはつぎの計算式でもとめる。

キャッシュフロー = 家賃収入 ×(100%-空室率)- 銀行返済額(利子+返済)― 経費20%

空室率:金融機関によってことなるが、おおむね15~25%である。ここでは空室率15%として計算する。

経費:築年数によって異なるが、おおむね15~25%である。ここでは経費20%として計算する。

銀行返済:金融機関が設定しているリスク金利での返済額。ここでは2%で計算する。

リスク金利:金利上昇のリスクを想定している。金融機関によって3~6%。ここでは4%で計算する。

物件Bで、融資額(フルローン)、年間最大収入530万円、金利2%、融資期間が27年として想定するとキャッシュフローは530万円となる。

積算評価額にも問題がなく、ROIも1%を超えているので検討対象とし、詳細な資料をとりよせてみてもいいだろう。上記のような計算表を用意しておくと、よりスピーディに計算することが可能である。

[関連記事] 不動産投資の勉強始めてから物件を買うまでに必要な期間は?物件概要書C(RC造/8,000万円)

|

価格 |

8,000万円 |

|

建物/構造 |

RC造 |

|

築年 |

平成23年1月 |

|

公募面積 |

600㎡ |

|

土地/権利 |

借地権物件 |

|

地目 |

宅地 |

|

地積/公募 |

500㎡ |

|

現況 |

満室 |

|

建ぺい率 |

60% |

|

容積率 |

200% |

この物件Cはまず、借地権物件ということに注目してほしい。

借地権付き建物は他人の土地の上に建物を建てているため、所有権の場合と比べて銀行側の担保評価がとても低くなる傾向にある。場合によっては融資自体が受けられない可能性があるため候補から即除外しよう。

物件概要書D(木造/6,000万円)

|

価格 |

6,000万円 |

|

建物/構造 |

木造 |

|

築年 |

平成4年3月 |

|

公募面積 |

600㎡ |

|

土地/権利 |

所有権 |

|

地目 |

宅地 |

|

地積/公募 |

500㎡ |

|

現況 |

満室 |

|

建ぺい率 |

60% |

|

容積率 |

200% |

この物件Dは、利回り16%、金利2%の木造物件である。築年に注目してみよう。

法定耐用年数がオーバーしているため、法定耐用年数内でしか融資しない金融機関にはもちこめない。耐用年数越えでも融資をだす日本政策金融公庫やノンバンクなら買える可能性がある。

入居需要はヒアリングを行い確認する

あくまで、この物件概要書の検討方法は、物件購入の目安として考えてもらいたい。最終的に投資するか否かは物件概要書だけでは判断できない。

たとえば、キャッシュフローが不足していても、低金利の金融機関であれば検討対象に入れていいケースがある。積算評価額より物件価格が小さい場合も、融資の可能性があれば検討対象に入れてよいだろう。

検討対象とした物件は詳細な調査・分析へと進み、検討するまでもなく即除外とした物件はチェックを中止するが、入居需要などは物件資料だけではわからない。物件概要書を確認したあとは、不動産会社に直接入居需要のヒアリングを行おう。

さまざまな物件概要書をみて、優良物件を見極める目を養おう!

今回は物件概要書から優良物件を見極めるポイントをあげてきたが、具体的なシミュレーションを繰り返すことで、より正確に物件を見極める審美眼をきたえることができる。

はじめは時間がかかるかもしれないが、少しずつすばやく判断できるようになるはずだ。優良な物件をすばやく見極める目をもつことで失敗を回避し、不動産投資を有利に進めることができるのである。

不動産投資ユニバーシティでは優良な物件を見極める方法をはじめ、失敗をゼロにしながら不動産投資をはじめるためのノウハウを30日間の『無料メール講座』で提供している。不動産投資の知識を得たい人はぜひ登録して読んでみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!