不動産投資は儲からない?儲かる?具体的な収支を完全公開

「アパート経営は儲からない」という話を聞いたことはあるだろうか?いざ不動産投資をはじめようと思った時、ネガティブな噂を耳にしてしまうととても不安に感じるだろう。

実際、アパート経営やマンション経営などの不動産投資は儲かるのか、儲からないのか。今回は、具体的な収支を公開しつつ、どのような不動産を購入すれば儲かるのか、儲からない不動産とはどんな物件なのかを紹介していきたい。

目次

「不動産投資は儲からない」というのはこんな人!

不動産投資をよく知らない人

「投資」と聞くと、なにかと理由をつけて「儲からない」「危ない」という人は一定割合存在する。こういったことをいうのは、そもそも投資をしたことがない(またはすぐに辞めてしまった)人に多く、投資とギャンブルの違いを理解していないケースがほとんどだ。

投資を知らない人の意見はムダに不安をあおられるだけなので、前向きに勉強したいと思っている時期は聞かないほうがよい。

儲からない不動産投資しか知らない人

新築区分マンションのような儲からない投資の営業を受けて「これが不動産投資なのか?まったく儲からないじゃないか!」と思っている人も多く存在する。

どんな商品でもそうだが、業者側から熱心に営業にくるような投資は儲からないことがほとんどだ。

業者だけが儲かる不動産投資の手法しか知らずに、不動産投資が儲からないと思っている人も多いのだ。

利回りが実際の儲けだと勘違いしていた人

「利回り10%のアパートですよ」などの説明を聞いて、株やFXのように単純に10%近くの儲けがでると思っている人がいる。実際には、銀行借入分や経費、税金を引くと手残りは半分近くまで下がることが多く、「話が違う!全然儲からない!」となってしまうのだ。

これは、不動産投資の仕組みを知らず、過度な期待を抱いてしまった人だ。

不動産投資はミドルリスク・ミドルリターンの投資といわれ、すぐに多くの儲けがでる投資ではないということを認識しておきたい。

[関連記事] 「不動産投資は低リスク」ってウソ?失敗する人があとをたたない理由儲けがでない物件を買ってしまった人

購入した物件が「空室が多く埋まらない」「リフォーム代や税金がかかりすぎる」などの理由で儲けがでない人もいる。甘いシミュレーションで物件を購入してしまうと、思ったより儲け(月々の手残りキャッシュ)がでないということになるのだ。

物件購入前には、空室による損失やリフォーム代、税金などを高い精度でシミュレーションしておく必要がある。

たくさんの物件を所有する不動産投資家もこういった失敗を重ねてきており、多くの場合、勉強や工夫で改善することが可能だ。

相続で不動産投資をすることになった人

代々地主の家に生まれ、相続によって不動産投資をせざるを得ない人もいる。

こういった地主物件は、管理会社が通常より高めのリフォーム代や管理費をとっているケースが多く、実際には儲かっているにも関わらず、その儲けが業者に流れてしまっているのだ。

地主とサラリーマンでは不動産投資の規模ややり方、収支構造が大きく異なるため、そこを意識して不動産投資を行う必要がある。

[関連記事] アパート経営って儲かるの? 失敗しないために絶対おさえておくべき3か条「儲からない」不動産投資とはどういうものか?

そもそも、「儲からない」不動産投資はどのようなものなのか。

不動産投資では、儲かる、儲からないの線引きがあいまいなため判断がむずかしいが、もっともわかりやすいのが「家賃収入からすべての経費をひいたあとにどれくらいキャッシュが残るのか」というキャッシュフロー重視の考え方だ。儲かる不動産投資と儲からない不動産投資について、それぞれ紹介していこう。

儲かる不動産投資とは

まず、儲かる不動産投資とはキャッシュフローがでる投資だ。キャッシュフローは「キャッシュフロー=家賃収入—経費—返済」で計算される。

そのため、儲かる不動産投資とは、家賃収入が経費+返済を上回ることが必須条件で、その差額が大きいほど儲かる不動産投資といえるのだ。

[関連記事] 木下たかゆきの「35歳で家賃年収7億円を稼ぐ思考」とは?【動画あり】儲からない不動産投資とは

一方、儲からない不動産投資は、キャッシュフローがでない投資ということになる。儲かる不動産投資とは反対に、家賃収入が経費+返済を下回っている状態だ。

たとえば、購入後数年の収支シミュレーションでは儲かると思って購入した物件が、長期的にみると案外儲からないということも多い。

部屋の設備は5〜10年程度で故障し、10年経過すると外壁塗装など大規模修繕が必要だ。また、入居率は徐々に下がるため、広告費を多くかけないと空室が埋められないという状況になる。

最初の数年はキャッシュフローが貯まっても、設備の入替や大規模修繕で貯まっていたキャッシュが吹き飛んでしまうことは少なくない。

不動産投資では、10年以上の長期的なキャッシュフローを計算し、儲かるか儲からないかを判断しなければならないのだ。

不動産投資のリアルな収支を公開!

では、実際にどんな物件がどれくらい利益を生むのか。リアルな収支を公開し、物件概要書にそって儲かる・儲からないをおおまかに見抜くためのポイントを紹介していこう。

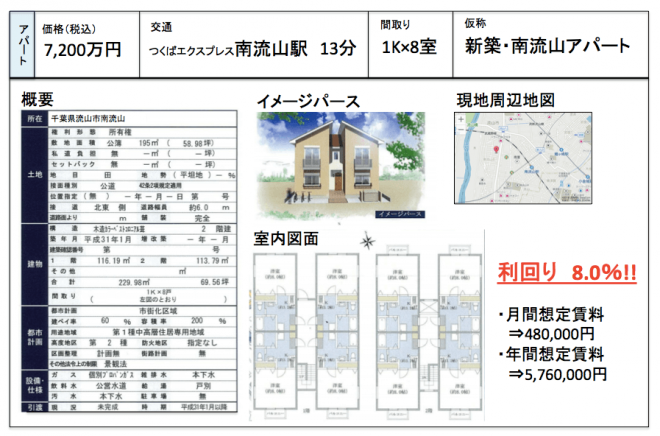

リアルな収支1:新築のアパート

まずは、新築アパートのケースだ。儲かるポイントと儲からないポイント、リアルな収支をみていこう。

儲かるポイント(メリット)

- 新築の物件は長期間の融資がひけるためキャッシュがでやすい

- 入居付けが楽なため空室による損失や広告費の出費が少ない

- 設備の故障がほとんどないため、月々のキャッシュフローが安定している

- 融資を受けやすく、最初の入居付けが中古よりスムーズにできる

儲からないポイント(デメリット)

- 購入した時点ではまだ物件が建っていない場合が多く、すぐに家賃収入が入らない

- 間取りや家賃設定、想定入居者、仲介会社の選定などアパート経営で肝になる部分を自分で決める必要があるため、不動産投資の知識がかなり必要

- 新築の場合、最初の入居者は「新築プレミアム家賃」で入居しているため、家賃の下落を最初から考慮する必要がある(通常は、経年により家賃が下がっていき、10年経過したあたりで落ち着くのが一般的)

リアルな収支計算

<物件価格:7,200万円 利回り8% 月間想定家賃:48万円>

1. フルローンの場合(借入30年、金利2%)

- 借入額:7,200万円

- 頭金:0円

- 購入諸経費(7%):約500万円

- 返済額/月:266,126円…(1)

- 経費/月:家賃収入の約15%(管理費3〜5%、空室率控除5%、広告費その他5%)=7.2万円…(2)

- 月間キャッシュフロー:48万円-(1)-(2)=141,874円

- 年間キャッシュフロー:141.874円×12ヶ月=1,702,488円

- 1億円あたりのキャッシュフロー:約236万円

2. 9割融資の場合(借入30年、金利2%)

- 借入額:6,480万円

- 頭金:720万円

- 購入諸経費(7%):約500万円

- 返済額/月:239,513円…(1)

- 経費/月:家賃収入の約15%(管理費3〜5%、空室率控除5%、広告費その他5%)=7.2万円…(2)

- 月間キャッシュフロー:48万円-(1)-(2)=168,487円

- 年間キャッシュフロー:168,487円×12ヶ月=2,021,844円

- 1億円あたりのキャッシュフロー:約280万円

儲かる?儲からない?収支計算の結果

収支計算の結果、この新築アパートは「儲かる」不動産投資だといえる。

この収支計算で一番重要なのは「1億円あたりのキャッシュフロー」だ。物件価格はさまざまだが、1億円あたりのキャッシュフローを算出することですべての物件を横並びに比較することができる。

1億円あたりのキャッシュフローの合格ラインは時期によっても変わるが、100万円を超えていれば悪くない。この物件は合格ラインを充分に超えていて、かつ新築のため当面は安定稼働でき、儲かる物件だといえる。

1つ注意したい点としては、フルローン融資と9割融資との比較だ。

9割融資の場合は、頭金を720万円も多く入れるのに月のキャッシュは約2.6万円しか増えない。不動産投資において現金はとても貴重な切り札だ。

720万円あるのなら、次の物件の頭金に備えてとっておきたい。そのため、多少金利が高くてもフルローンで融資可能な金融機関があれば探したいところだ。

新築で入居者がつきやすいからと油断せず、長期的にみて入居付けに苦労しない場所を見極めるため、ヒアリングは慎重に行おう。

リアルな収支2:一都三県の中古アパート

つぎに、一都三県の中古アパートのケースをみていこう。

儲かるポイント(メリット)

- すでに入居者がいる状態で購入できる

- 購入してすぐに家賃収入が入る

儲からないポイント(デメリット)

- 通常は耐用年数との兼ね合いで融資機関が短くなる

(金融機関によっては耐用年数を超えて融資機関が長くなる場合もある)

リアルな収支計算

<物件価格:4,580万円 利回り:9.01% 月間想定家賃:344,000円>

1. フルローンで借入21年の場合(金利2%)

- 借入額:4,580万円

- 頭金:0円

- 購入諸経費(7%):約320万円

- 返済額/月:222,725円…(1)

- 経費/月:家賃収入の約20%(管理費3〜5%、空室率控除7〜10%、広告費・設備修理費その他7〜8%)=68,800円…(2)

- 月間キャッシュフロー:344,000円-(1)-(2)=52,475円

- 年間キャッシュフロー:52,475円×12ヶ月=629,700円

- 1億円あたりのキャッシュフロー:約137万円

2. フルローンで借入30年の場合(金利2%)

- 借入額:4,580万円

- 頭金:0円

- 購入諸経費(7%):約320万円

- 返済額/月:169,285円…(1)

- 経費/月:家賃収入の約20%(管理費3〜5%、空室率控除7〜10%、広告費・設備修理費その他7〜8%)=68,800円…(2)

- 月間キャッシュフロー:344,000円-(1)-(2)=105,915円

- 年間キャッシュフロー:105,915円×12ヶ月=1,270,980円

- 1億円あたりのキャッシュフロー:約278万円

儲かる?儲からない?収支計算の結果

収支計算の結果、この中古アパートは「儲かる」不動産投資だといえる。

今回の物件は、木造で築1年のため通常の耐用年数は21年となる。1の借入期間が耐用年数と同じ21年だった場合の一億円あたりのキャッシュフローは約137万円だ。

この数字でも儲かる基準には達しているが、2のように借入期間を9年のばして融資が受けられると、一億円あたりのキャッシュフローは278万円と2倍以上になる。

新築の場合と同様に、借入期間を長くとれる金融機関から融資が受けられると、キャッシュフローは劇的にアップするのだ。

融資期間を長くするためには、物件の築年数は浅いほうがよい。築浅物件で優良運営ができている場合、金融機関によっては新築同様の30年などに融資期間がのびる可能性もある。

中古アパートの場合、地方では場所による空室割合が大きいため、まずは一都三県の範囲から物件を選ぶと安定経営しやすいだろう。

これは避けたい!不動産投資で儲からない例

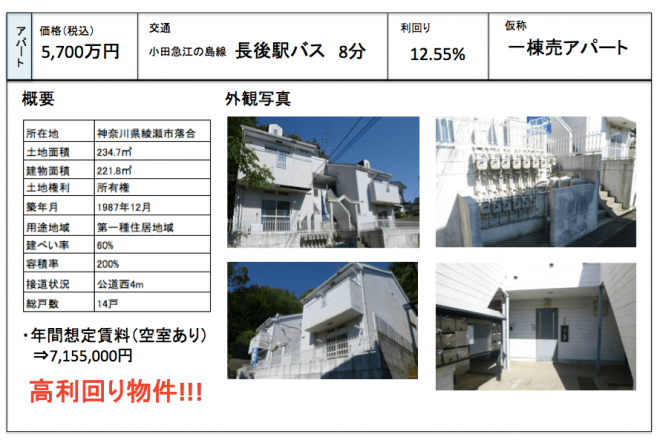

リアルな収支3:築古高利回りアパート

つぎに、築古高利回りアパートのケースをみていこう。

儲かるポイント(メリット)

- 利回りが高い

儲からないポイント(デメリット)

- 利回りと実際の手残りキャッシュフローがかけ離れている場合が多い

- 耐用年数を超えている物件に融資を行う金融機関が少ない

リアルな収支計算

<物件価格:5,700万円 利回り:12.55% 月間想定家賃:596,250円>

1. 公庫でフルローンの融資を受けた場合(借入10年、金利1.61%)

- 借入額:5,700万円

- 頭金:0円

- 購入諸経費(7%):約399万円

- 返済額/月:514,580円…(1)

- 経費/月:家賃収入の約30%(管理費3〜5%、空室率控除10%、広告費・設備修理費その他15%)=154,374円…(2)

- 月間キャッシュフロー:596,250円-(1)-(2)=-72,704円

- 年間キャッシュフロー:-72,704円×12ヶ月=−872,448円

- 1億円あたりのキャッシュフロー:約−153万円

2. ノンバンクでフルローンの融資を受けた場合(借入15年、金利3.8%)

- 借入額:5,700万円

- 頭金:0円

- 購入諸経費(7%):約399万円

- 返済額/月:415,392円…(1)

- 経費/月:家賃収入の約30%(管理費3〜5%、空室率控除10%、広告費・設備修理費その他15%)=154,374円…(2)

- 月間キャッシュフロー:596,250円-(1)-(2)=26,484円

- 年間キャッシュフロー:26,484円×12ヶ月=317,808円

- 1億円あたりのキャッシュフロー:約56万円

儲かる?儲からない?収支計算の結果

収支計算の結果、この築古高利回りアパートは「儲からない」不動産投資だといえる。

築古物件が儲けにくいポイントは2つある。

1つめは「経費率が高い」ことだ。新築や築浅の物件に比べて設備故障代や、空室後のリフォーム代、入居付けのための広告費がかかる。

2つめは「融資がつかない(融資期間が短い)」ことだ。耐用年数切れアパートの場合、公庫や信金・信組・ノンバンクなど融資可能な金融機関が限られている。

公庫で借りられる場合、融資期間はおおむね10年〜15年だ。また、信用金庫・信用組合は継続的な関係性で融資判断が行われるため、最初の取引で耐用年数切れの物件情報を審査してくれることは少ない。

この物件も、1の収支計算のとおり、公庫で10年借入の場合はキャッシュフローがマイナスになってしまう。

これであれば、2のように金利が公庫の倍以上するノンバンクで借りて融資期間をのばしたほうが月間キャッシュフローは改善される。ただし、ノンバンクは金利が高いため(3%後半〜4%)、かなり高利回りでないとキャッシュは残らない。

どのみち、一見するとよく見える高利回り物件も、融資まで含めて計算すると儲からない不動産投資であることが多いのだ。

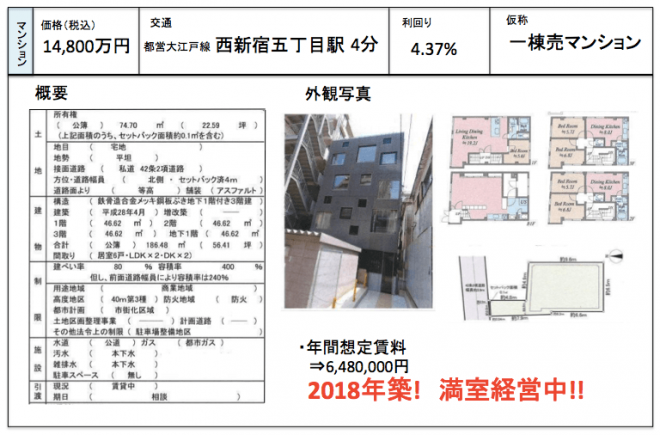

リアルな収支4:高級地のアパート

儲かるポイント(メリット)

- 超安定経営ができる

- 土地値が下がりにくいため資産性がある

- 高級地にアパートを持っているという満足が得られる

儲からないポイント(デメリット)

- キャッシュフローがでない

- 物件が高額である

リアルな収支計算

<物件価格:14,800万円 利回り:4.37% 月間想定家賃:54万円>

1. フルローンで借入33年の場合(金利2%)

- 借入額:14,800万円

- 頭金:0円

- 購入諸経費(7%):約1040万円

- 返済額/月:510,840円…(1)

- 経費/月:家賃収入の約20%(管理費3〜5%、空室率控除7〜10%、広告費・設備修理費その他7〜8%):102,168円…(2)

- 月間キャッシュフロー:54万円-(1)-(2)=-73,008円

- 年間キャッシュフロー:-73,008円×12ヶ月=−876,096円

- 1億円あたりのキャッシュフロー:約−59万円

2. フルローンで借入30年の場合(金利2%)

- 借入額:14,800万円

- 頭金:0円

- 購入諸経費(7%):約1040万円

- 返済額/月:547,036万円…(1)

- 経費/月:家賃収入の約20%(管理費3〜5%、空室率控除7〜10%、広告費・設備修理費その他7〜8%):102,168円…(2)

- 月間キャッシュフロー:54万円-(1)-(2)=-109,204円

- 年間キャッシュフロー:-109,204円×12ヶ月=−1,310,448円

- 1億円あたりのキャッシュフロー:約−89万円

儲かる?儲からない?収支計算の結果

収支計算の結果、この高級地アパートは「儲からない」不動産投資だといえる。

融資期間が35年でうけられたとしても、なんと月々がマイナス運営になる物件なのだ。もし、月々のキャッシュフローを10万円プラスにしたければ、35年の融資を受けたうえで頭金として4,800万円をだしておかなければならない。

4,800万円の現金が使えるのであれば、もっと儲かる不動産投資がいくらでもある。

こういった物件は、土地の資産性を重視する資産家が購入したり、税金対策のために購入される物件であり、不動産投資として儲けられる物件ではないということだ。

[関連記事] 不動産投資ローンの融資を受けられる金融機関一覧(年収別)不動産投資で「儲かる」「儲からない」がわかれるポイントは?

ここまで4つの物件のリアルな収支計算をみてきた。

月間キャッシュフローに大きなインパクトを与え、儲かるか儲からないかをわけるポイントは「融資期間」だ。融資を使う際は、利回りや金利よりも融資期間に注意して融資を受けるように気をつけたい。

まずは、融資期間が長くとれそうな物件を選定し、物件調査やヒアリングなどで絞り込んでいくのがよいだろう。

高利回りの築古物件は、いくら利回りが高くても融資期間が短ければキャッシュフローはでにくい。また、土地の値段が高く資産性のある物件も不動産投資にはむかない。

初心者でも融資期間が長くとりやすい新築や築浅が、キャッシュフローがでやすく儲かりやすい不動産投資物件なのだ。

[関連記事] アパート経営のリスクの種類を知らないと危険!不動産投資は地道にやれば儲かる可能性大!

不動産投資はミドルリスク・ミドルリターンで、時間がかかる投資法だ。「すぐに儲かる」「何もせずに儲かる」ということはほかの投資法と同様に絶対にない。

しかし、きちんと勉強をして地道にとりくんできた不動産投資家のなかには、サラリーマンを辞めて家賃収入だけになっても十分な生活がおくれる人が数多く存在する。

今回紹介したような「儲かる」「儲からない」のポイントを知り、それをもとに自分の買うべき物件を精査していくと、儲かる不動産投資に近づけるだろう。

不動産投資ユニバーシティでは、物件選定のノウハウなど基礎から不動産投資を学べる「無料メール講座」を配信している。ぜひ参考にしてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!