【個人が不動産を売却する際の税金】計算方法と節税策を解説

個人が不動産を売却する際には複数の税金を支払う必要がある。中でも所得税と住民税は計算方法が煩雑であることや、マイホームの場合の3000万円の特例制度が存在することなど、難解な印象を持つ人も少なくない。しかし、税法で規定される納税額を誤ってはいけないことに加え、売却時期の調整や特例の適用などにより節税効果を得られる場合があるため、不動産の売却を検討している人やこれから不動産を購入する人も正しく理解しておくべきだ。

目次

1.個人が不動産を売却する場合の課税に関する考え方

個人が不動産を売却する場合の主な税金は、売却によって得られた利益(譲渡益)にかかる所得税と住民税だ。売却額から売却費用や取得額を差し引いて得られる譲渡益に一定の税率をかけて計算するのだが、原則として給与所得などの他の所得とは合算することなく個別に税額を決定し、課税される点が特徴だ。このように他の所得とは別に課税される方式を分離課税と呼ぶ。

通常、会社員は給与から必要な税額を差し引いて支給される源泉徴収によって課税されるため確定申告を必要としないが、不動産の譲渡益によって税金が発生する場合は確定申告をする必要があるので注意が必要だ。

不動産売却の所得税と住民税の課税に関する考え方

| 区分 | 課税の考え方 | 考え方の概要 | 実効税率 | 納税方法 |

|---|---|---|---|---|

| 個人 | 分離課税 | 不動産の譲渡益を給与など他の所得と合算することなく別々に課税する | 5年超の保有の場合:20.315% 5年未満の保有の場合:39.63% | 譲渡益が発生する場合は確定申告した上で追加納付する |

| 法人 | 損益通算による課税 | 他の事業の損益を合算した法人としての年度の利益に課税する | 資本金1億円以下の法人 年間利益が800万円以下の部分15% 年間利益が800万円超の部分23.2% 資本金1億円より多い法人 23.20% | 決算申告した上で納付する |

一方、法人が納める税金はその法人の事業全体の所得を総合した課税所得額に一定の税率をかけて算出する。例えば、法人が保有する不動産を売却し利益が発生する場合でも、他の事業で損失が出ていれば、利益と損失を合算した金額に一定の税率をかけて税額を決定する。このように事業ごとの損益を合算することを損益通算と呼ぶ。これは個人の不動産譲渡益が他の所得と分離して課税されるのとは全く異なる考え方だ。

2.個人が不動産を売却する際の税金

不動産を売却する際にかかる税金は譲渡益にかかる所得税と住民税だけではない。以下の表の通り各種税金が発生する。

| 税の区分 | 税の概要 | 納税のタイミング | 支払いの条件 |

|---|---|---|---|

| 印紙税 | 売買契約書にかかる税 | 印紙購入時など | 売買を行う場合必ず |

| 抵当権抹消に関する登録免許税 | 不動産についている抵当権を外す手続きに対する税 | 売買契約時などに司法書士などに支払う | 売却対象の不動産に抵当権がついている場合 |

| 仲介手数料の消費税 | 売買契約の仲介という付加価値の享受したことに対する税 | 売買契約時などに仲介者に支払う | 仲介者に手数料を支払う場合必ず |

| 所得税 | 所得に応じた税(国税) | 確定申告後の納付時 | 譲渡益にかかる税金がある場合 |

| 住民税 | 所得に応じた税(地方税) | 翌年度毎月の住民税支払い時 |

印紙税

印紙税は不動産売買契約の契約書自体にかかる税で、印紙購入代金の支払いによって納税する。売主と買主双方が売買契約書を保有する場合は2冊の契約書双方に印紙を貼る必要ある。印紙税額は契約金額に応じて定められている。なお、平成26年4月1日から令和4年3月31日までの間に作成される売買契約書の印紙税には軽減措置が適用される。

| 契約金額 | 本来の税額 | 軽減措置適用後の税額 |

|---|---|---|

| 1万円未満 | 非課税 | 非課税 |

| 1万円を超え10万円以下 | 200円 | 200円 |

| 10万円を超え50万円以下 | 400円 | 200円 |

| 50万円を超え100万円以下 | 1,000円 | 500円 |

| 100万円を超え500万円以下 | 2,000円 | 1,000円 |

| 500万円を超え1000万円以下 | 10,000円 | 5,000円 |

| 1000万円を超え5000万円以下 | 20,000円 | 10,000円 |

| 5000万円を超え1億円以下 | 60,000円 | 30,000円 |

| 1億円を超え5億円以下 | 100,000円 | 60,000円 |

| 5億円を超え10億円以下 | 200,000円 | 160,000円 |

| 10億円を超え50億円以下 | 400,000円 | 320,000円 |

| 50億円を超えるもの | 600,000円 | 480,000円 |

| 契約金額の記載が無いもの | 200円 | 200円 |

(出所:国税庁)

印紙税未納の場合、故意か否かに関わらず印紙税の3倍の過怠税が課されるため注意が必要だ。

抵当権抹消に関する登録免許税

登録免許税は法務局に納める税のことで、不動産の所有権移転など権利を登記する場合に納める必要がある。不動産の売買においては、新たに所有権を得る買い手は所有権移転に関する登録免許税を納める。多くの場合、移転に関する手続きを司法書士などに依頼するため、登録免許税も司法書士へ支払う手数料に含まれることが一般的だ。

一方、ローンが残っている不動産を売却する際には、売主はその不動産にかかる抵当権を抹消してから買主に引き渡す必要がある。抵当権とはローンの返済が難しくなった際にローンの貸し手である金融機関などが対象の不動産を差し押さえることができる権利のことだ。抵当権が抹消されないまま引き渡すと買い手と金融機関などの間でトラブルになる可能性があるため、抹消してから引き渡す必要がある。抵当権はローンを完済しても自動的に抹消されるわけではないので、抹消の手続きが必要だ。

抵当権の抹消に関する登録免許税額は1000円とされている。ただし、建物と土地それぞれに抵当権が設定されており、抹消のための登録免許税もそれぞれに課税される。

手続き自体は司法書士に依頼が可能だが、その場合は司法書士の手数料が上乗せされるだろう。

仲介手数料の消費税

個人が不動産を売却する場合には、不動産仲介会社などの「仲介者」が間に入り、契約書の作成や重要事項の説明をすることが一般的だろう。売り手と買い手双方が仲介者に対して仲介手数料を支払うことが通常だが、この手数料には消費税が発生する。仲介手数料には宅地建物取引業法のなかで売買価格に応じた上限が設定されている。

売買価格が400万円超の不動産の場合、仲介手数料の上限は売買価格の3%+6万円と定められており、例えば売買価格が1億円の場合は306万円となるのだが、ここに消費税が税率10%でかかるため税込みの仲介手数料は336万6千円となる。売買価格が大きくなるほど消費税額も大きくなるため注意が必要だ。

所得税と住民税

不動産の売却に関する税金で最も理解しにくいのは所得税と住民税だろう。売却によって発生した利益に一定の税率をかけることで税額を決定するという意味ではシンプルな仕組みなのだが、利益を計算する際に建物の構造に応じた減価償却率を適用することや、保有年数に応じて適用する税率が異なるといった細かな規定があるため計算に苦労する場合がある。また、税額を優遇する特例が複数存在することも難解な印象を与える一因だろう。

しかし、極めて体系的に整理されているので要点をおさえれば理解しやすいはずだ。順に解説する。

税額計算の概要

- 不動産売却の所得税と住民税は譲渡課税所得金額に対してかかる

- 譲渡課税所得金額はいわゆる売却益から特別控除額を差し引いて計算する

- 売却益算出の前提となる建物の取得費には減価償却を勘案する

- 特例で定める条件を満たせば特別控除によって課税所得金額を少なくする

- また、一定の場合には軽減税率によって税額を少なくすることができる

税額の計算

| 所得税額=課税譲渡所得金額×所得税率 住民税額=課税譲渡所得金額×住民税率 |

課税譲渡所得金額

| 課税所得金額=譲渡価額―(取得費+譲渡費用)―特別控除額 |

譲渡価額は不動産の売却金額、取得費は購入代金と購入に関する仲介手数料などの合計額、譲渡費用は譲渡に関する仲介手数料や測量費、立退料、取壊し費用など譲渡に関する各種手数料だ。

したがって、【譲渡価額―(取得費+譲渡費用)】の部分は、売った金額から買った金額と買うための費用、売るための費用を差し引いた、いわゆる不動産の譲渡益だ。

また、ある条件に合致した場合に税額を小さくするために適用される特別控除額を譲渡益から差し引くことで課税所得金額を少なくすることができる。

上記のように計算した課税所得金額に税率をかけることで税額が決まるという仕組みであり、直感的に理解しやすいだろう。

注意が必要なのは、取得費のうちの建物部分は経年による価値の減少(減価償却費相当額)を勘案することと、税額を小さくするための控除や軽減税率の適用条件(特例)がやや複雑であることだ。

取得費

取得費は不動産の購入にかかった費用の合計で、主に以下の費用が含まれる

| ・物件の購入代金 ・購入時の仲介手数料や税金(登録免許税、印紙税など) ・増改築にかかった費用 |

なお、取得費のうち、建物部分については経年による価値の減少を勘案する(減価償却費相当額の控除)必要がある。

建物部分の取得費

| 建物部分の取得費=建物部分の取得価額―建物部分の減価償却費 |

減価償却費は以下の計算式にしたがって計算する。

建物部分の減価償却費

| 減価償却費=取得価額×0.9×償却率×経過年数 |

建築基準法により、建物の構造毎に建物価値がゼロになるまでの年数が定められている(法定耐用年数)。例えば鉄筋コンクリート造の住宅の法定耐用年数は47年だ。新築から47年が経過すると建物部分の価値がゼロになることを意味する。47年間にわたり、建物は一定のペースで価値を失うわけだが、このペースを表すのが償却率だ。47年間で価値がゼロになるので、取得価額を1とした場合、1年間に0.022(≒1÷47)価値が減少すると考える。

ただし、マイホーム(非事業用)の場合、法定耐用年数1.5倍の年数で価値がゼロになると考える。鉄筋コンクリート造の場合の償却率は0.015(≒1÷(47×1.5))だ。これは、マイホームの価値の減少をなるべく緩やかにし、売却時に利益が出にくくすることで個人が負担する税額をおさえるようにする政策的配慮によるものだ。

個人が事業用で所有する不動産の場合は法定耐用年数を用いて償却率を計算することに注意が必要だ。例えば鉄筋コンクリート造の場合の償却率は0.022(≒1÷47)となる。

不動産の償却率

| 建物の構造 | 事業用不動産の法定耐用年数 (償却期間) (A) | マイホームの法定耐用年数 (Aの1.5倍) (B) | マイホーム 償却率 (1/B) | 事業用不動産 償却率 (1/A) |

|

|---|---|---|---|---|---|

| 鉄骨鉄筋コンクリート造又は 鉄筋コンクリート造 | 47年 | 70年 | 0.015 | 0.022 | |

| れんが造、石造又はブロック造 | 38年 | 57年 | 0.018 | 0.026 | |

| 金属造 | 骨格材の肉厚4mm超 | 34年 | 51年 | 0.020 | 0.030 |

| 骨格材の肉厚3mm超4mm以下 | 27年 | 40年 | 0.025 | 0.038 | |

| 骨格材の肉厚3mm以下 | 19年 | 28年 | 0.036 | 0.053 | |

| 木造又は合成樹脂造 | 22年 | 33年 | 0.031 | 0.046 | |

| 木骨モルタル造 | 20年 | 30年 | 0.034 | 0.050 | |

(国税庁)

例えば、新築3000万円で購入した鉄筋コンクリート造の建物を10年所有した場合、減価償却費の累計 は405(=3000×0.9×0.015×10)万円となる。税法上、10年間で405万円分の価値が減少しているとみなすわけだ。

ただし、このような考え方で定めた償却率は新築からの築年が法定年数を超えた物件にも適用することには注意したい。例えば築80年の鉄筋コンクリート造の建物を2000万円で購入し、購入から10年間保有している場合でも適用する償却率は0.015だ。この場合、減価償却費は270(=2000×0.9×0.015×10)万円となる。購入からの10年間で270万円相当の減価が起こっていると考える。

なお、この考え方に従えば償却率は建物の構造だけで決まり、過去にどれだけ償却されてきたかは関係ない。建築からの経年が法定耐用年数を超えている物件の場合、新築時の価格を超えて減価し続けることを意味するので、直感的に違和感を感じるが、そのような取り決めとなっているため受け入れて計算するほかない。

事業用不動産を中古で取得する場合、以下の二つの場合に分けて耐用年数を決める。

法定耐用年数を既に経過している場合

耐用年数=法定耐用年数×20%

法定耐用年数まで到達していない場合

耐用年数=法定耐用年数―経過年数+経過年数×20%

マイホーム用と事業用で耐用年数と償却率の計算方法に違いがあることには注意したい。

注)経過年数の計算で1年未満の端数は、6ヶ月以上は1年とし、未満は切り捨てる。

特別控除額

特例で定める条件を満たす場合に課税所得金額から一定金額が控除される場合される。特別控除額として定められるのは以下の通りだ。

| 区分 | 控除金額 |

|---|---|

| 自分が住んでいる家屋と土地の売却のとき | 最高3000万円 |

| 公共事業などのために国へ売却する収容のとき | 最高5000万円 |

自分が住んでいる家屋と土地(マイホーム)を売却した場合には、課税所得金額がマイナスにならない範囲で3000万円までの控除が可能だ。

同様に、公共事業のために国に不動産を売却する「収容」などの場合には5000万円までの控除が可能と決められている。

なお、個人が負担する税額を小さくする税法上の取り計らいには、課税所得金額の特別控除の他に、軽減税率や損益通算、繰越控除がある。これらについては「3. マイホーム売却時の所得税、住民税の特例」で全体像を解説する。

税率

税額を計算する際に課税所得金額にかける税率は保有期間によって決まっている。

| 区分 | 保有期間 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|---|

| 長期譲渡所得 | 5年を超える | 15% | 0.315% | 5% | 20.315% |

| 短期譲渡所得 | 5年未満 | 30% | 0.63% | 9% | 39.63% |

(国税庁)

注)平成25年1月1日~平成49年12月31日までは、復興特別所得税として所得税に2.1%が上乗せされている。

保有期間が5年を超える不動産の売却の場合、長期譲渡所得としてみなされ、所得税、住民税ともに税率が低くなる。

なお、保有期間は購入した日から売却した日までの日数ではなく、購入した日から売却した年の1月1日時点を基準として期間を測ることに注意が必要だ。例えば令和3年2月20日に購入した不動産は、令和9年1月1日以降の売却でなければ長期譲渡所得の条件を満たさない。日数ベースで丸5年となる、令和8年2月19日以降の売却で長期譲渡所得となるわけではない。

保有期間の観点から、売却時期を調整することで税額を少なくすることもできるので覚えておきたい。所得税、住民税ともに長期と短期で倍の差があるので影響は小さくないだろう。

3.マイホーム売却時の所得税、住民税の特例(最大3000万円までの特別控除あり)

税法上、特例が適用されるマイホームとは「実際に居住している物件」もしくは「居住していた事実があり、居住しなくなってから3年が経過した年の12月31日までの物件」を指す。

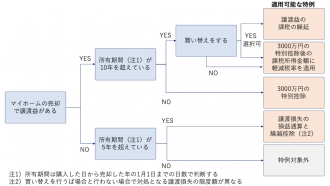

マイホームを売却する際には課税所得金額や税率を優遇する特例が定められており、いずれも個人の税負担を軽減するものだ。特例の適用にはいくつかの条件があり複雑だが、概ね以下の通り整理できる。

マイホーム売却時の税制の特例

特例の適用の大きな分かれ目は譲渡益(=譲渡価額―(取得費+譲渡費用))の有無だ。譲渡益がある場合は個人が負担する税額を軽減するため、各種特例が用意されている。一方、譲渡益がない場合、これは譲渡によって損失があることを意味するが、この場合も5年以上の長期保有をした場合には税優遇の特例が用意されている。

詳細は次の通りだ。

譲渡益がある場合

マイホームの売却で譲渡益がある場合には、一定の条件を満たせば最大で3000万円の課税所得控除が適用可能だ。譲渡益が3000万円までであればこの特別控除により課税対象所得金額がゼロとなるので、売却に関する所得税と住民税はかからないということになる。例えば3000万円の譲渡益がある保有期間5年未満のマイホームであれば、税率が39.63%であるから、特別控除がない場合を考えると税額は1189(=3000×39.63%)万円となるが、特別控除によって税額はゼロになる。節税効果は決して小さくない。

また、保有期間が10年を超える不動産の場合は3000万円の特別控除後の課税所得金額に適用する税率に軽減税率を適用可能だ。

| 3000万円の特別控除後の課税所得金額 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|

| 6000万円までの部分 | 10% | 0.21% | 4% | 14.21% |

| 6000万円を超える部分 | 15% | 0.315% | 5% | 20.315% |

(国税庁)

例えば3000万円の特別控除後に8000万円の課税所得金額がある場合(控除前は1億1000万円の課税所得金額)には次の様に税額を計算する。

8000万円のうち6000万円については合計14.21%の税率が適用され税額は852.6万円。残りの2000万円については合計20.315%の税率が適用され税額は463万円で、合計1315.6万円となる。

この軽減税率がなければ、適用税率は20.315%であるか税額は1625.2万円だ。したがっておよそ309(=1625.2-1315.6)万円の節税効果がある。

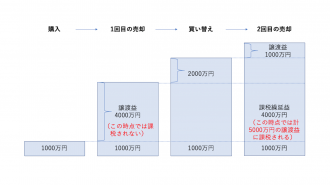

さらに、マイホームの買い替えをする場合には「譲渡益の課税の繰延」を選択することもできる。マイホームを売却した年に課税されず、将来買い替えたマイホームを売却するまで課税を繰延べることができるという特例だ。

買い替えの例

(国税庁を参考に作成)

上の図の場合、1回目の売却時の譲渡益4000万円に対する課税を繰延べ、2回目の売却時の譲渡益1000万円と合算し、5000万円に対して課税される。1回目の譲渡益4000万円に対する課税が非課税となり、2回目の譲渡益1000万円にのみ課税されるわけではないことに注意が必要だ。

この特例のメリットは、税金の支払いを将来に先延ばしできることに加え、仮に2回目の売却で譲渡損失が出た場合には、1回目の譲渡益との通算が可能となるなどのメリットがあることだ。

一方、売却価額と買い替えの際の不動産購入価額の大小により適用される特例の内容に差異があるため詳細は国税庁のホームページなどで確認することをおすすめする。

譲渡益がない場合(譲渡損失がある場合)

マイホームを売却した際に譲渡損失がでた場合、その不動産の保有期間が5年超の長期である場合には譲渡損失額を他の所得と合算する「損益通算」が可能だ。これによって、課税所得を少なくすることができるため税額がおさえられる。また、その年の他の所得と損益通算してもなお、損失額が残る場合には、翌年以降に最大3年間繰り越して損益通算することが可能だ。これを「譲渡損失の繰越控除」という。

例えば、2021年に譲渡損失が3000万円あるケースでは以下のように損益通算、繰越控除が可能だ。他の所得として給与所得が毎年600万円あるとする。

| 年 | 損益通算 | 損益通算後の譲渡損失 |

|---|---|---|

| 2021年 | 600万円-3000万円 | 2400万円 |

| 2022年 | 600万円-2400万円 | 1800万円 |

| 2023年 | 600万円-1800万円 | 1200万円 |

| 2024年 | 600万円-1200万円 | 600万円 |

上記のように2021年から2024年の3年間にわたり譲渡損失が繰り越され、毎年の給与所得(他の所得)と損益通算される。なお、2024年の損益通算を経てもなお600万円の譲渡損失が残っている。しかし、2025年以降については、繰り越すことはできない。

損益通算と繰越控除は金額次第では大きな節税効果を生むため、マイホームの売却で思わぬ損失を被った場合には是非とも活用したい特例だ。

以上の様に、マイホームの売却に関する所得税と住民税には税優遇のための複数の特例が設けられている。厳密には本稿で触れていない細かな適用条件が規定されている。国税庁の情報や不動産会社、税理士などに確認すると良いだろう。

4.個人が事業用不動産を売却する際の特例

以上はマイホームを売却する場合の特例であったが、個人が所有する事業用の不動産を売却する場合にも特例が存在する。

特例が存在するのは、事業用不動産の売却後1年以内に別の事業用不動産を買い替える場合だ。税額算定の前提となる譲渡益(譲渡価額―(取得費+譲渡費用))を通常の売却と購入に比べて過小評価することで個人が負担する税額を少なくするよう政策的に配慮されている。

| 譲渡益算出 | 譲渡価額≦買い替え価額 | 譲渡価額>買い替え価額 |

|---|---|---|

| 譲渡収入 | ①:譲渡価額×20% | ①:A+B A:譲渡価額―買い替え価額 B:買い替え価額×20% |

| 取得・ 譲渡費用 | ②:(取得費+譲渡費用)×20% | ②:(取得費+譲渡費用)×①÷譲渡価額 |

| 譲渡益 | ①―② | ①―② |

売却する不動産の価格(譲渡価額)が買い替えで購入する不動産の価格(買い替え価額)以下になる場合、譲渡による収入と費用にそれぞれ20%の掛け目をかけ、譲渡益を算出する。譲渡益額自体も20%になるため、税額は圧縮される。

一方、売却する不動産の価格(譲渡価額)よりも買い替えで購入する不動産の価格(買い替え価額)小さい場合は、売却による収入と取得・譲渡費用を共に過小評価することで譲渡益額が少なくなり、税額が圧縮される。

いずれの場合も①-②で計算される譲渡益に対して税率をかけて税額を決定する。

なお、譲渡、買い替えの対象となる不動産には一定の制約があるため、詳細は国税庁のホームページなどで確認するとよい。

5.税額の計算例

いくつかのケースで実際の税額計算を見てみよう

| 番号 | 対象不動産 | 条件 |

|---|---|---|

| 事例1 | マイホーム | 譲渡益のある保有期間が10年未満の物件 |

| 事例2 | マイホーム | 譲渡益のある保有期間が10年以上の物件(買い替えあり) |

| 事例3 | マイホーム | 譲渡損失のある保有期間が5年超の物件 |

| 事例4 | 相続した不動産 | 居住用ではない物件 |

事例1: マイホームの売却、譲渡益のある保有期間が10年未満の物件

| ・課税所得金額=譲渡価額―(取得費+譲渡費用)―特別控除額 ・税額=課税所得金額 |

注)上記の他に売却に伴う登録免許税が譲渡費用として発生するが金額が土地建物合わせて2000円と少額であることから、計算には含めない

事例1では、譲渡益があり、保有期間が10年未満なので、最大3000万円の特別控除が適用可能だ。

所得税と住民税の計算方法のおさらい

| 項目 | 条件 |

|---|---|

| 購入価格(手数料込み) | 5000万円(土地3000万円、建物2000万円) |

| 売却想定価格 | 9000万円 |

| 固都税精算金 | 15万円 |

| 構造 | 鉄筋コンクリート |

| 保有期間 | 15年3ヶ月 |

| 売却時仲介手数料 | 売却想定価格の3% |

上記の式で必要な項目を順に計算する

【譲渡価額】

譲渡価額=(6000万円)+固都税精算金(15万円)=6015万円

【取得費】

(建物の)減価償却費=建物購入価格(2000万円)×0.9×0.015×7年=189万円

取得費=購入価格(5000万円)―減価償却費(189万円)=4811万円

注)保有期間は6ヶ月以上を繰り上げ

【譲渡費用】

仲介手数料=売却想定価格(6000万円)×3%=180万円

印紙税3万円(売却想定価格が5000万円超1億円未満のため)

譲渡費用=仲介手数料(180万円)+印紙税(3万円)=183万円

【譲渡益】

譲渡益=譲渡価額(6015万円)―(取得費(4811万円)+譲渡費用(183万円))

=1021万円

【特別控除】

最高3000万円の特別控除(譲渡益のあるマイホームで保有期間が10年未満のため)

【課税所得金額】

課税所得金額=譲渡益(1021万円)―特別控除(1021万円)

=0円

【税額】

0円

事例1では譲渡益があるマイホームの特別控除が適用できるため、課税所得金額が0円となり、税額は0円となった。

事例2: マイホームの売却、譲渡益のある保有期間が10年以上の物件(買い替えあり)

| 項目 | 条件 |

|---|---|

| 購入価格(手数料込み) | 5000万円(土地3000万円、建物2000万円) |

| 売却想定価格 | 9000万円 |

| 固都税精算金 | 15万円 |

| 構造 | 鉄筋コンクリート |

| 保有期間 | 15年3ヶ月 |

| 売却時仲介手数料 | 売却想定価格の3% |

事例2では、譲渡益があり、保有期間が10年以上であり、買い替えもするので課税の繰延もしくは特別控除+軽減税率適用が選択可能だ。

【譲渡価額】

譲渡価額=(9000万円)+固都税精算金(15万円)=9015万円

【取得費】

(建物の)減価償却費=建物購入価格(2000万円)×0.9×0.015×15年=405万円

取得費=購入価格(5000万円)―減価償却費(405万円)=4595万円

注)保有期間は6ヶ月以下を繰り下げ

【譲渡費用】

仲介手数料=売却想定価格(9000万円)×3%=270万円

印紙税3万円(売却想定価格が5000万円超1億円未満のため)

譲渡費用=仲介手数料(270万円)+印紙税(3万円)=273万円

【譲渡益】

譲渡益=譲渡価額(9015万円)―(取得費(4595万円)+譲渡費用(273万円))

=4147万円

【特例適用方針】

このケースでは以下の二つから選択が可能だ

- 譲渡益の課税の繰延

- 最高3000万円の特別控除後の課税所得金額に軽減税率の適用

今回は後者を選択したと仮定して計算する

【特別控除】

最高3000万円の特別控除後の課税所得金額に軽減税率の適用

【課税所得金額】

課税所得金額=譲渡益(4147万円)―特別控除(3000万円)

=1147万円

【税額】

税額=課税所得金額(1147万円)×14.21%≒163万円

事例2では譲渡益があり、保有期間が10年を超えるため、特別控除後の軽減税率適用が可能だ。そのため税法上の譲渡益が4000万円を超えているにもかかわらず、課税額163万円とかなり少なくおさえることができている。

事例3: マイホームの売却、譲渡損失のある保有期間が5年以上の物件

| 項目 | 条件 |

|---|---|

| 購入価格(手数料込み) | 5000万円(土地3000万円、建物2000万円) |

| 売却想定価格 | 4000万円 |

| 固都税精算金 | 15万円 |

| 構造 | 鉄筋コンクリート |

| 保有期間 | 5年3ヶ月 |

| 売却時仲介手数料 | 売却想定価格の3% |

| 他の所得(会社員としての年収) | 1000万円 |

事例3は譲渡損失がある保有期間5年以上の物件なので、損失の損益通算と繰越控除が可能だ。

【譲渡価額】

譲渡価額=(4000万円)+固都税精算金(15万円)=4015万円

【取得費】

(建物の)減価償却費=建物購入価格(2000万円)×0.9×0.015×5年=135万円

取得費=購入価格(5000万円)―減価償却費(135万円)=4865万円

注)保有期間は6ヶ月以下を繰り下げ

【譲渡費用】

仲介手数料=売却想定価格(4000万円)×3%=120万円

印紙税1万円(売却想定価格が1000万円超5000万円未満のため)

譲渡費用=仲介手数料(120万円)+印紙税(1万円)=121万円

【譲渡益】

譲渡益=譲渡価額(4015万円)―(取得費(4865万円)+譲渡費用(121万円))

=-971万円

【特別控除】

該当なし

【課税所得金額】

譲渡益がない、すなわち譲渡損失があるため課税所得金額はない

【税額】

譲渡益がないので課税されない

【損益通算】

この年は不動産の譲渡損失(971万円)と他の所得(1000万円)を損益通算できるので、課税所得は29(=1000-971)万円となる

事例3では譲渡損失のある保有期間5年超のマイホームであるため、損益通算、繰越控除の特例の適用が可能だ。譲渡損失と会社員との年収を損益通算した後の課税所得に課税されるため、節税効果は大きいだろう

事例4:相続した不動産の売却

| 項目 | 条件 |

|---|---|

| 購入価格(手数料込み) | 5000万円(土地3000万円、建物2000万円) |

| 売却想定価格 | 4000万円 |

| 固都税精算金 | 15万円 |

| 構造 | 鉄筋コンクリート |

| 保有期間 | 5年3ヶ月 |

| 売却時仲介手数料 | 売却想定価格の3% |

| 他の所得(会社員としての年収) | 1000万円 |

事例2と同様の条件の物件を相続したケースを想定する。

譲渡価額、取得費、譲渡費用、譲渡益までは事例2と同様だ。

事例4ではマイホームの売却ではないので、マイホーム用の特例が適用できない。

【特別控除】

居住用でないため、特別控除や軽減税率などの特例の適用なし

参考)税法上、特例が適用されるマイホームとは「実際に居住している物件」もしくは「居住していた事実があり、居住しなくなってから3年が経過した年の12月31日までの物件」を指す。

【課税所得金額】

課税所得金額=譲渡益(4147万円)―特別控除(0万円)

=4147万円

【税額】

税額=課税所得金額(4147万円)×20.315%≒842万円

注)長期譲渡所得用の税率を適用

事例4は事例2と同様に譲渡益があり、保有期間が10年を超えるが、居住用でないために特例が適用されず、842万円の税金を支払う必要がある。特例が適用された事例2の税額は163万円であったため、相対的に税負担は大きくなっている。

6.まとめ

個人の不動産の売却に関する税金には印紙税、登録免許税、仲介手数料の消費税、所得税と住民税がある。中でも所得税と住民税の計算には建物の構造に応じて決まる減価償却率や、保有期間に応じて決まる税率など細かな規定が存在し、かつ譲渡益の有無などの諸条件に応じて税が優遇される特例も存在するため初心者にとって理解しにくい仕組みとなっている。

しかし、高額な資産である不動産は税額もまた高額になるケースが少なくない。仕組みを正しく理解していれば売却のタイミングの調整や特例の適用など節税につながる行動も取りやすいので不動産の売却や購入の前に是非ともおさえておきたい知識の一つと言えるだろう。

売却前や購入前に売却による税額をシミュレーションしておくことをおすすめするが、自身での計算が難しい場合には不動産会社や税理士などの専門家に相談してみても良いだろう。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!