不動産投資の仕組みって?初心者が知っておくべき儲かる知識

「これから投資をはじめたい」「働かずに収入を得たい」そんな人に不動産投資はおすすめだ。しかし、不動産投資に興味があっても、お金持ちのための投資や難しそうといったイメージをもっている人も多いだろう。

不動産投資とはどのような投資で、どんな人が行っているのか。メリットやデメリットをまじえて、不動産投資の仕組みと基本をくわしく説明していく。

目次

不動産投資ってどんな投資?儲かる仕組みとは?

不動産投資の仕組みは案外シンプルで、難しいものではない。まずは、銀行からお金を借りて物件を購入し、購入した物件を第三者に賃貸することで家賃収入としての利益を得る。

もう一つ、購入した物件の値上がり益で儲ける方法もある。ここでは、不動産投資で利益を得る仕組みをくわしくみていこう。

不動産投資はお金持ちでなくてもできる!

そもそも、不動産投資と聞くと「お金持ちの投資」「ハードルが高そう」というイメージを抱く人もいるかもしれない。

しかし、不動産投資を行う多くの人は普通の会社員だ。近年、不動産投資の敷居はどんどん低くなっていて、30代や40代で年収500~600万円の普通の会社員が大家になることが増えている。

なぜ普通の会社員が高額なマンションやアパートを購入できるのか。

その理由は不動産投資の最大のポイントである融資(ローン)だ。会社員かどうかにかかわらず、不動産投資において物件を一括で購入する人はほとんどいない。

不動産投資を行う多くの人は、銀行から融資という形でお金を借りて物件を購入しているのだ。

不動産投資で収益を得て儲かる仕組み

では、本題の不動産投資で儲かる仕組みをくわしく説明していこう。

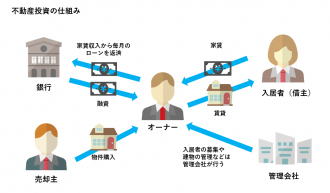

不動産投資では、まず、収益を得るための物件を購入するところからはじまる。ほとんどの場合、物件は、銀行などの金融機関からお金を借り、ローンを組んで購入する。オーナーは、購入した物件を第三者に賃貸することで、入居者から毎月の家賃収入を得ることができる。

ただし、家賃収入がすべてオーナーの収入になるわけではない。得られた家賃収入から金融機関へのローン返済、入居者の募集や物件の管理などを行う管理会社への支払い、物件の維持管理費、税金などを引かなければならない。そして手元に残った分が儲けとなる。

これが不動産投資で利益を得る一つめの仕組みだ。

家賃収入=インカムゲイン

不動産投資の家賃収入はインカムゲインにあたる。

インカムゲインとは株や不動産などの資産を保有することで、継続的に受け取ることのできる収益のことだ。1回あたりの収入は大きくないが、毎月決まった収入を継続的に得ることができる。

賃貸物件の家賃は株価や為替相場のように短期間で大きく変動することがほとんどない。そのため、不動産投資のインカムゲインである毎月の家賃収入は長期的な収益の見通しが立てやすく安定している。

これから不動産投資を考えている初心者は継続的・安定的に利益が得られるインカムゲインを目的とした投資が断然おすすめである。

売却益=キャピタルゲイン

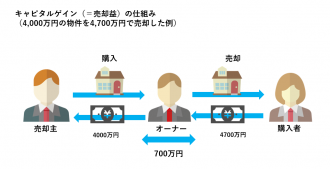

不動産投資で利益を得る仕組みは家賃収入のほかにもう一つある。キャピタルゲインにあたる売却益を得る方法だ。

キャピタルゲインとは株や土地、建物などの資産を売却することで得られる利益のことである。不動産投資では安く買った物件を高く売ることでキャピタルゲインである売却益を得ることができる。タイミングによっては一度に大きな利益を手にできる可能性がある。

しかし、売却益を狙う投資方法は、物件の選別や市況を見極める高いスキルや知識が必要になるため簡単ではない。キャピタルゲインである売却益を目的とした不動産投資はあまりおすすめできない。

不動産投資はほかの投資よりおすすめ!

不動産投資は景気などの影響で相場変動が激しい株やFXと異なり、投資の結果を外部要因に左右されにくい。

さらに、自分の判断でリフォームをする、入居者を集めるための広告をだすなど投資家自身の努力で投資効率をあげることができる。また、購入した物件や土地は自分の資産として手元に残せるという魅力もある。

不動産投資の種類もさまざま!自分に合った投資方法を選ぼう

一口に不動産投資といっても、その投資方法はさまざまだ。

ここでは不動産投資の種類を紹介していく。現在の資産や自分の目的に合った投資法を選択できるとよいだろう。

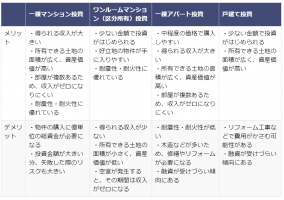

不動産投資方法別 メリット・デメリット比較表

不動産投資の方法は大きく分けて4つある。「一棟マンション投資」「ワンルームマンション投資」「一棟アパート投資」「戸建て投資」だ。それぞれのメリット・デメリットは次のとおりだ。

[関連記事]資産がある人とない人で選ぶべき投資法は大きく異なる

一棟マンション投資

一棟マンション投資とは購入した投資用の一棟マンションを賃貸・売却し、利益を得る方法である。

一棟マンション投資は、土地を含めマンションを一棟まるごと購入するため、資産価値が大きく、得られる収入も大きい。

部屋を複数所有するため、空室がでて収入がゼロになるリスクも避けられる。ただし、物件購入価格の総額が億を超えることもめずらしくない。

ワンルームマンション投資

ワンルームマンション投資とはマンションの一室を購入し、第三者に貸し出すことで家賃収入を得る方法である。

少ない資金ではじめられるうえに、好立地の物件を保有できるため不動産投資初心者や会社員に人気の投資法だ。しかし、投資規模が小さく、資産性や収益性が低いだけでない。また、入居者が退去して空室になると、収入は一気にゼロになってしまうリスクがある。

[関連記事]ワンルームマンション投資は損か得か?危険な5つのリスク

一棟アパート投資

一棟アパート投資とは土地付きの木造集合住宅一棟を購入し、家賃収入や売却益を得る方法である。

一棟マンション同様に部屋が複数あるアパートをまるごと一棟運用するため、得られる収入が大きくなる。

また、一棟アパート投資は入居者退去による収入ゼロ状態も避けやすい。マンションと比べると耐震性や耐火性では劣るが、その分物件の購入価格もおさえられる。

戸建て投資

戸建て投資とは一軒家(=一戸建て)を購入し、家賃収入や売却益を得る方法だ。

100~500万円の比較的安い金額ではじめられるうえに、資産として土地を保有できるのが大きな魅力だ。

ただ、そもそも市場に出まわっている一戸建ての数が少なく、投資用としてだけでなく居住用として購入を検討している人も多いため、物件購入の競争率は高い。

また、ワンルームマンション投資と同様に、入居者が退去してしまうと収入はゼロになってしまう。

不動産投資のメリット・デメリットとリスク

不動産投資にはさまざまなメリットとあわせて、デメリットやリスクが存在する。

ここでは簡単に紹介していくが、くわしくは「不動産投資の7つのメリットと必ず知っておきたいデメリット・リスク」の記事を参考にしてほしい。

メリット1:毎月安定した収入を得ることができる

不動産投資の最大の魅力は安定した利益を長期的に得やすいところだ。

家賃収入とローン返済額など毎月の収支予想がたてやすく、たとえオーナーである自分が病気や怪我などで働けなくなったときにも収入が入ってくる仕組みを作ることができる。

メリット2:少ない自己資金ではじめられる

不動産投資は将来の利益を担保として銀行からお金を借りることができるため、少ない自己資金で開始できる。

本来、投資用の物件を購入するには、都心であれば、マンションやアパート一棟なら1億円以上、中古のワンルームマンションでも数千万円以上の資金が必要になる。

しかし、不動産投資で物件を現金一括で購入することはほとんどなく、金融機関のローンを活用し購入する。そのため、少額の資金を元手に大きなリターンを狙うことが可能なのだ。

メリット3:「生命保険」の代わりになる

不動産投資用の物件をローンで購入すると「団体信用生命保険」というものが適用される。

団体信用生命保険に加入していると、オーナーである自分が万が一死亡または高度障害状態に陥ったときに保険金で残りのローンが完済される。ローン完済済みの不動産を家族にのこすことができるため、生命保険的な役割を果たすのだ。

デメリット1:投資額が大きい

不動産投資は1万円程度の少額からできる金融商品に比べると、トータルの投資額が大きく、安いものでも数百万円が必要になる。

現金一括で物件を購入するわけではないため実感しにくいかもしれないが、実際には数億円単位のお金を動かすこともざらなのだ。投資総額が高いということは、必然的に失敗したときの損失も大きくなる。

デメリット2:空室のリスク

不動産投資に必ずつきまとうのが空室のリスクだ。投資用の不動産を購入しても、入居者がいなければ家賃収入は入ってこない。

一棟マンションや一棟アパート投資の場合は1部屋空室がでたとしても他の部屋があるため収入がゼロになることはない。

しかし、ワンルームマンション投資や戸建て投資では、空室がでたら収入はゼロだ。収入がない期間中もローンの返済や管理費などの支出は発生し続ける。

デメリット3:資産価値下落のリスク

建物の老朽化に伴い、投資用不動産の資産価値は下落していく。

毎月の家賃収入は基本的に新築時をピークにどんどん下がっていき、建物メンテナンスのための維持費もかかるようになってくる。購入時よりも不動産の価値が下落すれば、売却時に損失を抱えることにもなる。

[関連記事]マンション投資のローンで破綻しない為に注意すべき4つのリスク

不動産投資で物件を購入するまでの流れ

不動産投資の仕組みを理解したら、つぎは物件の購入だ。ここでは物件の探し方や購入の流れなどを説明していく。

投資用の不動産はどうやって探す?

インターネットで検索して探す

まず、投資用の不動産はインターネットで探すことができる。

気になった物件をサイトから問い合わせることで不動産会社と繋がれたり、会員登録をすることで非公開物件を紹介してもらえたりする可能性がある。

検索サイトは「楽待」や「健美家」を利用するとよいだろう。不動産検索サイトの活用法をくわしく知りたい人は「楽待・健美家・不動産連合隊はどれを使うべきか」を参考にしてほしい。

不動産会社に直接訪問する

現在はインターネット上で多くの物件情報を得ることができるため、不動産会社への訪問は必要ないと思われがちだ。

しかし、不動産会社に訪問することで、インターネットには掲載されていない物件を紹介してもらえたり、物件を買う予定がある地域の詳細情報を教えてもらえたりする可能性がある。不動産会社への訪問はメリットが大きい。

物件を購入するまでの流れ

物件を探し、購入したい物件が決まったら買い付け(購入申し込み)を入れる。

不動産会社に買付証明書を提出し、物件を購入する意思を示すのだ。つぎに、物件を購入するために必要な融資の審査を受ける必要がある。

銀行などの金融機関に融資相談にむかう。融資は断られることもあるため、複数の銀行にあたってみよう。無事融資がとおったら、売買契約を結ぶ。のちのちトラブルにならないよう、契約内容はしっかり確認しよう。

ローン契約や管理会社への委託契約がすべてまとまったら、最後に物件の代金支払いと引き渡しを行う。

「優良物件」とはどのような物件か

不動産投資では収益を生む優良物件を購入することが重要だ。では、「優良物件」とは、どのような物件なのか。必ずおさえるべきポイントは次の2つだ。

空室になりにくい物件

不動産投資で重要なのは、いかに空室を減らし満室運営ができるかだ。

空室になりにくい物件というのは、大都市であれば「駅から15分以内」、地方都市であれば「駐車場付き」など立地の良い物件である。

立地がすべてというわけではないが、地域ごとの賃貸需要を見極めて物件を選定することは重要だ。

また、築年数にも注目したい。劣化した建物は賃貸需要が一気に低くなる。物件の劣化具合や大規模修繕がいつ行われたのかを確認して物件を購入しよう。

キャッシュフローがでる物件

不動産投資における「キャッシュフロー」とは、毎月の家賃収入からローンの返済や管理費などを引いた際に、手元に残る現金のことをさす。

投資用不動産の広告などに書かれている「利回り」はチェックするが、実際のキャッシュフローは気にしないという人がいるがそれは大きな間違いだ。利回りは幻想、キャッシュフローは現実だ。

キャッシュフローがでる物件を選ぶと、毎月手にするキャッシュ(手残り金)をもとに、次の物件を買い進めることができるため投資の規模を広げていくことも可能になる。

不動産投資の大鉄則!利回りよりも「キャッシュフロー」

初心者に知っておいてほしい不動産投資の大鉄則は、「利回り」よりも実際の「キャッシュフロー」を知るべきということだ。

利回りとキャッシュフローの仕組みを簡単に紹介しよう。

「利回り」の仕組み

不動産投資をしたことがない人でも「利回り」についてはなんとなく知っている人が多いだろう。

利回りとは簡単にいうと、投資した金額に対してリターンがどれくらいあるかを表した数字である。

不動産投資の利回りは、基本的に「年間の想定家賃収入÷物件購入価格」で計算される。5%より10%など、パーセンテージが高いほうが「利回りがいい=利益がでる物件」ということになる。

実際には、不動産投資の利回りは「表面利回り(グロス利回り)」と「実質利回り(ネット利回り)」の2種類に分けられる。

利回りについて、よりくわしく知りたい人は「利回りはあてにするな!不動産投資で本当の利益を見極める方法」を参考にしてほしい。

「キャッシュフロー」の仕組み

不動産投資における「キャッシュフロー」とは、家賃収入から支出を引いた手残り額を意味する。

利回りにはローン返済額などが考慮されていないため、実際に手元に残る利益がいくらなのかわからない。利回りがとてもいいのに、実際は赤字になるということもありえる。キャッシュフローの計算を行うことは、物件の正確な収益性を知るためにとても重要なのだ。

キャッシュフローの計算方法は次のとおりだ。

キャッシュフロー = 家賃収入-管理費・経費-ローン返済額

各項目や目安についてくわしく知りたい人は「不動産投資でキャッシュフローを重視すべき理由は?エクセル計算書で図解!」を参考にしてほしい。

利回りよりもキャッシュフローが大切な理由

不動産投資において利回りは一つの目安になる。しかし、不動産投資でもっとも重視すべきなのは、キャッシュフローだ。

いくら利回りがよい物件を購入しても、不動産投資の運営がはじまってしまえば物件購入時の利回りはほとんど意味をなさない。

利回り分だけの利益が入ってくると思いがちだが、実際にはそこからローン返済や税金、広告費、修繕費、空室家賃などを支払わなければならないのだ。「利回り=手にできる利益」ではない。

とくに初心者は目先の利回りに惑わされがちだ。本当に自分の手元に残る利益はいくらなのか、しっかり把握することが不動産投資成功のための絶対条件である。

キャッシュフローの目安としては、都心では0.5%以上、地方では1%以上あげられれば、その物件の収益性は悪くないと判断できる。

[関連記事]利回りはあてにするな!不動産投資で本当の利益を見極める方法

不動産投資で失敗しないために!初心者が行うべき勉強法

不動産投資は、事前にしっかりと知識を身につけるだけで成功する確率がぐっと上がる。初心者におすすめの勉強方法を紹介しよう。

STEP1:不動産投資の本を読んで勉強しよう

初心者はまず、不動産投資関連の本を読んで必要な知識を学ぼう。本は低コストで膨大な情報を得られるため、コストパフォーマンスがとてもいい。

不動産投資の基本や全体像が書かれた基礎的な本と不動産投資家が書いた実践的な本をそれぞれ読もう。

おすすめの本については「不動産投資本ランキング!大家おすすめの絶対に読むべき書籍8選」でくわしく紹介している。

STEP2:不動産投資セミナーに参加する

不動産投資のセミナーに参加するのも有効な勉強法だ。セミナーでは疑問に思ったことをその場で講師に質問できる。

机上の勉強では知り得ない生きた情報を知ることができるだろう。不動産投資のセミナーは初心者向けから上級者向けまでさまざまな内容のものが開催されている。自分の目的に合ったセミナーを選んで参加しよう。

[関連記事]不動産投資セミナーを失敗せず選ぶ5つのポイント

STEP3:物件概要書をたくさん読もう

物件概要書は、実際に物件を購入するときだけでなく、初心者が不動産を見る目を養うためにも使える。

はじめは見方が難しいかもしれないが、物件概要書をたくさん読むことで不動産の価格帯や利回りの相場がわかってくる。

物件概要書は不動産会社から簡単にもらえるため、北海道から九州・沖縄まで地域を限定せずたくさん読もう。

[関連記事]物件概要書から見極める!優良物件かどうかの選別ポイント

不動産投資の仕組みをしっかりと理解し、勉強することで成功できる!

不動産投資で儲かる仕組みというのは「物件を購入し、第三者に貸し出し、利益をだす」シンプルなものだ。

仕組みをしっかりと理解し、知識をつけることで成功できる。ゼロから知識をつけていくのは大変かもしれない。しかし、知識を実践にうつしていくことで、いずれ「面白い」と感じる日がくるだろう。

不動産投資ユニバーシティでは、失敗しない不動産投資が学べる「無料メール講座」を配信している。不動産投資の仕組みをさらにくわしく知りたい人はぜひ参考にしてみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!