収益還元法とは?不動産投資物件の評価方法と計算法

収益物件の購入を検討する際、「本当に適正価格か?相場より高いのでは?」と心配になったことはないだろうか。このような不安は、不動産価格が決まる仕組みを知らないためにおきる。

「収益還元法」を理解すれば、不動産につけられた価格の根拠と算出方法を知ることができ、物件を高値掴みしなくなるのはもちろん、優良物件がみつかる可能性も格段に高まる。今回は、不動産の価格が適正か見極められるよう、収益還元法の種類や計算方法を解説していく。

目次

収益還元法とは?

「収益還元法」とは、不動産価格算出方法の一つで、対象の不動産から今後生み出される収益の想定価値を、現在の価値に置き換えて収益価格を決定する手法だ。物件のもつ収益力を基準として不動産価格を算出するため、高い収益を見込める物件は不動産価格も高く、逆に低い収益しか見込めない物件は不動産価格も安くなる。

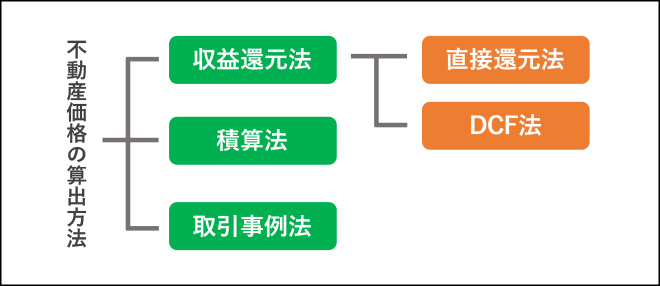

不動産価格の算出法で代表的なものには、収益還元法のほかに「積算法」と「取引事例法」がある。さらに、収益還元法は「直接還元法」と「DCF法」の2種類に分けられる。

今回は、収益還元法を重点的に解説していくが、積算法も比較として紹介する。なお、取引事例法は、対象の不動産と似た条件の取引事例や近隣情報などをもとに不動産価値を評価する方法だが、このような算出方法もあると認識してもらう程度で問題ない。

収益還元法の種類と計算方法

収益還元法の「直接還元法」と「DCF法」をそれぞれくわしく説明していこう。

直接還元法

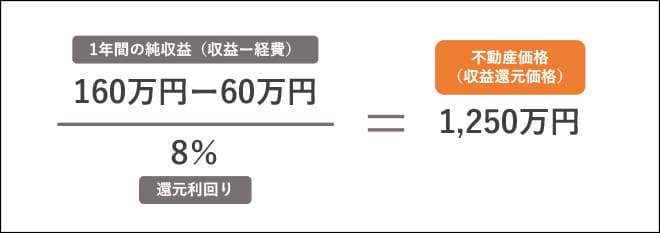

まず、収益還元法の一つ「直接還元法」を解説していく。直接還元法の考え方は、不動産から生まれる1年間の純収益(収益から経費等を引いた金額)を、投資利回り(=還元利回り)で割り戻して不動産の価格を導き出すというもので、計算式は次のとおりだ。

たとえば、1年間の家賃収入が160万円で経費が60万円、還元利回りが8%の場合、直接還元法で計算すると下図のように不動産価格が割り出せる。

簡単な計算式だと思われたかもしれないが、実際は非常に複雑な要素を含んでいる。というのも、ここで重要なのは直接還元法の計算式そのものではなく、「1年間の純収益」と「還元利回り」を正確にだすことであり、その数値を正しく導き出すには適切な知識が必要となるからだ。直接還元法における純収益と還元利回りの導き方をそれぞれみていこう。

1年間の純収益

1年間の純収益とは、収入から経費を引いた金額のことだ。収入は、年間の家賃総額をさし、経費は、管理会社に支払う毎月の管理費や固定資産税などの税金、入居者募集にかかった広告費や修繕費などである。

経費率は、修繕が必要な築古物件ほど高く、築年が浅いほど低くなる。一般的には年間の家賃総額の20〜30%を経費として考えることが多いが、各物件にかかる経費は細かく計算しておこう。

一方、年間の家賃総額は、不動産会社からもらえるレントロール(家賃表)を見ればすぐにわかる。ただし、レントロールに記載される不動産会社が出した満室想定家賃と、実際に見込める家賃総額は異なる場合が多いためしっかり確認することが大切だ。

不動産会社などの売主側は、物件を高値で売却するために、少しでも利回りを高くみせようと考える。

たとえば、入居後1〜3ヶ月分の家賃を無料とする「フリーレント」の形式をとっていた場合、レントロール上の家賃は高いまま記載され、利回りを良く見せることができる。だが実際には、フリーレント期間が終わった入居者は、高い家賃で長く住み続けることなく退去してしまうケースが多い。その後は入居者が決まらず家賃を下げることになり、実際の利回りはレントロール上よりも低くなることがほとんどである。

同じく、新築の頃から長く住んでいる入居者がいる場合にも注意が必要だ。新築時の家賃は新築プレミアム価格とよばれ、相場よりも1割ほど高い家賃が設定されている。新築プレミアム価格のまま住んでいる人が多いと、その人たちが退去した際、大幅に家賃を下げないと次の入居者は決まらないだろう。

このように、レントロールを精査してみると、家賃が下落する危険性をはらんでいる場合が少なくない。物件を購入してすぐに家賃が下がってしまったら、「想定より高値掴みしてしまった」と後悔することになる。そうならないために、1年間の純収益算出に必要なレントロールの内容を細かくチェックし、見せかけの利回りに惑わされないよう注意しよう。

[関連記事] アパート経営で失敗する人の特徴7つと回避法

還元利回り

還元利回りとは、物件が生み出す収益から不動産価格を計算する時に使用する利回りのことで、キャップレートともよばれる。還元利回りの算出が難しいのは、一覧表や計算式があるわけではなく、物件の所在地や建物の内容を考慮してその都度決める必要がある数値だからだ。一般的には、類似不動産との取引事例を比較して求めることが多い。

たとえば、同じ地域の似たような物件が利回り7%で取引されていた場合、その事例を基準としながら、「築年数が古い」「駅から数分近い」などの条件をあわせて考慮し還元利回りを決定する。そのため、絶対的な還元利回りを出すのは難しいのだが、事前にある程度の目安をつけておくことはできる。還元利回りが「8%で購入できればお買い得」「7.5%なら想定通り」「7%なら一旦保留」など自分なりの基準をもっておくと、高値掴みしそうな物件を避けることが可能なのだ。

DCF法(Discount Cash Flow法)

収益還元法のもう一つの手法が「DCF法」だ。DCF法も直接還元法と同じく、将来の収益力に着目した収益物件の評価方法である。DCF法では、「現在の資産価値と数年後の資産価値は実質的に異なる」という前提で不動産価値を評価する。

たとえば、今すぐ手にできる100万円と1年後にもらえる100万円があったとする。どちらも同じ100万円だが、今もらえる100万円は、1年後までに運用で増やすこともでき、100万円以上の価値になる可能性がある。一方、1年後にもらえる予定の100万円は、未来の収益のため必ず手に入るかは不確定だ。そのため、今手にできる100万円と比べて、1年後に入る予定の100万円は価値が低く、その分割り引いて評価する必要がある、というのがDCF法の考え方なのだ。

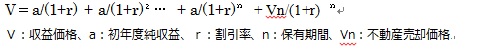

将来に受け取る価格を時間価値の分だけ割り引いて評価する(=割引率)というDCF法は、考え方や計算方法がやや複雑だが、収益物件売買の際には精度が高く実情に近い数値が導きだせるという利点がある。

DCF法の計算方法

DCF法の計算式は次のようになる。複雑な計算式だが、「収益価格 = 毎期の純収益の現在価値の合計 + 復帰価格の現在価値」ということを表している。

実際に、DCF法を用いて次の条件でアパートの収益計算をしてみよう(空室率・経費等は考慮せず、割引率は地域相場から5%と設定する)。

上記物件の収益計算をDCF法を用いて算出した結果が次のとおりだ。

| 年数 | 計算式 | 収益価値 |

|---|---|---|

| 1年目 | 240万円 ÷(1+0.05) = | 約228万5714円 |

| 2年目 | 240万円 ÷(1+0.05)² = | 約217万6871円 |

| 3年目 | 240万円 ÷(1+0.05)³ = | 約207万3210円 |

| 4年目 | 240万円 ÷(1+0.05)⁴ = | 約197万4496円 |

| 5年目 | 240万円 ÷(1+0.05)⁵ = | 約188万465円 |

| 1〜5年目の合計収益 | 約1,039万801円 | |

| 売却時 | 2,000万円 ÷(1+0.05)⁵ = | 約1,567万543円 |

| 合計収益+売却額 | 約1,039万801円 + 約1,567万543円 = | 約2,606万1344円 |

この場合、5年間の合計収益価値は約1,039万801円、5年後に2,000万円で売却した場合の収益価値は約1,567万543円だ。それらを足した約2,606万1344円がこの物件の現在の収益価格となり、その金額以下で今この物件を購入できればお得だと判断ができる。しかし、実際の販売価格は2,800万円となっているため、購入するのであれば指値で200万円程度値引きの交渉が必要になるということがわかる。

DCF法は、直接還元法よりも現実的な数値を導くことができるといわれているが、割引率や売却価格など予測で定める数値も多いため自分の都合のよい評価にならないよう気をつける必要がある。

[関連記事] 失敗しないために!30日間無料で学べる不動産投資のメール講座

収益還元法と積算法の違いは?

積算法とは?

収益還元法のように、その物件にどれくらいの価値があるのかを評価する方法には、もう一つ「積算法」という評価方法がある。積算法では、土地と建物それぞれの担保評価から不動産価格を算出する。土地は路線価をベースに、建物は再調達価格を元に評価価格をだし、それらを足して物件全体の積算価格とするのだ。

土地の評価額をだす路線価は、住所さえわかれば国税庁ホームページ「財産評価基準」から1㎡あたりの評価額を調べることができる。

また、建物の評価をだす再調達価格は下記の計算式で求められる。

積算価格のくわしい算出方法は、「積算評価法による投資物件の評価について」を参考にしてみてほしい。

収益還元法との違い

積算法は、土地と建物の担保価値を合計して不動産価格を算出するのに対して、収益還元法は、物件が将来生み出す収益力から不動産価格を算出する。積算法は費用面を軸にした評価方法で、収益還元法は収益性を軸にした評価方法なのだ。

都心をはじめ賃貸需要が旺盛な地域では、積算評価よりも収益還元評価の方が高く算出され、地方のRC物件などは、建物価格が大きいため積算評価が高くでやすい傾向がある。

金融機関では、物件を評価する際、それぞれのルールで積算法と収益還元法を織り交ぜて算出するのが一般的だ。積算法と収益還元法2つの観点から、不動産価値を総合的に判断し、融資条件を決定している。

不動産の評価方法を知っておくことはプラスになる!

収益還元法や積算法など不動産価格の評価方法を知っていると、提示された物件の販売価格が適正かどうか判断がつきやすくなり、物件を高値掴みしづらくなる。

また、収益還元法や積算法を使って物件を評価できるようになると、融資に関する基礎知識が身につく。不動産投資において最大の難所である融資付けにおいても、金融機関がどのような評価方法で物件を査定しているのかが理解できると、有利に進めやすくなるというメリットがあるのだ。

ただ、収益還元法は算出方法がとても複雑だ。計算式を覚えたり、完全に理解する必要はない。収益還元法のおおよその概念や簡単な計算ができるようになれば充分なので、ぜひ体得して活用してみよう。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!