アパート経営って儲かるの? 失敗しないために絶対おさえておくべき3か条

土地活用や相続対策の一つとして注目される「アパート経営」。余った資産を活用しつつ副収入が手に入る一方で、まったく儲からず失敗してしまったという声もよく聞く。

プロの不動産投資家からすると、土地をすでにもっている状態から経営を始めるのだから失敗しようがない、とも思える好条件にありながら、地主たちはなぜ失敗してしまうのか。そこには、アパートオーナーの知識不足と不動産会社の思惑が働いていることが多い。

今回は、アパート経営の実情と、失敗しないために絶対におさえておくべき心構え3か条をお伝えしていこう。

目次

土地活用・相続対策としての「アパート経営」

土地活用の手法としては、駐車場経営や太陽光発電、コインランドリー経営などさまざまな種類が存在する。

そのなかでも、「建設可能地域が多く、比較的法律に縛られず建築可能」「税金の優遇措置が大きい」「相続税の評価額を下げ相続税対策になる」といった理由から、アパート経営を土地活用の手段に選ぶ人は多い。

「アパート経営」とは、アパートの所有者が入居者に部屋を貸すことで毎月の賃料を得る不動産投資手法の一つである。

自分で土地をもっていないサラリーマンや公務員の場合、土地+建物(中古アパートが多い)をまるごと購入し、それを第三者に貸し出し利益を得ていく。

一方、土地活用や相続対策としてのアパート経営の場合、すでに保有している土地に新築アパートを建て運営していくのが一般的だ。

土地をもっていない人がアパートを購入しようとすると、銀行などの金融機関から土地+建物分の融資をうける必要があり、借り入れの難易度はかなり高くなる。

それに比べて、すでに土地をもっている人がアパートを購入する場合、建物分のみの融資ですむ(かつ土地を担保にできる)ため、借り入れのハードルは低くなる。

ただし、土地をもっているということは、必然的にその場所にアパートを建てることになるため、通常の不動産投資のように入居ニーズを見極めてエリアや立地を選ぶということはできない。

融資面では有利なものの、自由に立地を選べないというのが土地活用としてのアパート経営の難しさでもある。

[関連記事] 相続対策としての不動産投資

[関連記事] 不動産を相続したら10ヶ月以内に売却が必要な理由

アパート経営で失敗する人は多い?

アパート経営を始めようと思った時、気になるのがやはり「失敗するリスク」だろう。

近年、レオパレスによる不正建設問題やサブリースをめぐるかぼちゃの馬車事件など、不動産投資にかかわるニュースがメディアをにぎわせている。そういった状況で不安が煽られるのも仕方ない。

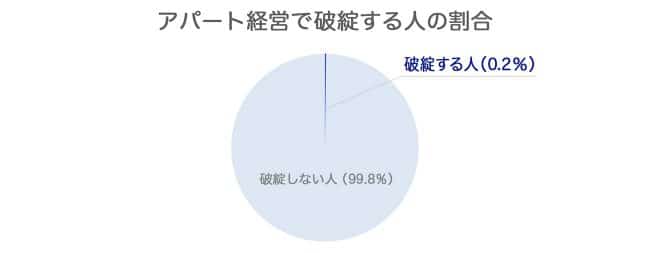

しかし、失敗の不安を抱いている人に知っておいてほしいのは、アパート経営に失敗し破綻する人の割合は1%にも満たないということだ。

それは、スルガ銀行のデータからも読みとれる。スルガ銀行は、不動産投資を行うプロなら誰でも知っているというくらいメジャーな金融機関である。

2つの大きな特徴は、ほかの金融機関では融資がつかないような物件でも積極的に融資を行うこと、またその貸出し金利が3.5~4.5%と高いこと。つまり、使い方を間違えると破綻の可能性がほかの金融機関よりもずっと高くなるということだ。

そんなスルガ銀行でも、平成29年3月期の決算資料によると3か月以上のアパートローン延滞率は0.2%前後とかなり低い。スルガ銀行で0.2%ということは、ほかの金融機関ではもっと低い水準だということが想定できる。

アパート経営で破綻する人の割合というのは、多くの人が漠然と考えているよりもかなり小さなものなのである。

ただし、破綻するほどではないものの、「お小遣い程度の利益がでるはずが、実際は赤字経営になり給与所得をローン返済にあてている」「経営が立ち行かなくなり、土地ごと売却することになった」など、事実上の失敗といえるケースは頻繁に起こっている。

[関連記事] 不動産投資でローンが支払えなくなり破綻したらどうなる?初めての土地活用でアパート経営を行い失敗した人の実例

ここで、土地活用としてアパート経営を行い失敗してしまったAさんの実例を紹介しよう。

運命を変えた大手建設メーカーD社営業との出会い

静岡県の田舎町に妻と2人で住むAさん・70歳男性。もともと地元の食品メーカーで働いていたAさんは、定年退職しサラリーマン時代にコツコツためた貯金と年金でつつましく暮らしていた。

子供たちはみな家庭をもち地元を離れており、たまに帰省してくるタイミングで孫たちに会えるのがAさんの一番の楽しみだった。

そんなAさんのもとにある日、大手建設メーカーD社の営業担当Sという人が訪ねてきた。D社はTVCMも放映されている有名企業で、田舎に住むAさんも名前を知っている会社だった。

営業担当Sは、「このエリアの担当になったためご挨拶に伺いました」と言い、その日は世間話を少しして手土産をおいて帰っていった。営業担当Sは、スーツを着て清潔感があり腰も低く、しっかりした印象の青年だった。

大手建設メーカーの営業に心を許していくAさん

その後、Aさんの家にはたびたび営業担当Sが訪ねてくるようになった。営業担当Sは毎回「困りごとはないですか?」とAさんを気にかけてくれる様子はあるものの、特にこれといった用事はないように思えた。

Aさんは、「仕事も忙しいだろうから、そんなに頻繁に来てもらわなくても大丈夫だよ」と声をかけたことがあった。

すると営業担当Sは「もともとおじいちゃんっ子で、自分の祖父も地方に住んでいる。Aさんと話していると祖父と話しているような感じがして楽しい。小さな田舎町では、こうして顔を合わせて何気ない話をする関係性が大切だと思う」と話した。

そんなこともあり、Aさんは営業担当Sに対して、若いのに自分の考えをもっていて人情味があると感じ、どんどん親しくなっていった。

「土地=マイナスの資産。土地活用に興味はないか?」営業マンからの誘い

そんな関係を続け数ヶ月たったある日、営業担当Sから「使わず遊ばせてしまっている土地はないか?」という話がでた。

Aさんには代々受け継いだ土地がいくつかあり、そのほとんどが使っていない土地だった。昔は農地などとして活用していたものの、ここ数十年は手がまわらずほったらかしの状態になっていたのだ。

その話を営業担当Sにすると、「土地は資産というが、もっているだけで使わなければ、固定資産税だけがかかるマイナスになってしまう。Aさんのためにも一緒に土地活用の方法を考えていきたい」と言われた。

土地活用にはさまざまな種類があり、その中でも「アパート経営」がおすすめだと紹介されたが、Aさんには賃貸経営の経験などなかったため、どれくらいのお金がかかるのか、どれくらいの手間がかかるのかなどまったく検討がつかなかった。

手間がかからず利益を得られるアパート経営の魅力

そんなAさんの不安を感じとったかのように、営業担当Sはアパート経営の仕組みをくわしく説明してくれた。

「土地をすでにもっているAさんは、アパート経営にかなり有利である」

「アパートの建設から入居者の募集、物件の管理などすべてD社が一貫して行えるため、Aさんは実質何もしなくていい」

「建築費用は、銀行から土地を担保に借りることができる」

「借金といっても、すぐに毎月のローンを上回る家賃収入が得られる」

「固定資産税を払うだけだった土地から、毎月数万円の小遣いを得ることができるため、老後の不安も減る」

「お子さんやお孫さんに大きな資産を残せる」

Aさんにとって不動産を扱うアパート経営は難しいものというイメージがあったが、営業担当Sのそんな話を何度も聞くうちにだんだんと興味がわいてきた。それどころか、こんなおいしい話があるならなぜもっと早く始めなかったのだろうとすら思っていた。

家賃保証つき新築アパート建築を決意

結局、営業担当SがAさんの家を初めて訪ねてきてから7ヶ月ほどたった頃、AさんはD社と契約しアパート経営を始めることに決めた。

アパート経営にあまり不安はなくなっていたAさんだったが、念のため営業担当Sにすすめられた「家賃保証」というものをつけることにした。

万が一空室が発生して家賃収入が途絶えた時にも、家賃保証があればD社から一定の収入がAさんの元に入ってくるというのだ。管理なども勝手がわからないため、すべてD社に任せることにした。

契約を結んでからはトントン拍子に話が進み、あっという間にアパートの建築が始まった。アパートの物件価格は5,200万円とかなり高額だったが、土地を複数保有しているAさんは銀行からの融資もすんなり受けることができた。

順調だったアパート経営が一転、「家賃保証」の落とし穴

そうして、新築アパートが無事完成し、D社によって入居者の募集も始まった。営業担当Sの言っていたとおり、アパートを経営していくにあたり、Aさんがやるべきことはほとんどなく、気が向いた時にアパートの様子を見にいく程度だった。

空室が数室でたりしていたようだが、AさんにはD社から毎月、家賃保証額から管理費用を引いた一定の金額が振り込まれていたため、空室の有無についてはあまり気に留めていなかった。

そんな順調なアパート経営が数年続いたある日、D社から突然、家賃保証額を引き下げたいという連絡が入った。

Aさんは、電話口だけでは話がみえないので、家にきて説明してほしいと頼んだ。以前の営業担当Sは退職したようで、別の営業担当Yという人物がAさんの家にきた。

営業担当Yの説明によると、「Aさんのアパートはしばらく半分以上の空室が続いている。そのため、家賃保証額を今の6割に引き下げたい」というものだった。

Aさんは、「保証額がそんなに下がるなんて聞いていない。毎月の収入額が下がったら、ローンを返済できなくなってしまう」と訴えた。

しかし、営業担当Yは、家賃保証額の変更有無は契約書に書いてあり、ローン返済をどうやりくりするかはAさんの問題でうちの会社は関与していないの一点張りだった。

Aさんは、以前担当してくれていたSとの対応の違いにあ然とつつも、契約書に書いてある内容ということで家賃保証の減額を泣く泣く承諾した。

土地売却か赤字経営か、不動産投資素人のAさんに残された道

その後Aさんは数年間、老後のために貯めていた会社員時代の貯金や年金を切り崩して、家賃収入を大きく上回るローン返済を続けた。

このままアパート経営を続けていても、黒字になる可能性はほとんどないと感じ、アパートを売りにだそうと決めたAさんは、地元の不動産会社に売却の相談に行った。

すると、現状のアパートの売却額は2,000万円になるかならないか程度だという。Aさんはがく然とし、「そんなはずはない。新築で5,000万円ほどで建ててまだ10年たっていないのにどうしてそんなに価値が下がるのか?」と聞いた。

不動産会社の人の回答は、「Aさんのアパートは新築でも3,000万円程度の価値しかない。かなり割高に建築しているようだ」というものだった。

アパートを売却して、ローンの残債を返済しようと思っていたAさんだが、現状の売却額ではローンを完済できない状態だということが発覚した。

不動産投資の知識がないAさんに残された道は、このまま年金や貯金を切り崩して利益のでないアパート経営を続けるか、もともともっていた土地とアパートを売却してローンの残債を支払うかのどちらかだった。

もともと土地をもっていて成功が約束されていたようなAさんのアパート経営は、あっけなく失敗してしまった。

[関連記事] マンション経営で失敗した2人の事例

Aさんのアパート経営失敗にみる不動産業界の裏側

本来、土地をもっていて融資条件もいいAさんのアパート経営は、失敗する確率が少なく、お小遣い程度の利益を得られるはずだった。それがなぜ、失敗してしまったのか。

まず、一番の問題は、Aさんが「アパート経営=投資・事業」という認識をもっていなかったことだ。アパート経営は、れっきとした不動産事業であり、きちんと利益がでるのか収支計算やリスク対策など、本来Aさんがやるべきことはたくさんあった。

それを不動産建設メーカーの営業を信用しきり、大切な自分の資産を丸投げしてしまったのだ。それでは、成功には程遠いだろう。どんな投資や事業でも、おいしい話がむこうからやってくることはあり得ないのだ。

とはいえ、Aさんのような地主としては、何らかの手段で土地活用をしなければという問題意識をもっているのだろう。たとえ1億円程度の土地をもっていたとしても、現金をもっていなければ固定資産税が支払えない。

さらに、土地は相続の時にも税金がかかる。アパート経営をすることで相続税対策ができるというのも地主にとって大きなメリットに思えるのだろう。

大手建設メーカーもそのことを知っていて、初めからAさんのようなアパート経営の知識がない地主をターゲットに営業をかけている。アパート経営の知識がある投資家には、利益がでないことを見抜かれて売れない物件だということがわかっているのだ。

今回のような地主をターゲットにした不動産会社の営業手法というのはほぼ決まっている。

大手建設メーカーD社やL社のような不動産会社は、まず登記簿と地図から土地をもっている地主を探して営業をかけていく。

初めから新築アパートの建設をもちかけるのではなく、「困っていることはないか?」と御用聞きのような形で何度も家に通い、お茶を飲んで世間話をして地主からの信用を得ていく。

ある程度信用を得られたという段階で、「遊休の土地があるなら、土地活用したほうがいい」と話をもちかけるのだ。アパート経営の経験も知識もない地主に、「建築から物件の管理、入居者の募集など全部うちの会社でやりますから安心してください」と説得を繰り返していく。

そうして地主が購入する新築アパートは、相場より1.8倍ほど高いことがほとんどだ。Aさんのケースでいえば、おそらく3,000万円程度の価値のアパートを5,000万円程度で建てている。

大手建設メーカーの営業たちは、半年~1年ほど地主のもとに通いつめてやっと1棟売ることができるかどうかだ。かなり時間がかかる営業であり、そこには相当な利益がのっていないと、会社として利益がでないことがわかるだろう。

それだけ割高であれば、おかしいと気づきそうなものだが、そもそも地主には投資という意識がなく相場と比較しようという発想がない場合も多い。割高なアパートを「その値段の商品」として、ある意味納得して購入しているのだ。

さらに、不動産会社によっては、一般的ではないその会社の独自規格の家具家電やインターネット回線をセットにして販売していることもある。

地主がアパート経営の途中で、物件の管理をより費用が安い別の会社に変えたいと申し出ると、それらの設備を撤去されてしまう。

入居者がいる状態で、家具家電を撤去されるわけにはいかないため、管理会社も変えられず割高の管理費用を支払い続けなければならない状態になるのだ。

地主の場合、土地をもっているため、建物分のみの借り入れかつ土地を担保にできるため銀行からの融資が受けやすい。たとえ割高で十分な利益がでないような物件でも、銀行はローンの返済さえしてくれれば問題ないため融資審査を通してしまうのだ。

田舎で余っている土地にアパートを建てたとしても、そこに住みたいという人はなかなかいないだろう。必然的に家賃は安く設定する必要があるし、空室率は高くなる。

通常のアパート経営では成り立たないが、建物のみ借り入れを行なっている地主の場合、返済比率が低いため空室がたとえ3割あっても返済できてしまうようなケースが多いのだ。そのため、Aさんのようにギリギリになるまで失敗に気づかない事態になってしまうのだろう。

Aさんの経営するアパートは今後、建物の老朽化により塗装や水回りの修理、室内のリフォームなどさまざまなメンテナンスが必要になってくる。

家賃保証もなく空室だらけで維持費や固定資産税がかかるアパート。Aさんは「資産」という認識だったが、そんなアパートを人口減少のこの時代に譲り受けるということは、子供や孫にとって完全に「負の遺産」になってしまうだろう。

[関連記事] 優良物件だけ紹介してくれる不動産会社は存在するか?アパート経営でおこりうる5大リスク

Aさんはアパート経営のメリットのみに目を向けていて、どのようなデメリットやリスクが伴うのか、知らずにアパート経営を始めてしまった。

アパート経営には、5大リスクといわれるリスクが存在する。

- 空室リスク:所有物件への入居者が途絶え空室が発生し家賃収入が得られないリスク

- 家賃滞納リスク:入居者から規定の家賃が支払われないリスク

- 金利上昇リスク:銀行融資の金利が上昇し、ローン返済額が大きくなるリスク

- 地震・火災リスク:地震などの天災や火災によって建物が消失するリスク

- 売却時のリスク:希望のタイミングや売却額で所有物件を売ることができないリスク

細かくいえばリスクの種類はもっと多いが、上記5つはアパート経営者として、おさえておかなければいけない最低限のリスクだ。アパート経営のリスクについて、くわしくは「アパート経営のリスクの種類を知らないと危険!」を参考にしてほしい。

アパート経営をするからには、これらのリスクにオーナーとして自分で対応しなければならないのだ。

アパート経営で失敗しないためにおさえておきたい心構え3か条

土地活用や相続対策としてアパート経営を考えている人にとって、アパート経営で失敗する可能性はあまり考えられないかもしれない。しかし、アパート経営には必ずリスクが伴い、失敗することがあるということを知っておかなければならない。

そうしなければ、大事な資産である土地を活用するどころか、大きな損を被ることになるかもしれないのだ。アパート経営で失敗しないために、必ずおさえておいてほしい心構えを紹介する。

1. 不動産屋はアパート経営をサポートしてはくれない!

アパート経営に限らず、不動産投資において必ず理解しておきたいのが、不動産会社とアパート経営者の利害は完全には一致しないという事実だ。

たとえ良心的な不動産会社であっても、すすめる物件がいつでも良いとは限らないし、不動産相場によって割安・割高の価格ラインはつねに変化する。

不動産会社は物件を売ることで収入を得るが、売った後に発生する問題にまで対処してくれることはない。悪い言い方をすれば、利益がでないことが目にみえているアパートであっても、売りさえしてしまえば不動産会社の仕事は終わりなのだ。

不動産会社がすすめる物件はきっと良い物件だろう、アパート経営中に問題が生じても全面的にサポートしてくれるはずだと思い込んでしまうとアパート経営の失敗につながる。

アパートを購入して経営すると決めた以上、アパート運営中のリスクや問題には、オーナー自身が責任をもって取り組んでいく必要がある。

「アパート経営=事業」の意識をもつことを忘れないようにしよう。何もせずとも不動産会社が儲けを分け与えてくれる、なんてことはあり得ないのだ。

[関連記事] 良い物件があっても不動産会社が自社で購入しない理由2. 必ず数社比較の相見積もりをとろう!

Aさんのケースでは、仲良くなった不動産会社営業の言葉を全面的に信じ、比較・検討もせずに新築アパートを購入してしまった。不動産投資の知識がある経験者であれば、購入物件の価格が相場と比べて妥当なのかどうか判断がつくだろう。

しかし、アパート経営未経験者にとって、それを即座に見極めることは難しい。身近に不動産投資経験者や専門家がいれば、物件の良し悪しを判断してもらうこともできるが、そういった人脈がないことのほうが多いだろう。

そんな時には、1つの不動産会社だけでなく、複数社に物件価格の見積もりをとってみよう。その際、新築アパート販売を専門にしている会社数社に見積もりをとり、価格やサービス内容を比較してみよう。

さらに、地元密着型の建築メーカーや工務店など直接的な利害関係のない第三者に意見をもらえるとなおいい。

[関連記事] 丸川隆行氏が勧める「高利回り新築アパート投資」とは?【対談動画】

3. サブリースはつかわない!

Aさんのアパート経営が失敗した根本の原因は、不動産会社を信用し、すべてを他人任せにしてしまったことにある。しかし、もう一つ避けたほうがいい手段を使ってしまったことが失敗の大きな引き金になっている。それが、サブリース(家賃保証)だ。

サブリースは、不動産会社によるアパート一括借り上げを伴う家賃保証契約だが、オーナーが損をする可能性が高い。事実、成功している不動産投資家でサブリース契約をしている人は皆無だ。

アパート経営においてもっとも大きなリスクといえるのが「空室リスク」だが、家賃保証をつければ、空室リスクを避けられると勘違いしている初心者が多い。

家賃保証の仕組みは、ざっくりいうと、所有するアパートが満室の場合でも空室がある場合でも、満室時の8割程度の金額を不動産会社がオーナーに支払うというものだ。

もし、物件が満室の場合、オーナーは家賃保証なしの時より2割分損することになる。一方、物件の半分が空室だった場合、オーナーは家賃保証なしの時より3割分得することになる。

それだけみると、いつ発生するかわからない空室に怯えるよりも、収入額は少し下がるが安定した8割の収入を得続けられるほうがメリットがあると感じられるだろう。その仕組みが永遠に続くのであれば、オーナーにとっては完全に「保証」になる。

だが、実際はそううまくいかない。当初不動産会社から設定された8割という金額は、Aさんのケースのように簡単に引き下げられる。

サブリースについて、不動産会社は「30年家賃保証」といったうたい文句をいってくるだろうが、それは30年間当初の金額を継続しますということではないのだ。

仮に、物件の空室率30%が続いたとしたら、家賃保証額は5割程度に下げられ、空室率50%が続けば、保証額は3割程度に下げられることになるだろう。

そうしなければ、「家賃保証」というサービスを売ることによって不動産会社が利益を得られなくなってしまう。家賃保証は決してオーナーが損しないための保険ではないのだ。

サブリースについてくわしくは、「サブリースは問題だらけ?家賃保証の恐ろしい落とし穴」を参考にしてみてほしい。

不動産会社の話ではなく、アパート経営のプロの話を聞こう

土地活用や相続対策の手段として、アパート経営が魅力的であることに間違いはない。うまくいけば、しっかり利益を確保できる。しかし、余っている土地にただアパートを建てれば儲かるというほど甘いものでもない。

何度も言うが、アパート経営は投資であり事業だ。相応のリスクもあれば、最低限の知識や戦略も必要になる。ましてや、他人にすべて丸投げでは失敗するのも当然だ。

土地活用の話をもってきてくれた不動産会社はアパートを売るのが仕事であり、アパート経営を全面的に助けてくれるサポーターではない。経営が途中で苦しくなっても自分でどうにかしていくしかないのだ。

成功できるはずのアパート経営で失敗しないために、せめて不動産会社から提案された物件の価格や条件が妥当なものなのか、話を鵜呑みにせず自分の目で確かめることをしてほしい。

不動産投資ユニバーシティでは、アパート経営初心者にむけて「無料メール講座」を配信している。不動産投資の基礎や心構えを不動産投資のプロから30日間無料で学べるため、アパート経営の失敗回避にもつながるだろう。ぜひ登録してみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!