不動産投資で最初から法人化をおススメする理由とは?

不動産投資で物件を買う行う際に「個人」にするか「法人化」して物件を買うかで悩む人は多い。

一般的には、不動産投資を始めたばかりの段階では個人で物件を取得し、3-4棟以上買ったあとに法人化することがセオリーだと言われている。しかし、果たしてそれが本当にベストな選択なのだろうか?

結論から言うと、不動産投資ユニバーシティでは「出来るだけ早い段階で法人化を進めること」を確固たる理由のもと推奨している。法人化をした場合、税金面での優位性や消費税還付を受けられるなど様々なメリットがあるからだ。

本稿では法人化をするべき理由とともに、法人を安価に設立する方法、適切な資本金の額、適切な定款(サンプルあり)の作成方法や、ほとんどの人が間違えている「法人化についての誤解」についても解説する。

法人化をしたほうがいいのはどんな人?

法人化(法人設立)をして行う不動産投資にはたくさんのメリットがある。ただし、場合によっては個人で不動産投資を行った方がいいケースも中にはある。

ここでは法人化したほうがいい人の特徴と個人で行ったほうがいい人の特徴を説明していく。物件を取得してから「法人化しておけばよかった」と後悔しないよう、どちらが自分に最適なのか見極めてほしい。

法人化して不動産投資を行なったほうがいい人

法人化をして物件を買ったほうがいいのは次のような人である。

1.3棟以上など多くの物件を買い進める予定の人

まず法人化したほうがいいのは、物件を3棟以上購入するなど不動産投資を拡大していこうと思っている人だ。

不動産投資では個人だと所得税がかかり、法人化すると法人税がかかる。次の表は平成27年以降の所得税速算表だ。個人と法人でどれくらい税率に違いがあるかがわかる。

【表1:個人の実効税率】

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超え330万円以下 | 10% | 97,500円 |

| 330万円超え 695万円以下 | 20% | 427,500円 |

| 695万円超え 900万円以下 | 23% | 636,000円 |

| 900万円超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超え | 45% | 4,796,000 |

【表2:法人の実効税率】

| 課税所得金額 | 税率 |

| 400万円以下 | 約22% |

| 400万超え 800万円以下 | 約25% |

| 800万円超え | 約38% |

専業大家の場合は課税所得が900万円を超えると、所得税よりも法人税のほうが税率は低くなる。

3棟以上など大きい規模で不動産投資をする場合は法人化したほうが税金が安くなるということだ。会社員の場合はすでに給与所得があるため、自分の年収だと税率がいくらになるのかを確認しておこう。

なお、個人の場合は各種社会保険料も必要なので実際の税負担はより高くなる。それを考慮すると、法人化したほうが得になる分岐ラインは600万円前後まで下がる。

一棟もの不動産への投資では、これらの年収ラインを比較的早く達成できるので、最初から法人化を視野に入れておくこともありだろう。

2.今後の相続を検討予定している人

もう一つ、不動産の相続を検討している人も法人化をするべきである。

個人の財産は相続税の対象になる。しかし、事前に法人の代表名を相続する人に変更する方法であれば相続税は発生しない。個人所有より相続税を下げられるため、不動産投資の法人化は相続税対策にもなるのだ。

3.消費税還付で数百万円の還付を受けたい人

消費税還付は、平成22年と平成28年の税法改正を経て、現在のところ新規の法人による購入でしか受けることができない。建物の消費税分が合法的に返ってくることになり、建物が1億円の物件なら税理士に払う手数料を引いても4-500万円の還付を受けることが可能になる。このお金はローンに充当されないお金なので、次の物件の購入に使ったり、万が一の時のお金として取っておくことなどが可能だ。

消費税還付についての詳細は以下の無料PDFを見て欲しい。

4.不動産投資を拡大していきたい人

物件をすでに持っているかどうかは関係なく、収益物件を数億円以上の規模で買い進めていきたいと考える人は、法人化を最初から進めた方が良い場合が多い。個人と違い法人は「事業を行うために設立する」ものであるため、金融機関から事業性融資を引くには個人よりも法人の方が有利な場合が多いからだ。

不動産投資を拡大していくにつれ、金融機関に事業計画書を提出して事業性融資を受ける必要に迫られることが多いため、最初から法人を設立して決算書を作っておく対応を行っておくとスピーディーに物件購入が進められるだろう。

法人化せず個人で不動産投資を行なったほうがいい人

一方、法人化せずに個人で不動産投資を行うべきなのは物件購入を小規模で行う形で問題ないと考えている人だ。

課税所得が900万円以下であれば、所得税率と法人税率はほとんど変わらない。法人設立には設立費用が合同会社の場合15万円程度、税理士費用が年間20万円程度、年間7万円の法人住民税がかかる。そのため、手間やコストを考えると、アパート1棟または区分1~2室(おおむね一億円以下)規模の物件しか買う予定がない人は個人で不動産投資を行った方が良いかもしれない。

法人化とはなんなのか?

そもそも、不動産投資における法人化(法人設立)とは何なのか。将来、不動産を相続する予定の人や不動産投資で規模を広げる予定の人は法人化の仕組みをくわしく知っておいたほうがよい。

ここでは、法人化の仕組みと法人設立をするタイミングについて説明していく。

不動産投資における「法人化」とは?

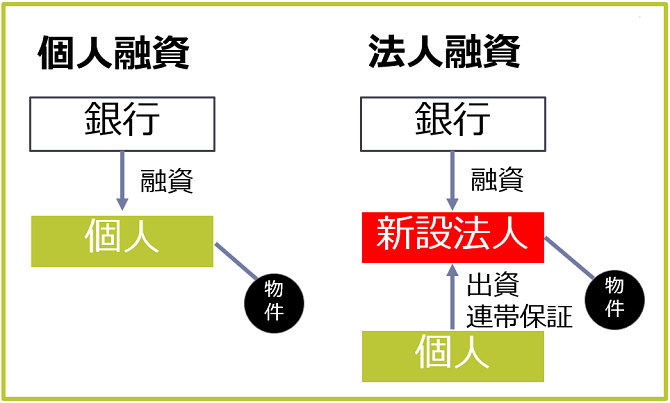

不動産投資における「法人化」とは、不動産に投資をして利益をあげる「資産管理会社」を設立することを意味する。

法人の「代表者」である個人が法人に資本金となる元手のお金を出資して、法人が物件を買って所有する。金融機関は個人ではなく法人に対して融資を行うことになる。

この構図だと金融機関と代表者である個人との直接的な繋がりがなくなってしまい、会社が倒産すると融資を受けた借り入れを誰も返さなくてよくなってしまうので、多くの場合法人への融資に対して代表者が連帯保証に入る。

個人の場合、借り入れのお金はすべて支払う義務があるが、法人の場合は出資金額までの責任を個人が負うという責任範囲の違いもある。

ただし、先述の通り実際に融資を受けて物件を法人で購入する場合、代表者である本人が借り入れの連帯保証に入ることがほとんどであるため、借り入れの返済義務については個人でも法人でも実質的に変わらない。

法人化するタイミングはいつがベストか

法人化するベストなタイミングは、不動産投資をどのように進めるのか?により異なる。

一般的には、個人で支払っている税金より法人税のほうが安くなるポイントが法人設立のタイミングだということが言われている。それゆえ、法人化は個人で物件を複数棟買って所有してからで良いという話になる。

年収が1,000万円を超える会社員は30%以上の税率に加えて不動産所得が上乗せされるので高年収の会社員は法人化したほうがよいという話も良く出る。

しかしながら、法人化のメリットは実際は税金以外のところにもある。まず先述した通り、法人化をすると消費税還付により数百万円の還付が受けられる。このメリットによる恩恵は多大であり、法人化を検討することの大きな理由の一つとなるだろう。

また、不動産投資を本気で進めていくのであれば、最初から法人化して「事業の実績」となる決算書を早めに作る方が先々の融資のことを考えると良い場合が多い。数億円などある程度の投資規模になると金融機関は実績を見て貸すかどうかを判断することが多いからだ。

上記の理由から、年収水準が高い・低いに関係なく最初から法人化を進めて物件を買うというのは合理的な選択だと言える。

個人から法人に切り替えることは可能なのか?

個人で所有している物件を途中で法人の所有にに切り替えることは可能なのだろうか?

実務的には可能だが、会社法上は個人と法人は別の人格としてみなされるので、個人から法人へ物件を売却する形となる。そのため、不動産取得税や登録免許税などの税金がかかることになり1億円の物件だと数百万円の費用が発生することになる。

このお金を払ってまで法人化を進めることのメリットはないことがほとんどだ。金融機関の融資も個人から法人に切り替える必要があるがこの対応を受けてくれる金融機関は少ないという実状もある。

法人化するメリット・デメリット

法人化をして行う不動産投資は個人経営にはない多くのメリットを得ることができる。しかし、法人化をして行う不動産投資にはデメリットもなくはない。ここでは、法人化することによるメリットとデメリットを紹介していく。

不動産投資で法人化する場合のメリット

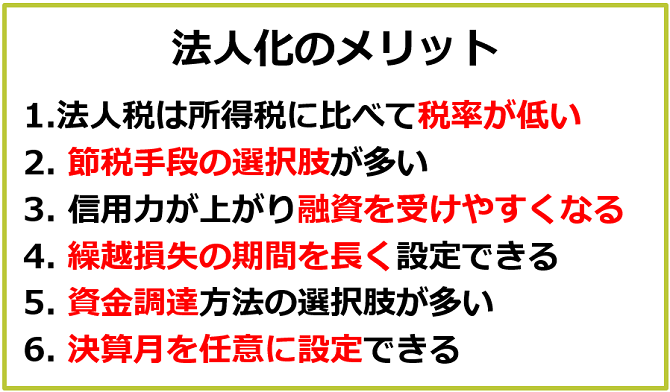

不動産投資で法人化をした場合のメリットは次のとおりだ。

法人化のメリット1:法人税は所得税に比べて税率が低い

個人で不動産投資を行う場合、所得税率は住民税の均等割分と合計で最大55%になるが、法人の税率は最大約38%程度と相対的に低い。法人化のもっとも大きなメリットは個人よりも税率を下げられるということだ。

[関連記事] 不動産売却にかかる税金は?投資用・居住用で異なるポイント法人化のメリット2:節税手段の選択肢が多い

法人化のメリット2つ目は個人より節税手段の選択肢が多いということだ。

法人で不動産投資を行えば、さまざまな出費が物件の管理・運営のための必要経費として計上できる。自宅や事務所の家賃、生命保険、自動車の購入費や維持費など、法人のほうが個人よりも経費として認められる範囲が広い。

家族への給与を役員報酬として計上することができることも大きい。これらによって本人や世帯全体での所得税・住民税の節税が可能になるのだ。

[関連記事] 「節税できる不動産投資」と「儲かる不動産投資」は別物である法人化のメリット3:信用力が上がり、融資を受けやすくなる

一般的に法人は信用力が高く評価される傾向にある。そのため、個人よりも法人のほうが融資を受けやすくなったり、融資上限額が大きくなったりすることが多い。

個人と異なり法人には原則寿命がないため、金融機関側が死亡や相続を考慮しなくていいという面でも有利だ。

また、個人であればローン完済までの期間を75歳までに制限されることが多い。年齢は不動産投資をする際の大きな障害になっているが、法人であればこの点はクリアできる。

保証人を求められても、法人であれば法人が融資を受けて代表者が保証人になるという対応方法も可能になる。

[関連記事] 不動産投資ローンの融資を受けられる金融機関一覧(年収別)法人化のメリット4:繰越損失の期間を長く設定できる

不動産経営で赤字決算となった場合、法人は翌事業年度から9年の間、繰り越しが可能である。

不動産投資が事業規模であるとみなされた場合に3年間の繰り越しが認められるなどの例外を除いて、損失の繰り越しが認められていない個人と比べると大きなメリットだ。

法人化のメリット5:資金調達方法の選択肢が多い

資金調達方法の選択肢が増えるのも法人化のメリットだろう。法人であれば融資のほかにも株式の増資を行うなど、個人では不可能な資金調達手段をとることができる。

法人化のメリット6:決算月を任意に設定できる

個人の不動産投資は国によって12月が決算月と一律に定められているが、法人は決算月を任意に設定できるため、計画的な節税対策を行いやすいというのがメリットだ。

法人化する場合のデメリット

一方、法人化する場合のデメリットは次のようなことがあげられる。

法人化のデメリット1:設立手続きが必要

まずは、法人の設立手続きが必要ということだ。

法人設立は慣れていないと複雑でやや面倒である。ただし、近年は比較的低料金で設立を請け負っている司法書士事務所なども増えているため、活用することでデメリットとなるポイントを解決できるだろう。法人設立は自分で行うと印紙代の数万円で対応が可能だ。司法書士に依頼すると合同会社の場合15万円程度、株式会社の場合30万円程度かかることが多い。

法人化のデメリット2:法人の維持費用が必要

法人化のデメリット2つ目は法人を維持するための費用がかかるということだ。

法人化すると会計が複雑化する。毎年、税理士や会計士に依頼して決算書を作り税務申告をしなければならず、ある程度の維持費用が必要になる。

法人化のデメリット3:長期譲渡所得の優遇税制は利用できない

法人化3つ目のデメリットは長期譲渡所得の優遇制度を利用できないということだ。

これは家賃収入のインカムゲインを狙う投資方法か売却益のキャピタルゲインを狙う投資方法かでも影響度合いが変わってくる。

物件を売却した際に生じる譲渡益に対する税率は個人と法人で異なる。個人の場合、5年以内に売却して得た売却益である短期譲渡所得にかけられる税率は39%、5年超で売却して得た売却益である長期譲渡所得にかけられる税率は20%となる。この所得は給与所得などとは別に計算される。

一方、法人の場合、短期・長期や所得の別計算などはなく、税率が税引き前利益に一律に課税される。5年を超えて保有した物件を売却する場合には、法人は個人より不利な税率となる。

5年から10年の中長期でのキャピタルゲインを狙う投資目的であれば、個人での不動産所有を視野に入れたほうがいいだろう。

法人化のデメリット4:「副業」とみなされることがある

法人化のデメリット4つ目は不動産投資を副業とみなされてしまう可能性があるということだ。個人で物件を所有している場合は投資の範囲内での取り組みだとみなされるが、法人の代表となって事業を行っているとそれが副業だとみなされるリスクが高くなる場合もある。

公務員の場合はもっと厳しく、法律で副業が禁止されている。不動産も10室以内の範囲での物件購入しか認められていないので、配偶者(奥さん)を法人の代表にするなどの対応を行う人もいる。

[関連記事] 公務員でも不動産投資はできる!注意すべき3つのポイント法人はどうやって設立する?方法や費用は?

法人化をしたほうがいい人、した場合のメリット・デメリットなどをみてきたが、法人はどのように設立するのか。ここでは不動産投資会社設立の方法と設立にかかる費用について説明していこう。

不動産投資用の法人を設立する方法

不動産投資会社を設立するには、まず不動産投資会社の所在地や社名、資本金、発起人、取締役など、会社を設立する際に必要となる項目を決める。

つぎに、銀行印や社印、実印などの会社に関する印を作成する。

最後に、定款や登記書類を作成し、法務局に書類を提出すると、不動産投資会社の設立となる。設立まではおおよそ1~2週間程度である。

法人設立は少々複雑なため司法書士に依頼することも可能だ。

自分でやる場合は法務局に何度か足を運ぶことになるが、以下のようなサービスを使えば自分で設立することも可能だ。合同会社の場合費用は6万5000円~7万円ぐらいかかる。

会社設立ひとりでできるもん

ただし、物件確保のために法人設立は急ぐ必要があることが多い。自分で対応して安く法人を設立できたとしても、その間に物件が他者に取られてしまうような事態は十分起き得るからだ。

費用面だけでなくスピード面を考えると司法書士に依頼する方が良いことが多いだろう。司法書士は仲介を行う不動産会社に依頼すれば紹介してもらえる。

法人を設立する際にかかる費用

法人を設立する際にかかる費用の項目は次のとおりだ。法人設立を司法書士に頼む場合、合同会社の場合15万円程度、株式会社の場合30万円程度が必要になる。

- 定款認証用収入印紙代

- 定款認証時の公証人の手数料

- 定款の謄本の登記手数料

- 登録免許税

- 会社印の作成費用

印鑑は法人印、銀行印の2本が最低でも必要だ。ネットショップなどで買えば5,000円程度で作ることが可能なので安価にすませることも出来る。

もし時間がなければ、個人印をいったん法人の法人印の代わりにしてあとから申請して変えることも出来る。

法人名はどうやって決めるべきか

法人名は基本的になんでも大丈夫だ。

かつては「商業登記制度」により同一の市町村内で同じ社名で同じ業種の法人を設立することが出来ないという規制があったが、いまは撤廃されている。

ただし、「三井不動産」や「野村不動産」など有名企業と同じ名称を不正利用を目的としてつけるのは会社法で制限されている。

会社名が商標登録されている場合もダメで、他社が商標登録して商品展開していることを想起させる社名は避けた方が良いだろう。

資本金はいくらにするべきか

かつて有限会社が存在していた時代は資本金は300万円以上という制限があったが、新会社法が整備されたのに伴い資本金の下限は撤廃された。それゆえ、会社の資本金はゼロ円でも設立可能だ。

不動産賃貸業を行う法人の場合、初期費用は融資でまかなうため資本金は10万円など少額で設定することが多い。

定款はどのように書くべきか?(Wordサンプルあり)

定款は法人の運営規則のようなもので、設立時に必ず必要となる。

不動産賃貸業を行う法人の定款には「目的」の部分に

1.不動産の賃貸及び所有・管理・利用

2.前各号に付帯関連する一切の事業

などを記載する必要がある。

目的に「不動産売買」「不動産コンサルティング」「飲食業」など、将来やりたいことをいろいろ書いておいた方がいいと言う人もいるが、これは間違いだ。

融資をする金融機関はあくまでも不動産賃貸に特化した法人に対して融資を行うので、不動産賃貸に目的を絞った法人にしないといけない。

他の事業がいろいろ書いてあると「この人は不動産で得た利益をほかのことに使ってしまわないだろうか?」と思われて金融機関からの印象が悪くなるからだ。

不動産賃貸業向けの定款のサンプル(Microsoft Wordファイル)は以下よりダウンロード可能なので利用して欲しい。

不動産投資は所得や事情に合わせて法人化をするべき!

収益物件の購入は、不動産投資をどう進めるかの「戦略」によって「個人」で買うべき人と「法人」で買うべき人にわかれるということがわかれる。

設立するために多少のお金は最初に必要だが、本気で不動産投資を進める場合は最初から法人化して「事業として」不動産投資に取り組んだ方がメリットが大きいことがわかったと思う。

不動産投資ユニバーシティでは、法人設立の方法をはじめサイトでは公開していない情報を提供する「不動産投資セミナー」を開催している。

法人化など一歩踏み込んだ不動産投資の知識を得たいと思ったらぜひ参加してみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!