アパート経営者が知っておくべき6つの必要経費マニュアル

アパートを経営にはさまざまなお金がかかる。そのなかで何が経費で落ちるのかを把握するのはアパート経営者に必要だ。

多くの家賃収入が入ってきても経費の知識がないと払う必要のない税金を何十万円も納めて損をする。

ここでは「アパート経営者が必ず知っておくべき必要経費の種類」と「経費削減のポイント」「最終的な利益の算出方法」もあわせて説明していく。

目次

アパート経営の経費で「落とせる?落とせない?」知っておきたい6項目

アパート経営は事業であり費用はすべて経費にできる。

収入から経費を引いた所得に対してかかる税金は経費が多いほど安くなる。必要経費として落とせる費用を知らずに申告してしまえば余計な税金を支払うことになるのだ。

アパート経営を行ううえで税金を安くするにはどんなものが経費で落とせるのかをしっかりと把握しておくことが大切だ。

ここではアパート経営で経費として落とせる費用を重要なものから順に説明していく。

1.[経費で落ちる] 最大の必要経費「減価償却費」

アパート経営において「減価償却費」は最大の経費になる。そのため減価償却の仕組みはしっかりと理解しておこう。

確定申告で使用する不動産所得収支内訳書には毎年計上する経費として「減価償却」の項目がある。減価償却とはどのような仕組みなのだろうか。

減価償却費とは?

「減価償却」とは時間の経過とともに価値が減っていく建物や設備などの資産の取得(購入)にかかった費用を各年分に分割し必要経費として償却するための手続きのことである。

建物や設備は時間の経過とともに古くなる。古くなったぶんだけ価値が減損して出費が発生しているとみなして経費にできるいう仕組みだ。

不動産における減価償却はアパートやマンションを取得(購入)した際に全額をまとめて経費とするのではなく建物の法定耐用年数分を分割して必要経費とすることを指す。

ただし土地は時間が経過しても価値が減らないため減価償却の対象外である。不動産の減価償却費を計算する際は土地を除いた建物部分のみが考慮されるのだ。

減価償却は強制的に発生するため支払うタイミングを好きなように調節することは基本的に認められていない。減価償却費は初年度に計算したのと同じ比率(金額)で毎年きちんと計上する必要がある。

減価償却費の計算法

アパート経営での経費を考えるにあたって減価償却費の計算法も理解しておきたい。

減価償却費を計算するには取得費、耐用年数、償却率を調べる必要がある。

・取得費…建物の取得費(購入価格)

・耐用年数…建物の耐用年数(法定耐用年数-築年数)

・償却率…耐用年数を元に国税庁のホームページにある減価償却資産の償却率表から調べる

減価償却費は定額法と定率法で算出することができる。

定額法は毎年の減価償却費が一定の(毎年同じ金額を経費にする)計算方法だ。その計算式は以下である。

定率法は資産が早く消耗すると考えて耐用年数の前半に多めに費用を計上できる計算方法だ。

取得年の減価償却費が高くなり年々減価償却費が下がっていくのが特徴である。その計算式は以下である。

個人のアパート経営における税金計算では原則として定額法を使う。

定率法を使用する場合は税務署に届出をする必要がある。

減価償却費は経費になるが実際の出費は発生しない

冒頭で説明した通り減価償却費は建物や設備の価値が時間の経過とともに古くなり価値が減少した部分だけに発生する経費だ。

ただし建物が古くなっても預金口座から「減価償却費」として出費が発生しているわけではない。会計上の処理として減価償却費が経費として追加されるだけなのだ。もちろん出費が発生していなくても経費であることに変わりはないのでその分だけ税金は安くなる。

減価償却費は「実際に出費が発生しないが経費に出来る」というかなり特殊な会計処理を行うのだ。

これを利用して減価償却が多く取れる不動産(土地値が安く建物が高い物件)を買うと収益性がそれほど高くなくても節税効果によって税金が少なくなり最終的な利益を多く取ることができる。

購入時の計算は税理士への依頼がベスト

減価償却の計算は最初が肝心である。

税務署は初年度の資産分類通りに減価償却をするためあとから細かく分解して計算し直すことは認めていない。建物取得(購入)時に将来の家賃収入も含めてどこまで分解するのかをしっかりと考える必要がある。

この購入時の計算を税務に理解のない人が全て行うのは少々無理がある。

初年度で間違いをおこさないために多少の費用を払ってでもアパート経営に詳しい税理士に任せるのがおすすめだ。

ただしアパート経営を行ううえで自分でもある程度は理解しておこう。

[関連記事] 不動産の減価償却を使い有利に節税を行う2.[経費で落ちる] 全額経費になる「借入利息」

アパート経営の経費のなかで減価償却費の次に大きな割合をしめるのが借入利息だ。

物件を購入する際に利用した借入金の返済額のうち利息相当部分のみを必要経費として計上できる。

借入利息は全額経費にできるが元金は経費にできないので注意しよう。

たとえばローン返済額が10万円で元本返済額が7万円、利息が3万円とした場合は元本部分の3万円は経費として計上することができる。しかし元本の7万円は経費として計上することができない。

3.[経費で落ちる/落ちない] 見極めが必要な「税金」

アパート経営関連の税金は経費で落とせるものと落とせないものがあるため見極めが必要だ。

各種税金、負担金は事業のための支出であれば必要経費として認められるが個人的な支出は必要経費として認められない。

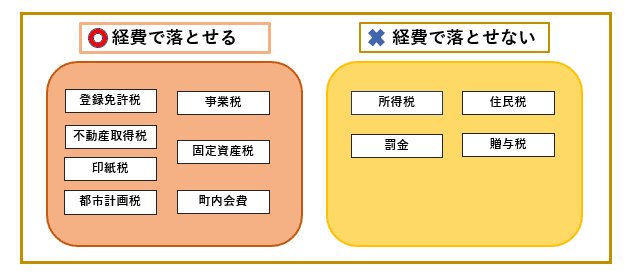

アパート経営や個人にかかる各種税金のうち経費で落とせるものと落とせないものの一覧は以下である。

経費で落ちる税金

経費で落とせる税金は「租税公課」という。租税公課に含まれる税金がどういったものか簡単に説明する。

・登録免許税…登記の申請前に支払う税金で、初年度のみ発生する

・不動産取得税…土地や家屋を取得した際に支払う税金で、初年度のみ発生する

・印紙税…印紙税法で定められた文書に課税される税金

・固定資産税…土地や建物の所有者が毎年支払う税金(すべての土地と家屋が対象)

・都市計画税…土地や建物の所有者が毎年支払う税金(都市計画区域にある土地と建物が対象)

・事業税…事業所得にかかる税金(事業主控除290万円を超える課税所得を得ていれば毎年支払う)

・町内会費…事業者であっても町内の住人とみなされるので、町内会費を徴収されることがある(勘定項目は会費か雑費で計上)

経費で落ちない税金

個人的な税金の支払いは経費として落とすことができない。経費として落とせると勘違いしやすい支出は以下である。

・所得税…法人税から控除する所得税は租税公課に含めない

・罰金・交通違反金…社会的なペナルティとしての課金のため租税公課に含めない

・住民税…所得の中から支払われるため、原則として租税公課には含めない

・贈与税、相続税…事業主個人に係る税金、負担金のため、租税公課には含まれない

4.[経費で落ちる] 2種類ある「修繕費」

アパートの修繕にかかる費用には「修繕費」と「資本的支出」の2種類がある。どちらも経費として計上することが可能だ。

しかし修繕費と資本的支出のどちらに該当するかによって経費計上の期間が異なる。

「修繕費」は破損、故障した固定資産を通常の維持管理の範囲内で原状回復(窓ガラスの取り替えや雨漏りの修正など)させるために要した費用のことだ。

「資本的支出」は固定資産を回復させるだけではなく付加的な機能(耐震補強や非常階段の取り付けなど)を加えるために支払った費用のことで耐用年数に応じて減価償却となる。

5.[経費で落ちる] 注意したい「損害保険の一括払い」

物件を購入した時に支払う火災保険料や地震保険料などの損害保険料も経費として計上することができる。

ただし物件購入時に損害保険料を一括で支払ったとしても翌年以降のぶんは本年の経費にはならず申告する年にかかった分だけが経費として計上されるので注意が必要だ。

アパートのなかに賃貸部分と自宅部分がある場合は面積割合などにより按分計算し賃貸部分にかかる損害保険料のみを必要経費に算入する。

自宅部分にかかる保険料は別途、所得控除の「損害保険料控除」の対象になる。

[関連記事] アパート経営のための損害保険基礎6.[経費で落ちる] 車やパソコンも!? その他の費用

日常生活でも使用する車やパソコン、インターネット費用などは経費として落とせるのだろうか。

アパート経営の事業にかかるものは基本的に経費にすることができる。しかし私用目的のものは適切な使用割合に応じて経費に計上する必要がある。

事業用と私用が曖昧な費用については税務調査をいつ受けても問題ないように具体的で根拠のある按分比率を設定しておこう。

パソコンは金額によって一括で経費にできるかどうかが変わる。

10万円未満のパソコンについては、消耗品費として経費にできる。

しかし10万円以上のパソコンは固定資産扱いとなってしまうため減価償却が必要になる。

ただし、青色申告(複式簿記方式により毎日の取引を帳簿へ記録し所得を確定申告する方法)の場合は少額減価償却資産の特例により30万円未満のパソコンは購入した年度に全額経費として計上することが可能だ。

パソコン以外では管理委託費、仲介手数料、税理士に支払う手数料、交通費なども経費として落とすことができる。

[関連記事] アパート経営で失敗する人の特徴7つと回避法経費削減して収益を底上げ! 有効な対策5つ

ここまで、アパート経営にかかる費用をもれなく経費として計上するためにおさえておきたい6項目をみてきた。

ここからは別の視点で、不動産投資で収益を増やすための「経費削減」について考えていこう。

アパート経営のいいところは自分の知識を蓄えて実践すれば、経費削減をして収益を底上げできる可能性があることだ。

経費を削減して収益を底上げするのに有効な対策を5つ紹介する。

1.プロパンガスの切り替え

アパート経営の経費削減策の中で一番有効なのはプロパンガスの切り替えだ。

給湯器やエアコンの無償交換に加えてさまざまな切り替え特典を受けられる場合がある。どんな特典を受けられるかは地域によっても異なるがぜひトライしてみるべきだ。

プロパンガスの切り替えについてくわしくは「アパート経営でプロパンガスを選ぶべき理由」を参考にしてほしい。

2.リフォーム費用の見直し

アパート経営の経費削減のために次に有効なのがリフォーム費用の見直しだ。

退去の際のリフォーム費用は特に面積が広いファミリー向けの物件では原状回復費用だけで数十万円以上になる場合が多い。

リフォームをする際には単価の一覧を参考にしておおまかな適正金額を把握しよう。

リフォームで気をつけたいのが単価よりも数量だ。

クロスの単価が850円でも数量が40㎡分なのか60㎡分なのかで最終的な値段は大きく変わる。傾向として目立ってしまう単価よりも数量で誤魔化すリフォーム会社も多いため適正な数量であることの確認は行おう。

リフォーム費用の見直しについてくわしくは「アパート投資で覚えておくべきリフォームの単価一覧」を参照してほしい。

3.エレベーターのメンテナンス費用の見直し

RC物件であれば、エレベーターが付いている場合も多いだろう。エレベーターのメンテナンス費用を見直してみるのもアパート経営の経費削減には効果的だ。

エレベーターのメンテナンスは安全性の観点から法律に沿った基準の設備点検は絶対に必要である。

ただしアパート経営の観点からは付加価値がある対応ではないので十分な安全性は確保しつつ極限まで値段を下げる取り組みを行ったほうがよいだろう。

「投資マンションのエレベーターのメンテナンス費用を極限まで下げる方法」も参考にしてみてほしい。

4.LED電球への変更

最近のアパート経営の経費削減で流行っているのが共用灯をLEDに切り替える対応だ。

LED電球は高価だが、使用電量はとても少ないため点けている時間が長い共用部の電灯に利用する場合はそれなりに効果が見込めるのだ。必要に応じて検討してみよう。

5.パワーブレーカーの設置

最近検討する人が増えているのがパワーブレーカーだ。

パワーブレーカーとは電器盤に付ける装置で待機電流を最小限にするためのアルゴリズムを組み込み電気代を節約することができる設備だ。

エレベーターが付いているRC物件であれば電気費用がおよそ半額程度になる場合が多い。

しかし導入には初期費用として50万円程度がかかる。

もし月2万円の電気代が1万円になったとすると年12万円の節約になり利回り換算では20%程度になるため悪い投資ではないように思えるが売却時の価格には反映されないので注意しよう。

「経費で落とすほど節税になる!」の大きな誤解

ここまでアパート経営の経費について説明してきた。

しかしアパート経営にかかる費用について「経費を増やすほど節税になるから経費をたくさん使おう!」と考えている人は要注意だ。

「経費を使う=節税」と信じている人は知らないあいだに最終的な収益を減らしている可能性がある。

ここではアパート経営を行っていくなかで「経費」をどう考えていくべきかをお伝えする。

ここが違う!事業主と会社員の「経費の考え方」

自分で事業をしている場合の経費はあくまでも自分の財布から出ているお金ということを忘れてはいけない。

たくさん経費計上できれば「多く節税できてお得!」と考えがちだ。しかしたくさん払った経費は自分で払っていることに変わりはない。

会社員における経費(=購入のために会社が払ってくれるお金)と自分の事業での経費(=購入のために自分が払ったお金)を混同してしまうのはNGだ。

大切なのは、最終的な収益を増やすこと

アパート経営でかかってしまう費用のうち経費計上できるものはしっかりと計上しつつも経費自体を膨らまそうと考えてはいけない。

大事なのは税金を安くすることではなく不動産投資での最終的な収益を増やすことだ。

アパート経営者は節税ばかりを考えるのではなく収益をしっかりと考えるべきだ。

[関連記事] 「節税できる不動産投資」と「儲かる不動産投資」は別物である重要!戦略的な「経費のコントロール化」とは?

アパート経営にかかる経費の項目や考え方について紹介してきた。

アパート経営をしていくうえで必要な経費はきちんと計上しないとならない。しかし必ずしも「経費で落とすこと=節税」にはつながらない。

さらにアパート経営で事業規模を大きくしていきたければ融資を受けることは必須である。

融資を受ける際に銀行は赤字経営の事業に融資をしてくれない。継続的に融資が受けられるようにするためには年度によって使える経費を戦略的にコントロールすることが必要になる。

長期的な視点で見るとアパート経営者はなるべく経費を押さえて黒字経営にすべきなのである。

基礎的な必要経費はきちんと把握しておくことが大切だ。

「不動産投資における節税対策の考え方」も参考にして欲しい。

不動産投資ユニバーシティではアパート経営についての経費の知識を含め不動産投資の方法が30日間無料で学べるメール講座を配信している。こちらもぜひ参考にしてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!