賃貸併用住宅を徹底解説!ローンを家賃で返済するのがオトクな理由

住宅と賃貸部分を併せ持つ賃貸併用住宅は、0%台や1%台前半など低金利の住宅ローンを活用しながら返済を「賃貸部分の入居者から得る家賃」でまかなうことが出来る。

通常は自分で負担するべきローン返済の大部分の支払いを入居者が行ってくれるので、普通に住宅を建てるよりもメリットが大きいと考えられ昨今注目を集めている。

賃貸併用住宅とは何なのか?

賃貸併用住宅とは、オーナーの居住用住宅と賃貸用の部屋を併せ持つ物件のことだ。

例えば2階建の建物の1階を賃貸として貸し出し、2階部分にオーナーが住むというイメージになる。物件取得の際にローンを活用する場合、賃貸部分から得られる家賃収入で住宅ローンの支払いを補填することができる。

賃貸併用住宅は一定の条件を満たせば住宅ローンを活用して購入が可能だ。住宅ローンは個人がマイホームを購入するためのローンで、投資用ローン、事業用ローンなどに比べて金利水準や借入期間などの借り入れ条件が良いことが多い。加えて、貸出審査の要件も緩い場合が多いため取り組みやすい。

住宅ローンの活用でローン支払いを抑え、かつ賃貸部分の家賃収入で支払いを補填することで住宅にかかる費用を抑えることができるため、住宅購入を検討する人の間で注目されている。

さらに、税制面のメリットも享受可能だ。まずは自宅部分について適用される住宅ローン控除だ。全体のローン金額が1億円で、50%が自宅部分であるとすると、5000万円が住宅ローン控除の対象となる。

また、相続税の減税の面からのメリットもある。自宅部分は小規模住宅用地の特例による減税が受けられる。賃貸部分は自宅として所有する場合に比べ、賃貸利用する割合が大きいほどに課税評価額が小さくなりその分の減税効果を得られる。

賃貸併用住宅の留意点

以上の様に、様々なメリットがある賃貸併用住宅だが、いくつか留意事項がある。

住宅部分の床面積を50%以上にすること

これは賃貸併用住宅を、住宅ローンをフル活用して購入する際の条件だ。住宅ローンを活用するからには、物件の主な用途が住宅である必要があるため、床面積の50%以上は住宅でなければならないという理屈だ。例えば延べ床面積が150平方メートルの物件の場合、住宅ローンを活用するためには、住宅部分の床面積を75平方メートル以上にする必要がある。なお、自宅部分が50%に満たない場合でも金融機関に住宅ローンの適用を検討してもらうこと自体は可能だ。ただし、全体の購入額に対して満額のローンが降りないことが多く、オーナーの手出しが増え、別途事業用のローンを組む必要も出てくる可能性がある。

設計と建物構造・工法を十分検討すること

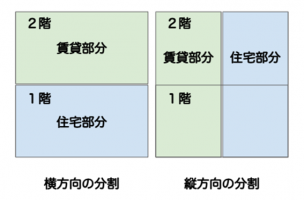

自宅部分を50%以上にするという条件はあくまで床面積の条件なので、住宅部分と賃貸部分を横方向に分割しても、縦方向に分割しても問題ない。例えば2階建ての物件の場合は以下の分割が現実的だ。

オーナー自身が住宅として活用する際に望む間取りはどの様なものか、賃貸部分の家賃収入を増やすために「どの様な分割が望ましいか?」を考慮しどのように分割するかを決めることになる。

また、賃貸併用住宅は一般的な戸建て住宅よりも建物の規模が大きくなる傾向にあるため、理想の間取り(設計)を実現するために最適な構造と工法を採用する必要がある。例えば木造の在来工法では実現できない間取りも、軽量鉄骨のプレハブ工法では実現できるというケースがある。当然、構造と工法が異なれば物件価格も異なる。理想とする間取りとそれを実現する構造、工法、価格などのバランスで具体的な検討を進めていく必要がある。

賃貸需要の見極めが必要となる

賃貸併用住宅の一番のメリットは賃貸部分から得られる家賃収入によってローン支払いを補填できることだ。そのためには安定的な賃貸経営を実現し、継続的に家賃収入を得ることが重要となる。賃貸需要を左右するのは駅が近いかなどの「立地面」が非常に重要だが、良い立地を追求すれば地価の高い土地を取得する必要があるため物件価格は高くなる。

「物件価格は高くても立地が良ければ家賃設定も高くできるし、入居が付きやすいので大丈夫」という考えもあるだろうが、物件価格が高くなると毎月のローン支払い額も大きくなるため入居がつかない時のリスクは大きくなる。

賃貸併用住宅は家賃収入によるローン支払いの補填ができるというメリットはあるものの、入居がつかない時のリスクはより大きなものになるので賃貸需要がしっかりある地域で購入をするべきだ。

売却の障壁が高くなる

これまで見たように、住宅ローンを活用して賃貸併用住宅を購入する場合は自宅部分と賃貸部分の比率に制限がかかるため、戸建て住宅に比べて間取りの制限がある。また、賃貸需要を高めるために好立地の物件を購入すれば物件価格は高くなる。

自宅を兼ねる物件であるため、やむを得ない引越しなどで売却を検討することもあるだろうが、間取りの制約や物件価格がネックとなり思うように売却できない可能性もある。自宅に求める間取りの自由度が狭まり、物件価格が高いことで購入時のローンを引ける人自体が限られてしまうからだ。

賃貸併用住宅の購入の際は売却の障壁が高くなることを念頭に置き、ローン期間の途中で売却するのか、完済するまで保有し続けるかを検討しておくべきだ。なお、住宅ローンは自宅として住み続けることを前提としている物件の取得を対象としているため、取得後すぐに自宅部分を賃貸に回すことができないことにも注意が必要だ。賃貸に回す際には、金融機関に対して自宅を移す理由の説明が必要にある場合がある。

信頼できる不動産会社を見つける

賃貸併用住宅では賃貸部分の管理が必要だ。入居付けや退去後の原状回復、定期清掃など戸建て住宅にはない賃貸物件特有の手間がある。コストを下げるためにオーナーが自身で管理する場合もあるが、不慣れな場合は管理や入居づけを代行してくれる不動産会社に依頼すると良いだろう。

賃貸併用住宅の具体例

住宅ローンを活用して賃貸併用住宅を購入する場合のメリットと留意点を確認した上で、土地と建築プランの例をみてみよう。

| 土地:埼玉県さいたま市 地積:188平米 地目:宅地 建蔽率:60% 容積率:200% 土地権利:所有権 |

用途地域:第一種中高層住居専用地域 都市計画:市街化区域 接道条件:南西側 公道幅員4メートル 価格:7250万円(土地2,500万円、建物3,750万円) |

このプランは2階建ての1階を賃貸部分、2階を自宅部分とするものだ。賃貸部分は1Kを4部屋としており、自宅部分は2LDKを2部屋とした。なお、自宅部分は親世帯と子世帯が住めるように2部屋に分けているが、1部屋としても良い。いずれの場合も賃貸部分と住宅部分の床面積の比率が50%:50%になっている。

さいたま市緑区中尾のエリアで18平米程度の新築1kの相場家賃は管理費込みで5万5千円程度だ。満室を想定した場合、家賃収入の合計は22万円程度となる。一方、物件価格は土地建物で7250万円だ。今回は物件価格と同額の7250万円の住宅ローンを引いたと仮定する。金利は1.3%の固定金利、融資期間35年、ボーナス返済なしとした場合、毎月の返済金額は21万5千円程度だ。したがって満室の場合、毎月のローン返済額はほぼ全額家賃収入で補填できる計算となる

もちろん、賃貸部分には費用もかかる。管理会社に支払う管理手数料は家賃の5%程度かかり、修繕のための積立や、火災保険費用もある。さらには空室リスクや退去後の清掃費用もあるため、必ずしも返済期間に渡って毎月のローン返済が家賃収入で賄えるわけではない。

一方、オーナーは住宅ローン減税の恩恵を受けることができる。今回の例では、賃貸と住宅の比率が50%:50%であるため、住宅部分の価格を物件価格の半分の3625万円と仮定する。この場合、令和3年12月までに居住を開始した場合には毎年のローン残高の1%が10年間にわたり所得税の額から控除される。

例えば年末のローン残高が3000万円の場合、控除額は30万円(3000万円×1%)だ。10年に渡ってこの計算にしたがって減税措置を受けることができる。

この住宅ローン減税措置と家賃収入によってオーナーは毎月のローン支払いを補填しつつ、ローン返済を進めれば、自宅取得にかかる費用が大幅に軽減される。これは戸建て住宅にはない大きなメリットだろう。

なお、住宅ローン減税の適用要件は主に以下だ。

①床面積の半分以上が自らの住居であること

②床面積が50平米以上であること

③借入期間が10年以上であること

検討中の物件が住宅ローンの減税要件を満たすかどうか、不動産会社やハウスメーカーに確認してもらうと良いだろう。

賃貸併用住宅の購入方法

大きなメリットがある賃貸併用住宅だが、間取り、構造、工法、賃貸需要の見極めなど一般的な不動産投資とも異なる点の考慮が必要だ。したがって、購入にあたって不安がある場合は賃貸併用住宅に知見のあるハウスメーカーや不動産会社にプラン提示、ローンアレンジも支援してもらうと良いだろう。

では、どの様にして賃貸併用住宅を購入すれば良いのだろうか。新築の場合と中古の場合で手法は大きく異なる。また、新築の場合でも土地に検討がついている場合と土地探しも含めて検討する場合でややアプローチがことなる。それぞれ見ていこう。

1.相続などで土地を所有しており、賃貸併用住宅を新築したい場合

既に土地に検討がついているのであれば、賃貸併用住宅に知見のあるハウスメーカーにその土地に建築可能な賃貸併用住宅のプランを立ててもらおう。すでに見たように賃貸併用住宅には自宅部分と賃貸部分の比率や、自宅に求める間取りを実現するための構造、工法の工夫などが求められる。賃貸併用住宅の知見と実績があることを確認した上で相談するハウスメーカーを決めると良いだろう。ハウスメーカーの選定の際には、提携先の金融機関を通じてローンアレンジまで支援してくれるかどうかも確認すべきだ。

2.新築物件を購入したいが土地が決まっていない場合

ハウスメーカーや不動産会社が公表している賃貸併用住宅の販売情報を探し公表元に相談しよう。土地と建築プランが一体となっている場合が多いが、プランにオーナーの希望を反映してもらえるかもしれない。販売情報を公表している場合は、ローンアレンジも支援してもらえる場合が多い。

3.中古で賃貸併用住宅の購入を検討する場合

物件探しは中古住宅販売サイトや投資物件サイトで行うと良い。サイトによっては賃貸併用住宅を検索時の条件に指定できるため、探しやすいはずだ。中古物件の場合、大幅な間取りの変更は難しいため、自宅部分が自分の住宅になるという観点で検討することが重要だ。また、賃貸部分の賃貸需要の実績を確認すべきだ。仲介の不動産会社に問い合わせ入居実績の資料(レントロール)を確認すると良いだろう。

また中古物件の場合、新築に比べて賃貸需要が落ちることもありローンを引きにくいこともある。不動産会社が提携先の金融機関を通じてローンアレンジしてくれるかが購入の可否を分けるため、不動産会社の見極めが必要だ。オーナー自身に付き合いのある金融機関がある場合は、賃貸併用住宅に関するローンを出しているか確認しておこう。

まとめ

好条件の金利と家賃収入によって自宅取得にかかる費用を抑えられる賃貸併用住宅は、毎月の住宅関連支出を抑えたい人に適した選択肢と言える。間取りの制限や売却時の需要などの留意点はあるが、自宅取得にかかる費用を抑えることができるという大きなメリットを享受できる。土地所有の有無、新築、中古で取得までのアプローチは異なるので、状況に合わせて検討すべきだ。不動産投資ユニバーシティでは、投資用物件の購入に関する実践的な知識を「無料メール講座」で配信している。1日1通メールを読むだけで知識が身につくため、ぜひ登録して欲しい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!