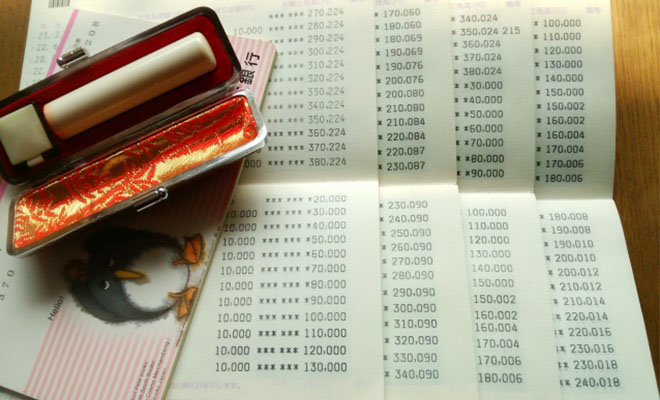

アパート経営で特定の銀行をメインバンクにするべきか・しないべきか

「メインバンクを作り、その銀行を中心に融資戦略を立てるべきだ!」

書籍などではこのようなことが、良く書かれている。

確かに私も新しい金融機関に行くと必ず「当行に口座はお持ちですか?」と聞かれる。

ただし、これは挨拶のようなものなので、勘違いしてはいけない。

口座を持っている顧客が来店した場合に、システムに繋いでどんな属性でどれだけの資産を預けているのかを瞬時に把握するための質問だ。

銀行員にとっては、初めて会う人への社交辞令のようなものだと言える。

メインバンクを作ることに意味はあるのか

結論から言うと、メインバンクとして自分が扱っているからといって、融資が引き出しやすくなるわけではない。

そもそも、メインバンクというのは曖昧な概念だ。

自分でこの銀行がメインバンクだと指定する制度は存在しない。

会社員であれば、給与振り込みや口座引き落としなどに使っていればメインバンクと言えるかもしれない。

しかし、自分がメインバンクだと思っていても、銀行側がどう思っているかはわからないのだ。それがわかっていたとしても、優遇してくれるわけではないだろう。

投資の初期段階では、金融機関との関係は広く浅く付き合うというのを基本的な姿勢にしよう。

出来るだけ多くの金融機関と付き合う準備をして、物件が出たら必ず複数行に融資のオファーを出した方が上手くいく場合が多いから。

融資には稟議があり、担当者が書く稟議書が融資を引き出すための唯一の書類になる。

取引がない段階で、どれだけ自分がその銀行をメインバンクとして大事に考えているかはあまり重要ではない。あくまでも返済計画や物件の評価価値など、いわゆる事業内容を銀行側は見るのだ。

メインバンク化して融資を受けやすくするという手法では、以下のようなことを行うことを推奨している。

・口座の作成

・給与振り込み

・公共料金の引き落とし

・クレジットカードの作成

・定期預金の作成

これらのことをやったとしても、メインバンク化したその銀行の基準に合う物件を持ち込まない限り、融資金額が伸びることはないだろう。

確かに有利か不利かというと有利に働く可能性もなくはない。しかしそれは70点の案件が71点になるぐらいの加点だろう。

良い物件を持ち込むことが一番の金融機関対策になる

融資の可否は、持ち込む物件と本人の属性でほとんどが決まる。

熱意や人間性も重要かもしれないが、一回目の取引でそこまでは判断できない場合が多いだろう。

あとは担当の行員が書く稟議書次第だ。

むしろ、不動産関連の融資に理解のある、良い担当者を探す方が融資対策としては重要だ。

給与の振り込みや定期預金の作成は、それほど効果はないのだ。

このような枝葉の対策が、本来の審査に影響する割合は低い。ある意味、日本の金融機関はまともなのだ。

いちいち口座開設やクレジットカード作成を各金融機関を相手に行うことは、手間がかかり過ぎる割にリターンが少ない。

確かに、銀行員にはクレジットカード作成数などの、個人ノルマが課せられている場合がある。定期預金も同様に支店でノルマは存在する。

私が融資をすでに受けている銀行からも、保険やクレジットカードを作成しないかという提案が頻繁に電話が掛かって来る。

これらの依頼をOKしたところで、経験上融資条件が緩くなるわけではない。特に定期預金などは自己資金の柔軟な利用に差し支える可能性もあるので、あまり受けないことにしている。

ちなみに、こういった具合に融資と抱き合わせ的に定期預金などを金融機関から依頼するのは、金融商品取引法違反だ。

どこまでが抱き合わせになるのかはグレーだが、融資条件の中に「定期預金を100万円作ること」などが明確に依頼として来た場合や、融資審査との関連性を匂わすような発言はアウトだと言える。

一部の地銀では、カードの利用分に応じて金利相当額が安くなるクレジットカードを発行している。そのクレジットカードを利用すること自体にメリットがあると感じるならば保有してもいいかもしれない。

ただし、これが信金になると若干話は変わる。

多くの信金は、都銀や地銀よりも全体の融資金額自体が少ない場合が多いが、人間関係を重視する傾向が強い。

不動産物件への融資自体に慣れていないケースも多く、物件価格=融資金額のような評価方法をする場合もある。

このような信金と付き合いたい場合は、あくまで担当者と仲良くなるなど明確な目的がある場合に限り、色々と協力をするのも一つの手だ。

ただしあくまで一つの手段というだけなので、メインの戦略とするかどうか別だ。

付き合う金融機関を多くしておいた方が、不動産投資をする上での選択肢は格段に増えるだろう。

このサイトの無料メール講座では融資の受け方について詳細に解説している。

不動産投資で成功することを本気で目指しているのであれば、ぜひ登録してみて欲しい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!