レントロールで家賃にばらつきがある物件は将来家賃に注意が必要

不動産業者に投資用不動産の資料を請求する際は、レントロールも同時に請求するべきだ。

「レントロール」とは、物件の現在の賃貸状況を示す一覧表である。

そこに記載された現況家賃を元に満室想定家賃、満室想定利回りも計算されている。

レントロールは将来の収益を予測する為に非常に有用なものであるのだが、それは現況家賃状況と現況利回りで現状を把握した上で満室時想定家賃と満室想定利回りを自分で正しく計算し直せるからだ。

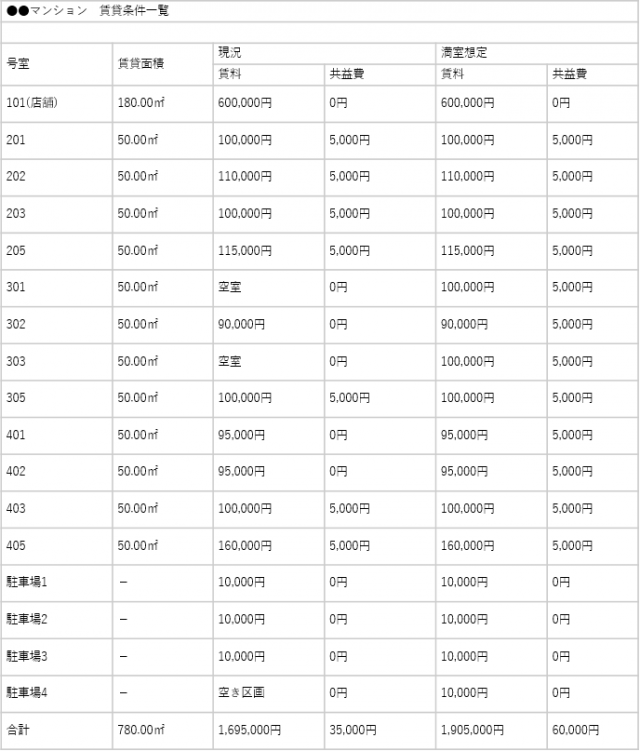

以下の一覧表がレントロールのサンプルだ。

将来的に家賃収入に大きく影響する恐れがあるので、特に家賃のばらつきについて注目して見てほしい。

尚、サンプルでは単純化のために敷金などの一時金の記載については省略してある。

【レントロールサンプル】

レントロールから推測できることとは

サンプルのうち、太枠で示した302号室と405号室の現況賃料を比較していただきたい。

同じ賃貸面積なのに、302号室の賃料が90,000円、405号室の賃料が160,000円となっている。

他の区画の家賃は90,000円から115,000円の範囲となっているが、405号室の家賃だけ飛び抜けて高い。

この家賃のばらつきの理由は何なのか。

貸主(現在の所有者・売主)と入居者の間に何らかの特殊な事情がある場合もあるだろう。

が、そうでないなら405号室の入居者は恐らく新築時から入居者だ。

対して302号室は比較的最近入居者が入った部屋ではないかと推測ができる。

一般的に投資用不動産である賃貸物件の家賃は新築時が一番高く、その後は建物の築年数が増加するとともに低下していく。

よって新しい入居者の賃料は新築時に比べて低くなる傾向がある。

一方、一度契約した賃料は一度に大きくは下げにくい。

よって建物が新しい時点や新築時に契約した入居者の賃料は一般的に高い傾向があるのだ。

そのため、サンプルの例で405号室の入居者が新築時から入居しているのであれば、新築時には新築プレミアムのついた家賃設定をしたため高い賃料を取れていたのであろう。

が、その後他の部屋は入居者が入れ替わったため中古マンションとしての家賃設定になり、大きく家賃が下がったのではないかとの推測もできる。

新築時の入居者のままで家賃設定が続いている部屋と、入居者入れ替わりの時点で中古マンションの家賃設定に下げられた部屋の混在、これが同じ物件内で家賃にばらつきがある原因になるのだ。

もちろん実際にはその投資用不動産の現地調査をした上で推測の裏付けを取る必要がある。

が、現在の405号室の入居者が退去して新しく入居者を募集する場合や現在空室の部屋に入居者を入れる場合は、一番低い90,000円程度の家賃しか取れない可能性がある。

その他にも将来的に405号室の入居者からいくらかの賃料減額請求を受けるリスクもあるかもしれない。

満室想定家賃の欄に405号室の賃料は160,000円と記載されているが、不動産業者が想定家賃相場を誤っている場合や先読みが楽観的な場合もある。

投資用不動産の満室想定家賃は周辺相場の影響などは受けるものの、基本的には不動産業者の裁量で設定して提示できるものなので、こういった検証は自分でしておくことが重要なのだ。

そしてなぜ家賃にばらつきがある物件は将来家賃に注意が必要なのか、前述のレントロールサンプルを検証して確かめていこう。

入居者入れ替えの際の将来家賃を推定してみよう

このレントロールサンプルの投資用不動産を購入したとする。

その後数年が経つと、当然ある程度は入居者の入れ替えが発生するだろう。

その際に仮に現在の入居者の全てが入れ替わったとする。

すると入居者の家賃は全て「中古物件」としての家賃設定になる。

そのため一部屋当たり受け取れる家賃収入はレントロール中で最低賃料である302号室の90,000円程度となる。

また、現在は共益費として大部分の部屋で月5,000円を徴収できているが、302号室を含む一部の部屋では徴収できていない。

これは共益費を徴収しないことで実質的に入居者の家賃負担を切り下げて入居者を募集する必要が出てきているためと推測できる。

そのため、入居者の入れ替えによって家賃・共益費にばらつきが生じ、徴収可能な総額が下がってしまった場合の利回りも計算してキャッシュフローがプラスになるかを検証する必要がある。

このばらつきのある将来家賃の検証を怠って不動産業者の提示する満室想定利回りを鵜呑みにしてしまうとどうなるか。

数年後にその物件ではキャッシュフローがマイナスになってしまう危険性があるだろう。

レントロールから将来の収益を予測してみよう

サンプルの投資用不動産の収益予測は以下のように考える。

1階店舗と駐車場の賃料は据え置き、201号室以下全ての住戸の賃料が月90,000円、共益費が徴収できなくなったと仮定しよう。

すると満室想定年額賃料は20,520,000円と、不動産業者の提示する23,580,000円から約13%も下がってしまう。

この場合の満室想定利回りは8.7%となるので、レントロール上の満室想定利回り10%と1.3%ものが出てしまうのだ。

この差は、物件を購入後数年以内に顕在化すると考えた方が良いだろう。

このように、購入を検討している投資用不動産のキャッシュフローが、最安値の家賃で全部屋分を引き直してプラスになるかの検証はしておくべきである。

まとめ

サンプルのレントロールからの将来家賃の推測で、現状家賃にばらつきがあると将来の満室想定利回りに大きな差がついてしまうということが検証出来た。

これが家賃にばらつきがある物件の将来家賃に注意が必要な理由だ。

入手したレントロールでの家賃のばらつきに注意を払い、将来家賃を推測してキャッシュフローを検証した上で物件購入を検討すると良いだろう。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!