買付申込書作成時の融資特約・手付金・キャンセルの方法

物件情報の検討や現地調査を行い条件の合う収益物件を見つけたら、売主や仲介業者にその物件を購入する意思表示を行う。

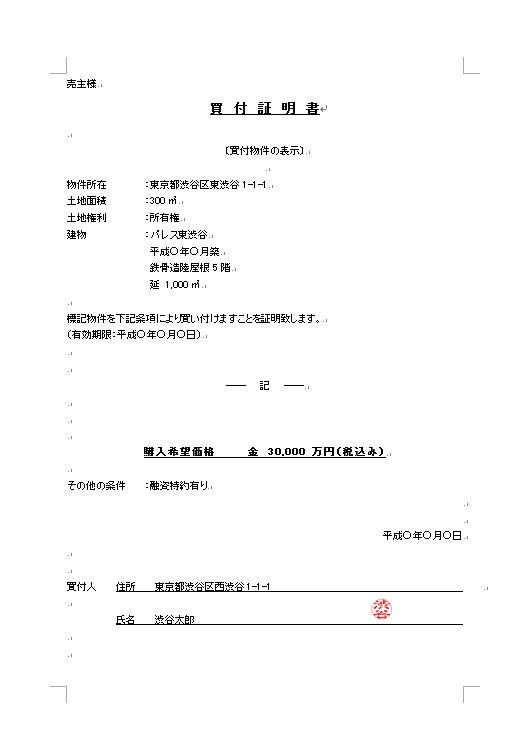

「買付証明書」(かいつけもうしこみしょ)とは、その際に物件購入の意思表示のため提出する書面であり、単に「買付」と略されることもある。

買付証明書の記載内容・効力とは

買付証明書には下記の買付証明書サンプルのとおり、購入金額、手付金、支払方法、氏名、契約希望日、買付証明書の有効期間などを記入して提出する。

売主が条件を了承すれば仲介業者を通じて売主の承諾意思が届き、具体的な交渉に入る。

買付証明書サンプル請求フォーム(Microsoft WORD)

※フォームに入力後、すぐに次の画面でダウンロード可能です。

同じ物件に複数の買付証明書が競合した場合の優先順位は建前は先着順になることもあるが、融資特約を付けることもでき、その場合は買い希望者が確実に融資を受けられるかはわからないため、売主から見ると確実に購入してくれるかわからないことになる。

それゆえ、昨今は先着順ではなく融資の付いた順(仮審査が通った順)になることが多い。

購入金額の他ローン特約の有無、融資実行の可能性、提出者の属性など信用力なども勘案して実際に交渉できる買い希望者が選ばれることになるのだ。

そのため、買付証明書を提出した後売主から中々返事がない場合は、より高い金額を提示したり信用力の高い他の買い希望者がいる、または売主がそういう買い希望者が買付証明書を提出するのを待っている状態である、などと推定できる。

購入金額を決める際の注意点

購入金額は物件概要書に記載されている物件価格を参考にして記入する場合が多いので、物件概要書に記載されている価格に納得できるのであれば買付証明書にも同額を記載すれば良いだろう。

値引き交渉をして物件概要書記載金額より安い値段で購入したい場合は「指値」、つまりこの値段なら買うという希望価格を記入することになる。

ただし、指値と売主の希望額との開差が大きい場合は買付証明書を受け取ってすらもらえないこともある。

指値を記入する際は周辺の物件相場を良く調べたり、仲介業者に相談したりして慎重に記入しよう。

なお、物件概要書記載金額より高い指値を入れることを「買い上がり」と言う。

これはどうしてもその物件を購入したい場合に入れる指値のことであり、買付証明書の提出が他の買い希望者より後でも交渉権を得られるケースもある。

自分の投資目的や基準と照らし合わせてやや高値で購入しても良いという判断ができるのであれば、買い上がりを活用する方法もある。

手付金はいくらにするべきか

手付金とは売買契約成立時に買主から売主に支払うお金のことを指し、物件代金支払い時に購入価格に充当される。

買付証明書には物件価格の3%から10%程度の金額を手付金として記入することが多いが、法律では建築中の物件は物件価格の5%まで、建築中以外の物件は物件価格の10%までとされている。

また、手付金が1,000万円を超えると仲介業者が保全措置を講じなければならないと定められているため、あえてこれ以下の金額にすることもある。

実際の取引においては、買付申込書に記載した手付金とと契約時の手付金の金額が変わることも多い。

手付金は、契約の成立を証明するための証拠という趣旨の「証約手付」としての役割のほか、契約不履行があったときにそれが買主側の責任の場合は手付金を放棄し、売主側の責任の場合は手付金を倍返しして契約解除できる「解約手付」などの役割を担うためのお金となっている。

不動産売買の際は手付金については、解約手付の性格を有すると定める契約を行うことが多い。

例えば1,000万円の物件について、物件価格の5%である50万円を手付金として支払った場合、他に1,300万円で買い希望を出した人が後から現れた場合、手付金の倍額である100万円を支払って契約を解約すると、『他人の買い希望価格1,300万円-(当初希望価格1,000万円+売主の手付倍返し額100万円)=200万円』となり、売主は手付倍返しをして解約した方が200万円得するという結果になる。

売主に解約されたくない物件の場合は、手付金を通常より多めに支払っておくことでこのように売主が契約を解除するリスクを軽減できるのだ。

買主は手付金を放棄すれば契約解除できるので、売主側から見ても買主の支払った手付金が少なければ契約解除されるのではないかという危惧が残る。

安易に多額の手付金を支払っても万一の際に返還してもらえないリスクも認識しておかなければいけないが、一般的には手付金を多めに提示すれば売主を安心させることができるとともに売主側からの契約解除リスクも少なくできるだろう。

融資特約について

融資特約とは、買主が金融機関に物件購入のため融資を申し込んだものの、審査が通らず融資が下りなかった場合には契約を撤回できるという特約である。

融資が付かなかったら契約を無条件でキャンセル出来るのだ。

物件の購入代金を融資によって調達する予定であれば買付証明書には「融資特約あり」と記載する。

売主にとっては融資特約を認めないと買い希望者の数を減らしてしまう一方、買主に融資が下りるまで売買が成立するかわからないというリスクを有する特約だ。

融資が下りなかった場合はまた一から他の買い希望者と契約交渉をする必要があり、契約成立までの期間が長期化する要因になる。

そのため、購入希望価格などが同様の条件で複数の買付証明書が競合した場合、融資特約なしの方が売主から見て優先順位は高くなる。

そのため業者が良くする方法として、事前に金融機関から融資内定をもらっておいて融資特約なしで買付証明書を提出して優先順位を上げるという方法もある。

ただし、この方法を使う場合は手付金を支払った後に実際の融資が下りなかった場合は手付金を放棄する必要が出てきてしまうというリスクがあることは覚えておこう。

買付申込のキャンセルは可能なのか?

買付証明書は購入希望の意思表示であり法的拘束力を持つものではないため、実際に物件を購入しなくても構わない。

契約書を取り交わしてしまうとこうはいかないが、印鑑は押印してあるものの買付申込書は正式な合意書類ではないからだ。

ただし安易に買付証明書を取り下げたりすると仲介業者の信用を失い、その後の対応に支障が出てくることになりかねない。

買付証明書に法的拘束力がないとはいえ、誠実な商行為の原則に基づく書面と考えるべきで、安易に提出したり取り下げたりすることは避けるべきだと言える。

ただし、現実問題としてどうしても一旦提示した買付申込書を撤回したい場面もあると思う。

聞いていなかった内容が契約直前にいくつも出て来たリ、意図的に悪い情報を仲介会社に隠されていたなどの場合だ。

こういう時は遠慮せずに買付申込書を破棄してかまわないと思う。

不動産は高い買い物なので、自分自身が納得できるものを買った方が良いからだ。

買付証明書のサンプルは以下のフォームから請求可能です。

買付証明書サンプル請求フォーム(Microsoft WORD)

※フォームに入力後、すぐに次の画面でダウンロード可能です。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!