REITの利回りは4%が目安!現物不動産なら10%超も狙える

REIT投資を行うにあたって気になるのが「どれくらい儲かるのか」という利回り感だ。REITは不動産のみをとり扱う投資信託の一種で、家賃収入が分配金として出資者に支払われる。通常の株取引や投資信託よりも利回りが高くなる場合があり、手堅い投資だといわれている。

今回は、投資の目安になるREITの平均利回り、現物不動産投資との違いや狙える利益の差、メリットやデメリットなどを紹介していく。

目次

REITの利回り平均は4%が目安!REITの仕組みと3の投資対象

株や国債などの投資商品に比べて利回りが高いとされる「REIT」。一口に REITといっても投資対象別に3種類にわけられる。ここでは、REITの平均利回りがどれくらいなのか、なぜ利回りが高いのかを仕組みにそってみていこう。

REITの利回り平均と利回りが高い理由

REITの利回りといえば、「分配金利回り」のことを意味する。分配金利回りは、REIT投資をするうえで重要な指標となり、次の計算式で算出することができる。

現在、REITの利回り平均は約4%だ。

(2019年3月15日時点「参照:JAPAN-REIT.COM」)

REITの利回りが通常の株や投資信託などに比べて高い理由は、REITを運用する不動産投資信託会社(投資法人)の法人税の仕組みにある。

REITでは、不動産投資信託会社が得た利益の90%以上を投資家に分配すれば、不動産投資信託会社が支払う法人税が免除になる制度が存在する。その制度を活用するため、利益の多くが投資家に分配され、通常の株や投資信託よりも利回りが高くなる傾向にあるのだ。

REITの仕組み

そもそも、REIT(リート)とは、「Real Estate Investment Trust」の略で、海外不動産のREITと区別するため、日本版のREITは「J-REIT」とよばれている。

REITの仕組みは、まず不動産投資信託会社が発行する「投資証券」を投資家が購入する。不動産投資信託会社は投資家から集めた資金をもとに不動産への投資・運用を行い、得られた賃料収入や売却益を投資家に分配するという仕組みだ。

REITの3種類の投資対象

REITには、3種類の投資対象が存在し、それぞれ投資戦略が異なる。REIT投資に失敗しないためにも、それぞれの特徴を知り、自分にあった投資対象を選ぼう。

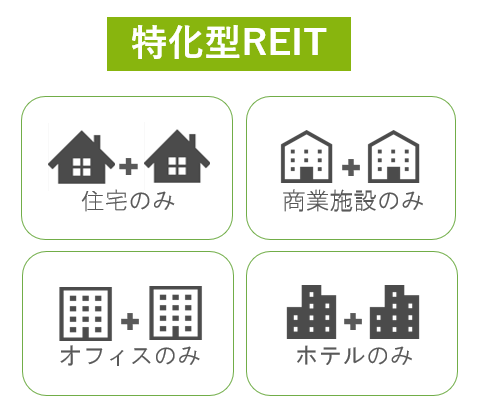

特化型REIT

REITの投資対象の種類1つめは「特化型REIT」だ。

特化型REITとは、不動産の用途を1種類にしぼって投資するREITのことである。

たとえば、不動産投資信託会社がリゾートホテル、物流施設、商業施設、住居などがある。商業施設やホテル特化型のREITは景気の影響をうけやすく、景気がよければ分配金や投資口価格が上昇するが、景気が悪くなれば空室率が増え分配金が減少、投資口価格も下落する。

つぎに紹介する複数用途型のREITに比べて分散投資効果が低いが、市況によっては高いリターンを狙えるという特徴がある。

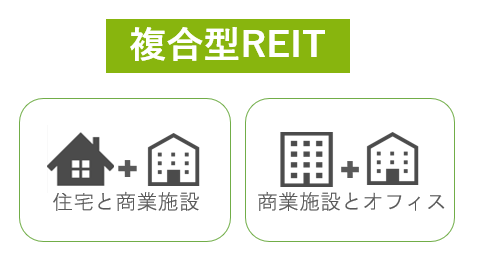

複合型REIT

REITの種類2つめは、「複合型REIT」だ。

複合型REITは、特化型REITと違い、不動産の用途を限定せずに「オフィス+住居」など2種類の用途の物件に投資するREITのことである。商業施設やホテルなど景気動向の影響を受けやすい用途の不動産と、住居などの景気感応度の低い用途の不動産を組み合わせることで収益の安定化と分散投資をはかっている。

特化型REITに比べると収益性は低くなりやすいものの、つぎに紹介する総合型REITよりは収益性がでやすく、分散投資が可能のため安定性があるのが特徴だ。

総合型REIT

3つめは「総合型REIT」だ。

不動産の用途のくくりなく、かつ2種類以上の用途の不動産に投資するREITのことである。

単一用途特化型に比べると収益性は劣るものの、オフィスビルが好調の時はオフィスビルの組み入れ比率を上げるなど状況に応じて収益性のバランスが取りやすく、分散投資効果が大いに見込めるのが特徴だ。

利回りが高いのはどっち?「REIT vs 現物不動産投資」計算シミュレーション

REITの仕組みや利回り平均を紹介してきた。ここで、勘の良い人は「あいだに不動産投資信託会社をはさまず、現物の不動産に直接投資すればもっと利益が得られるのでは?」と考えるだろう。不動産投資信託会社をはさまない投資とは、つまり不動産投資のことである。

ここでは、500万円の資金を元手にREITと不動産投資を行った場合、それぞれどれくらい利益がでるのか収益シミュレーションをしてみよう。

REITを500万円分購入した場合のシミュレーション

まずは、REITに約500万円分投資した場合のシミュレーションだ。利回りは平均値の4%を目安に次の3つの不動産投資信託会社に投資したケースを想定してみた。

(参照元:「JAPAN-REIT.COM」3/15現在)

■リテールファンド投資法人

211,300円/口×10口2,113,000円

分配金利回り:4%

前期1口分配金:4,430円×10口=88,600円

後期1口分配金:4,430円×10口=88,600円

予想分配金:88,600円+88,600円=177,200円

■いちごホテルリート投資法人

132,700円/口×20口=2,654,000円

分配金利回り:4.76%

前期1口分配金:5,487円×20口=109,740円

後期1口分配金:3,174円×20口=63,480円

予想分配金:109,740円+63,480円=173,220円

■積水ハウス・リート投資法人

81,800円/口×3口=245,400円

分配金利回り:3.81%

前期1口分配金:1,554円×3口=4,662円

後期1口分配金:1,547円×3口=4,641円

予想分配金:4,662円+4,641円=9,303円

合計投資金額=2,113,000円+2,654,000円+245,400円=5,012,400円

合計予想分配金=177,200円+173,220円+9,303円=359,723円

利回り平均4.19%のREITを約500万円分購入すると、約35.9万円の分配金が得られる想定となった。ただし、これは想定どおりの利回りだった場合の数字だ。REITは想定利回りより上昇することもあれば、下落する可能性もある。シミュレーションはかなり不安定で、予想分配金どおりの収益が見込めるかは不動産投資信託会社の運用次第になる。

500万円を元手に現物不動産投資をした場合のシミュレーション

つぎに、500万円を元手に現物不動産に投資をした場合のシミュレーションだ。

不動産投資では、基本的に銀行から融資を受けて物件を購入する。元手が500万円でも、レバレッジをかけ数十倍の価値の不動産を運用することができるのが大きな特徴だ。

物件価格3,550万円、利回り6.82%の横浜市南区の物件で金利2%、融資期間35年フルローンの場合、つぎのような収支になる。

(表面利回りが6.82%とREITよりも高いと思うかもしれないが、REITの投資信託会社が購入している物件の利回りは6~10%程度だ。投資信託会社をとおさずに自分で不動産投資を行うと、この程度が平均利回りになるのである)

| 物件価格 | 3,550万円 |

| 想定家賃収入 | 242.4万円/年 |

| ローン返済額 | 141万円/年 |

| 管理費 | 7.9万円/年 |

| 修繕積立金 | 7.3万円/年 |

| 固定資産税 | 17万円/年 |

| その他経費 | 20万円/年 |

年間収支=想定家賃収入-支出合計=242.4万円-193.2万円=49.2万円

500万円を元手に、銀行から3,550万円の融資をひいて一般的な利回りの物件を購入した場合、年間で49.2万円のプラスになる想定だ。

不動産投資による家賃収入は、景気に左右されることなく毎月一定して入ってくるため、安定的な収益が見込める。物件の運営を自分でできるからこそ、収益をコントロールできる一方で、空室がでないよう満室運営を目指す労力も必要になる。

[関連記事] 不動産投資の利回り平均相場は?騙されず真の利益を見極める方法REITと不動産投資の違いって?メリット・デメリットを比較!

REITと不動産投資の収益シミュレーションでは、不動産投資のほうが大きな利益を見込める結果となった。その理由は、不動産投資が融資というレバレッジを効かせられること、投資信託会社をはさまないことで人件費である運用コストを下げられることなどにある。しかし、裏を返せば不動産投資はそれだけ人の手による運用が必要ということだ。

ここでは、REITと不動産投資のメリット・デメリットをさらにくわしくみてみよう。

REITと現物不動産投資はなにが違う?

REIT投資と不動産投資の違いは次の表のとおりだ。

| REIT | 不動産投資 | |

|---|---|---|

| 投資先 | 投資証券 | 現物不動産 |

| 投資対象 | ビル・オフィスなどの大規模物件 | アパート・マンションなどの居住用物件 |

| 必要資金 | 数万円から | 100万円以上から |

| 景気感応度 | 左右されやすい | 左右されにくい |

| レバレッジ | 自己資金の約3倍まで信用取引が可能 | 銀行融資により10倍以上のレバレッジがかけられる |

| 平均利回り | 4% (J-REIT市場の平均:2019年2月現在) | 5~6% (東京23区平均) |

| 運用者 | 信託会社 | 投資家 |

| 購入先 | 証券会社 | 不動産会社 |

| 収益性 | 低い | 高い |

| 運用の手間 | 少ない | 多い |

REITが投資信託会社に投資をして、その会社が不動産を購入・運用した利益を分配金として受けとる投資方法なのに対し、不動産投資は投資家が直接不動産を購入・運用して利益を得る。

また、REITで投資対象になるのは商業施設やオフィスビルなど大規模物件がメインだが、不動産投資ではアパートやマンションなど居住用の物件が対象になる。

REITと不動産投資のメリット・デメリット比較

REITと不動産投資の違いがわかったら、次はメリット・デメリットをみていこう。

| REIT | |

|---|---|

| メリット | デメリット |

|

|

| 不動産投資 | |

| メリット | デメリット |

|

|

REITのメリット

REITの最大のメリットは、銘柄によって「少額(数万円)から投資が可能」という点だ。通常の投資信託と同じように、証券会社をとおして投資証券の購入ができるため、手軽に投資を始められる。また、購入する不動産の選定や運営は、投資先の信託会社に任せるため、不動産投資やマンション経営の知識は必要ない。

また、投資信託会社は、投資家から集めた資金で不動産を複数購入するため、自動的にリスク分散がされる。急に現金が必要になったり、投資をやめたくなったりした時に、投資証券を売却しスムーズに現金化できるのもメリットだろう。

REITのデメリット・リスク

REITのデメリットは、不動産市場や景気変動が収支に影響しやすいということだ。また、通常の株や投資信託と同様に、投資信託会社の倒産・上場廃止リスクがあり安定性に欠け、収益の予測が立てられない。

不動産投資と比較すると平均利回りが低く、投資対象の物件を自分で選定できないため、購入から運用まで投資信託会社に任せきりになってしまう。自分で運用できないということは、手間がかからない反面、収支をコントロールできないというデメリットでもある。

不動産投資のメリット

不動産投資のメリットは、なんといっても高い収益性が見込める点だ。購入する物件にもよるが、投資信託会社があいだに入っていない分、高利回りを狙いやすい。景気が悪いからといって引っ越しをする人はほぼいないため、収支が市場変動の影響を受けにくく、安定的な家賃収入をメインにした運営が可能だ。

また、購入した物件と土地は現物資産になる。数百万円を元手に銀行から融資をひいて、数千万から数億円の物件を購入することができ、大きなレバレッジがかけられるというのも不動産投資の大きなメリットだ。

不動産投資のデメリット・リスク

不動産投資のデメリットは、購入から運用まですべてを自分で行うため、労力と知識が必要になるということだ。不動産投資をするなら勉強は必須である。勉強せずに不動産投資に取り組むと、悪徳不動産会社に目をつけられ、利益のでない売れ残り物件を買わされることもある。不動産投資のメリットとしてあげた「市況や景気に左右されない」という点は、裏を返せば失敗物件を購入してしまった場合、まぐれで持ち直すのは不可能ということだ。

また、融資を受けてローンを組み高額な物件を購入するため、投資マインドをもっていない人には心理的負担となる可能性もあるだろう。急に現金が必要となった場合、すぐに物件を売ることはできないため、現金化に時間がかかるというのもデメリットといえる。

REITと不動産投資、どちらも投資スタイルが大きく異なり一長一短がある。「利益をメインにする投資手法」か「手間をかけない投資手法」にするかによって自分に合った投資を選択するといいだろう。

[関連記事] 不動産投資の7つのメリットと必ず知っておきたいデメリット・リスクREITと不動産投資を比較して自分に合った投資をしよう

少ない金額から不動産に投資することができる「REIT」。不動産投資に比べて利回りは低くなりがちだが、手軽に投資を始めたい人にとっては魅力的だろう。一方、手間や労力が多少かかっても利回りや利益を重視したい人にとってはREITより不動産投資がおすすめだ。

不動産投資ユニバーシティでは、“失敗しない不動産投資”をメインテーマに1日1通「無料メール講座」を配信している。初心者が陥りやすい失敗や、収益性の高い物件を見極める方法を紹介しているので、不動産投資に興味がある人はぜひ登録してみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!