ワンルームマンション投資は得か損か?危険な5つのリスク

不動産投資の手法の一つである「ワンルームマンション投資」。規模が小さく気軽に始められることから、初心者に人気の投資方法だ。

しかし、ワンルームマンションへの投資はやめたほうがいいという話を聞いたことはないだろうか?結論からいうとこの話は正しく、投資として失敗するケースがほとんどであり、何か特別な理由がない限り買わないほうがよい。ワンルームマンション投資がどのようなものなのか、リスクや失敗する理由をくわしく紹介する。

目次

ワンルームマンション投資とは?なぜ危険なの?

ワンルームマンション投資は規模が小さく、ほかの不動産と比べて手軽で安心に思うかもしれない。しかし、実際に購入し運用してみると利益があがらないケースがほとんどで失敗してしまう人が多い。ワンルームマンション投資はなぜ危険なのだろうか。

ワンルームマンション投資は得か損か?成功する可能性はある?

そもそも、ワンルームマンション投資とはどのようなものなのか説明しよう。

ワンルームマンション投資とは、名前のとおりマンションのワンルーム(一部屋)を購入し、第三者に貸し出し家賃収入を得る不動産投資手法の1つだ。

数千万〜数億円の資金が必要になるアパート1棟投資やマンション1棟投資、戸建て投資などと比べて少ない金額で気軽に不動産投資を始められるため、サラリーマンや不動産投資初心者にも人気である。しかし、始めやすいからと安易に手を出すと痛い目にあう。

投資用ワンルームマンションを建築するデベロッパーの多くは、東京や大阪などの大都市の一等地に単身用のマンションを建てる。そして、自社の販売部隊やワンルームのみを専業に売っているほかの販売会社に営業を委託する。

ワンルームマンションの営業マンは、不動産業界の営業マンの中では特異な存在で、基本的に新築のワンルームしか売らない。投資用ワンルームマンションは収益性が明らかに劣っているため、ほかの不動産投資用物件と売り方が大きく異なる。電話営業などでアプローチするのは不動産投資になじみがない層がメインだ。

物件成約時にデベロッパーから営業マンにコミッション(販売手数料)が支払われ、その分が物件価格に上乗せされているため、ワンルームマンションの利回りは4%台ということもめずらしくない。物件価格の3~4割くらいはマンションを建築するデベロッパーや営業を行う販売会社の利益になっているのだ。

このような物件を金利2%でノンバンクからお金を借りて買ってもキャッシュフローはでないため、多少勉強している不動産投資家からは相手にされない。

そのため、不動産投資の知識がない初心者を電話営業で探して販売しているのである。

詐欺の危険も!ワンルームマンション投資で失敗する理由

ワンルームマンション投資は、規模が小さく失敗するリスクが少なくて安心だと思っている人はワンルームマンション投資で失敗する。「規模が小さい=リスクを抑えている」というわけではない。

無知な初心者をターゲットに、不動産会社が利益のでない物件を勧めている可能性が大いにあり得る。そして知識がないためそれを見抜けず、すすめられるがままワンルームマンションを購入してしまうため失敗するのだ。

[関連記事] アパート経営で失敗する人の特徴7つと回避法ワンルームマンション投資に潜む5つのリスク

ワンルームマンション投資が危険だということはわかってもらえただろうか。では、具体的にはどんなリスクがあるのか。ここでは、ワンルームマンション投資に潜む5つのリスクを紹介していく。

リスク1:低利回り

ワンルームマンション投資1つ目のリスクは利回りの低さだ。ワンルームマンションの投資用物件資料をみていると、どれも通常の物件よりも利回りが低い。先に説明したとおり、業者が利益を上乗せしているため自然と利回りが低くなる。そのため利益がでず、失敗しやすいのだ。

リスク2:物件を買い進められない

ワンルームマンション投資の2つ目のリスクは、物件を買い進められないということだ。不動産投資で十分な利益を得るためには、物件を複数所有している必要がある。物件の規模にもよるが、マンション1棟を購入して得られるキャッシュ-フロ-が年間100万円程度だとすると、月50万円の家賃収入を得るには6棟ほど購入しなければならない計算になる。

次々と物件を買い進めるためには、金融機関から融資を受けることが必要だ。しかし、利益のでないワンルームマンションなど赤字物件を所有している人には、次の融資がおりないことがほとんどである。所有するワンルームマンションがネックとなり、物件を買い進められなくなるのだ。

リスク3:リスク分散ができない

ワンルームマンション投資のリスク3つ目は、リスク分散ができないことだ。たとえば、マンションやアパートの1棟物件をまるごと購入した場合、数十室あるうちの1室が空室になったとしてもほかの部屋から家賃収入が得られる。しかし、ワンルームマンションの場合、その部屋が空室になると次の入居が決まるまで収入はゼロどころかマイナスになる。

ワンルームマンション投資は、リスク分散ができない安定性のない投資なのだ。

リスク4:物件を売却できない

ワンルームマンション投資4つ目のリスクは、物件を売却できないということだ。投資用のワンルームマンションは、不動産業者から購入する際に相場より高く買っていることが多い。そのため、いざ売却しようと思った時、たとえ相場通りで売れても収支がマイナスになってしまうのだ。結果、売却したくても持ち続けるしかなく、いつまでも売れないまま物件の価値が下がっていく。

リスク5:資産性が低い

ワンルームマンション投資5つ目のリスクは、資産性が低いということだ。不動産の価値は、土地と建物それぞれに評価がつく。1棟マンションを購入した場合には、物件が建っている土地すべてが資産になる。たとえ建物が劣化しても土地そのものの評価額は大きく変わらないため長期的な資産保有に適しているのだ。

しかし、投資用ワンルームマンションの場合は、保有できる土地は建物が建つ土地のほんの一部だ。不動産を購入しても所有できる土地がとても少ないため、資産性は低くなる。

ワンルームマンション投資をするなら新築と中古どちらがいい?

ワンルームマンション投資にリスクがあるとわかっても、いまいちピンときていない人や諦めきれない人もいるだろう。ここでは、もしワンルームマンションを買うとしたら、新築と中古どちらがいいのか、実際の収益計算とともに紹介する。

新築ワンルームマンション vs 中古ワンルームマンション

基本的にワンルームマンション投資はおすすめできないが、もしワンルームマンション投資をするなら中古のほうが収益を得られる可能性は高くなる。新築、中古の特徴をそれぞれ紹介していこう。

新築ワンルームマンション投資

投資用の新築ワンルームマンションは、率直にいうとメリットが少なくデメリットが多い。

新築ワンルームマンション投資のメリット

新築ワンルームマンションは、1棟マンションやアパートに比べて購入金額も低く、普通の会社員でも融資がでやすいため魅力的だ。また、1棟ものでは購入できないようないい立地に自分の不動産がもてるため、優越感を感じられるだろう。

もう一つ、新築のメリットとして、新築プレミアム価格として募集時に少し高めの家賃を設定できることもあげられる。

新築ワンルームマンション投資のデメリット

新築のメリットである新築プレミアム価格を適応できるのは初めの入居者のみだ。1人目が退去すれば中古となり家賃が下がるため利回りも下がる。

また、投資用のワンルームマンションは購入時に多額のマージンが発生しているため購入価格が高く収益がでることはあまりない。

新築ワンルームマンション投資の収益計算例

実際に新築ワンルームマンションの収支計算をしてみよう。

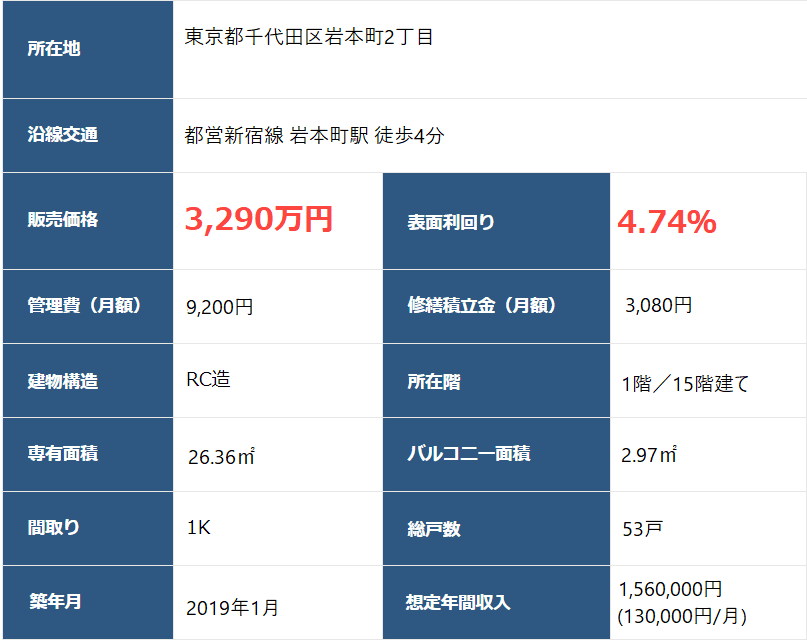

物件価格3,290万円、利回り4.74%のワンルームマンションに対して金利2%、融資期間30年で計算した場合、年間の収支はおおむね次のようになる。

| 物件価格 | 3,290万円 |

| 想定家賃収入 | 156万円/年 |

| ローン返済額 | 147万円/年 |

| 管理費 | 11万円/年 |

| 修繕積立金 | 3.6万円/年 |

| 固定資産税 | 10万円/年 |

| 火災保険 | 2万円/年 |

年間収支=想定家賃収入-支出合計=156万円-173.6万円=-17.6万円

この新築ワンルームマンションの場合、年間の家賃収入が156万円あるにもかかわらず、ローン返済や管理費、経費などの支出を払うと、満室経営をしていたとしても年間17.6万円の赤字となる。

現在の想定家賃収入は新築プレミアム価格で計算しているため、退去があると今よりも収入は下がる。また、新築のため修繕費は発生しないが、退去のたびにクリーニングが発生するため、清掃費が別途10〜20万円ほどかかる想定だ。新築ワンルームマンション投資がいかに収益性に欠けるかわかるだろう。

中古ワンルームマンション投資

次に、中古ワンルームマンションのメリット・デメリット、収支計算例をみていこう。

中古ワンルームマンション投資のメリット

新築ワンルームマンションと同じく、いい立地に物件をもてるのが中古ワンルームマンションのメリットだ。さらに、新築より中古のほうが物件価格は安い。新築ワンルームマンションは業者に価格を上乗せされている場合が多いが、中古はそれがないため新築に比べていい物件が見つかる可能性もある。

中古ワンルームマンション投資のデメリット

経年劣化により不動産の価値は下がり家賃も下落していく。数十年も経てば修繕が発生し、予期せぬ高額出費が発生する可能性があるのが中古ワンルームマンションのデメリットだ。さらに、ローンを完済する頃には耐用年数が近づいているため購入金額以上の値段では売れず、キャッシュフローもあまり出ないため売却してもトータルでマイナスとなってしまう。

中古ワンルームマンション投資の収益計算例

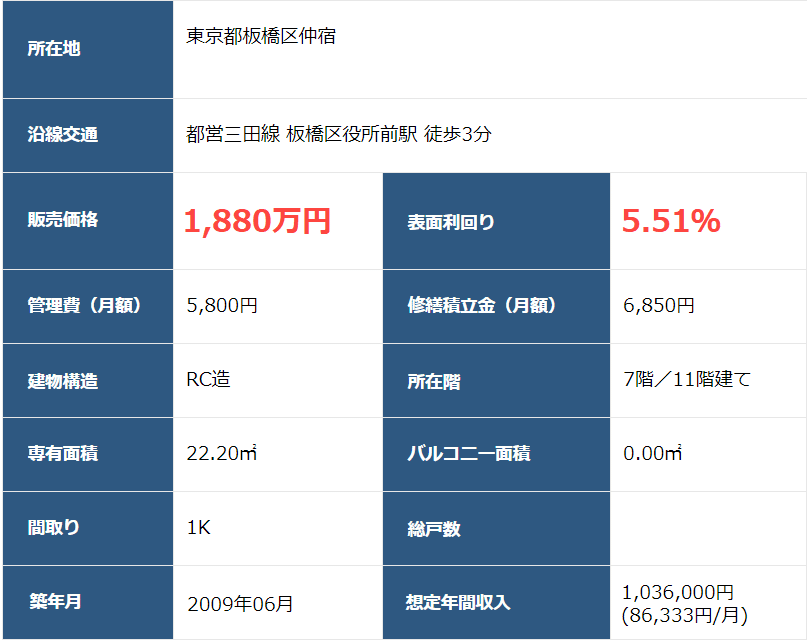

物件価格1,880万円の中古、利回り5.51%のワンルームマンションに対して、フルローンかつ金利2%、融資30年で計算した場合、年間の収支はおおむね次のようになる。

| 物件価格 | 1,880万円 |

| 想定家賃収入 | 103.6万円/年 |

| ローン返済額 | 84万円/年 |

| 管理費 | 6.9万円/年 |

| 修繕積立金 | 8.2万円/年 |

| 固定資産税 | 10万円/年 |

| 火災保険 | 2万円/年 |

年間収支=想定家賃収入-支出合計=103.6万円-111.1万円=-7.5万円

この中古ワンルームマンションでは、新築より物件購入価格が下がったが、家賃収入も少なくなっているため、利回りはそこまでよくない。また、修繕積立金がやや割高となっていて、あと10~20年の間には修繕が行われることが予想される。修繕の際の出費で勘違いされやすいのが、毎月修繕積立金を支払っているから実際の修繕時に費用を負担する必要はないということだ。修繕積立金の対象範囲は、マンション全体の共用部分に対してであり、各部屋の修繕には適用されない。経年劣化により部屋の設備が壊れた、床や壁のリフォームをしないと入居付けができないとなると、修繕積立費とは別に修繕費用を支払う必要があるのだ。

新築ワンルーム、中古ワンルームともに満室の状態でも赤字になる計算のため、どちらもおすすめはできないが、物件によって利回りが高いものが見つかる可能性を考えると中古ワンルームマンションのほうがいいといえる。

元ワンルームマンション投資の営業マンに聞いた「正直利益はでるのか?」

収益性の低いワンルームマンションだが、ワンルームマンション投資専門の営業マンはどのようにしてそれを売っているのか。実際に元ワンルームマンション投資の営業マンに話を聞いてみた。

Q. ワンルームマンションへの投資は利益がでるの?

A.「正直なところ、お客さんに利益はないですね。利回りも低いですし、手出しが必要になるので実質赤字の物件ばかりです。売る側としては仲介手数料がおいしかったです」

Q. ワンルームマンションはどのような層に売るの?

A.「上場企業の役員、医者、公務員などが多いですね。年収がいいと貯金もそこそこあって、銀行からも好かれるので融資がでやすいんです。融資がでるということはあやしい物件ではないだろうと勝手に思い込んでくれます。ワンルームマンションを扱う業界ではいわゆる高属性の人の名簿が出回っています。そのリストに電話をかけて、話を聞いてくれた人と会う約束をして、物件を買ってもらいます」

Q. ワンルームマンションが売れると不動産会社にはどんなメリットがあるの?

A.「仲介手数料が入ることです。それ以外のメリットは特にないですね。しいて言うなら、1度買ってもらえると、もう1室買いたいとお客さんのほうから言ってくれて、営業をしなくてもリピートで何室か売れることが多いです」

Q. 収益性がないワンルームマンションをどのようにすすめるの?

A.「税金対策で…という業者もいますが、私の場合は掛け捨ての保険よりよい、保険はお金を払ったら終わりだけど物件は手元に残るし資産になる。賃貸すると家賃収入も入っていいですよ、という感じですすめていました」

結論:ワンルームマンション投資で利益がでるのは稀!

潤沢な資産を保有している人のなかには、資産保全や税金対策でワンルームマンションをうまく利用している人も存在する。また、ワンルームマンション投資で儲かった人もいる。しかし、それらはもともとお金持ちだったり、時価の上昇などでたまたま良い物件を購入できたり、再現性のないケースが多い。

これから資産を増やしていきたいという投資家目線では、ワンルームマンション投資は儲からないし、安易に参入するにはリスクが高すぎるためおすすめできない。

ワンルームマンションより利益が期待できる!おすすめの不動産投資手法

ワンルームマンション投資は、ほとんど利益が出ないどころかマイナスになってしまう物件も多いことがわかった。では、ワンルームマンション以外の物件はどうだろうか。ここでは、戸建て・木造一棟アパート・RC一棟マンションそれぞれの特徴と収益を試算してみよう。

戸建て投資(おすすめ度:★☆☆)

購入価格が安いという理由でワンルームマンション投資を選ぼうと思っていたなら、次に価格が低いのは戸建て賃貸だ。戸建て投資は、ワンルームマンションより少しだけ収益性はいいものの儲かるというほどではない。

戸建て賃貸投資とは

戸建て賃貸投資はマンションやアパートではなく一戸建て住宅を購入し、おもにファミリー層向けに貸し出すことで家賃収入を得る不動産投資手法だ。ワンルームマンションより土地面積が広く、建物が古くなり評価が下がったとしても、土地の評価があまり変わらないため資産として残る。

戸建て賃貸投資の収益シミュレーション

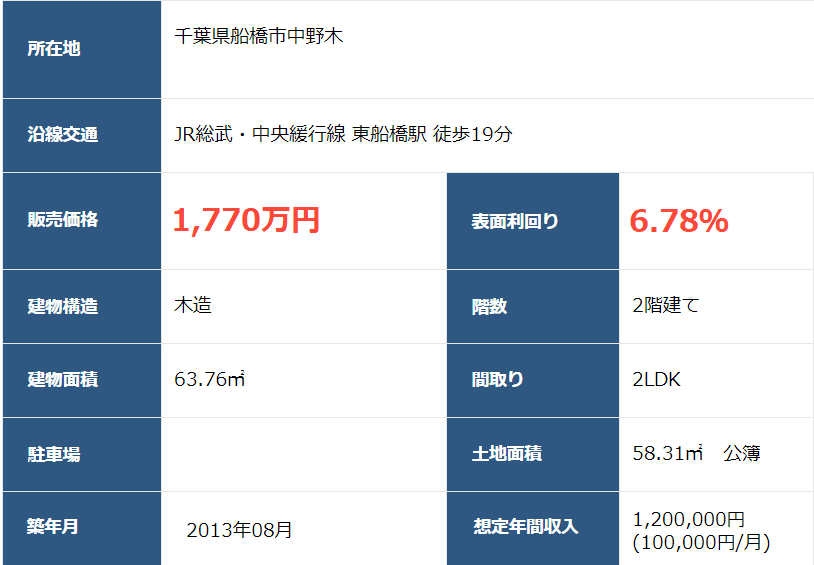

物件価格1,700万円、利回り7.05%の中古一戸建て物件に対し、フルローンかつ金利2%、融資30年で計算した場合、年間の収支はおおむね次のようになる。

| 物件価格 | 1,770万円 |

| 想定家賃収入 | 120万円/年 |

| ローン返済額 | 79万円/年 |

| 管理費 | 3.9万円/年 |

| 修繕積立金 | 3.6万円/年 |

| 固定資産税 | 20万円/年 |

| 火災保険 | 2万円/年 |

年間収支=想定家賃収入-支出合計=120万円-108.5万円=11.5万円

新築・中古のワンルームマンションよりは収益性があるが、年間で11.5万円とまだ低い。一戸建て賃貸は単身用のアパートやマンションに比べて入居期間が長い傾向にあり、一度入居があればそのあと入居者付けに苦労しにくい。しかし、一戸建ては1戸のみの賃貸なので入居がなければ収入がゼロになる。そのため総合的に安定した投資とはいえない。

一棟木造アパート投資(おすすめ度:★★☆)

次に紹介するのは一棟木造アパートだ。ワンルームマンション投資や戸建て投資よりも収益性が高いため、投資対象としておすすめである。

一棟木造アパート投資とは

ワンルームマンション投資が1部屋単位であるのに対し、木造アパート投資は一棟まるごとアパートを所有してすべての部屋を賃貸するという不動産投資手法だ。高利回りで収益性の高い物件が見つかりやすいのが特徴である。また、経年劣化により建物の価値が減っても、土地の評価額はあまり変わらないため資産価値が高い。

一棟木造アパート投資の収益シミュレーション

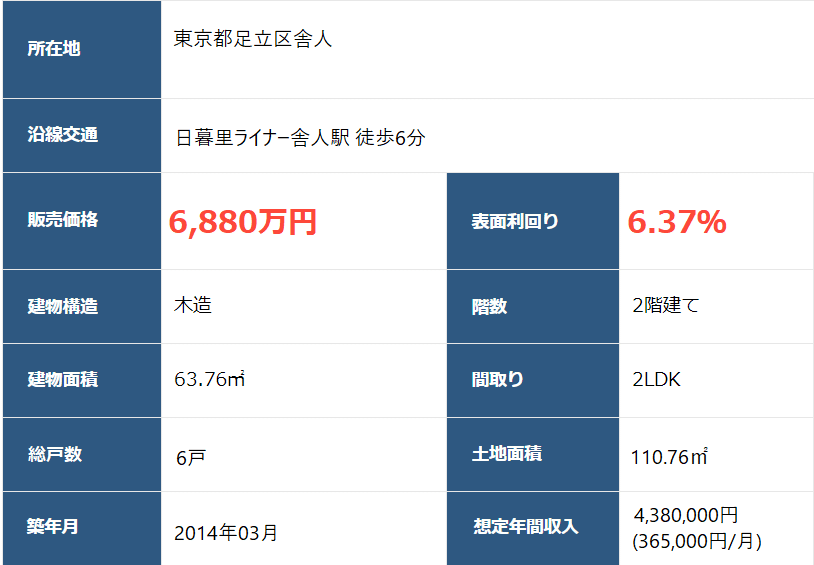

物件価格6,880万円、利回り6.37%の中古一棟木造アパートに対し、フルローンかつ金利2%、融資30年で計算した場合、年間の収支はおおむね次のようになる。

| 物件価格 | 6,880万円 |

| 想定家賃収入 | 438万円/年 |

| ローン返済額 | 294万円/年 |

| 管理費 | 14.2万円/年 |

| 修繕積立金 | 13.1万円/年 |

| 固定資産税 | 50万円/年 |

| 火災保険 | 12万円/年 |

年間収支=想定家賃収入-支出合計=438万円-396.3万円=41.7万円

一棟木造アパートは、ワンルームマンションや一戸建てと違い戸数が多いため家賃収入が多く、利回りと収益性が高い。しかし、RC(鉄筋コンクリート造)マンションに比べるとまだ戸数が少ないため、さらに儲けをだしたいのであれば、複数棟の購入やRCマンションの購入を視野に入れるといいだろう。

また、木造アパートは耐用年数の短さから長期ローンが組みにくいことや、災害・騒音・修繕などのトラブルも発生しやすい側面もあるため物件選定が成功のカギを握る。

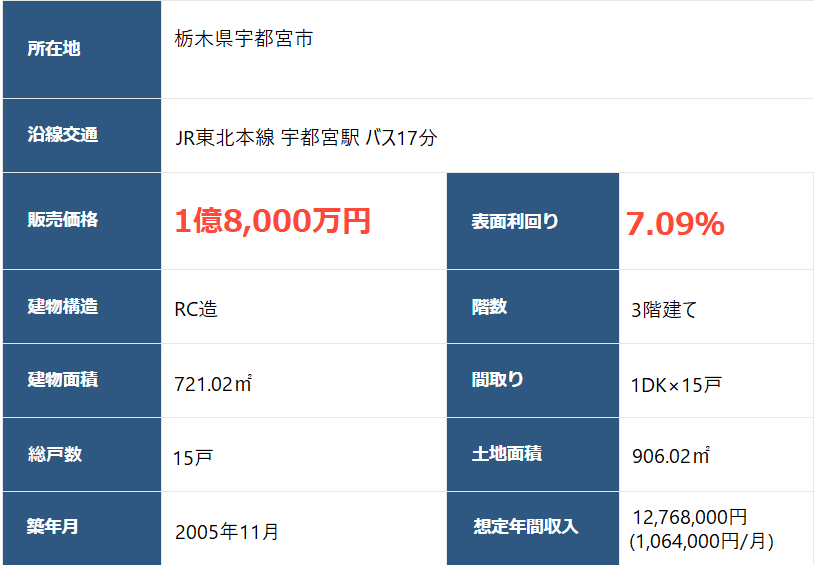

一棟RCマンション投資(おすすめ度:★★★)

最後に一棟RC(鉄筋コンクリート造)マンションを紹介する。一棟RCマンションは収益性にも耐久性にも優れているため、不動産投資用物件としてかなりおすすめだ。

一棟RCマンション投資とは

一棟RCマンション投資の特徴は、高利回りで戸数も多いため収入金額が大きく、収益性がかなり高いということだ。また、法定耐用年数が長く長期間の融資を引きやすい。一戸建て、木造アパートと同様に土地の資産価値も高い。しかし、物件価格が高額で融資が引きづらいため、手を出しにくいのがネックだ。

一棟RCマンション投資の収益シミュレーション

物件価格15,000万円、利回り8.51%の中古一棟RCマンションに対し、フルローンかつ金利2%、融資30年で計算した場合、年間の収支はおおむね次のようになる。

| 物件価格 | 18,000万円 |

| 想定家賃収入 | 1,276.8万円/年 |

| ローン返済額 | 804万円/年 |

| 管理費 | 41万円/年 |

| 修繕積立金 | 38万円/年 |

| 固定資産税 | 150万円/年 |

| 火災保険 | 30万円/年 |

年間収支=想定家賃収入-支出合計=1,276.8万円-1,063万円=213.8万円

一棟RCマンションの収益シミュレーションをしてみると、年間200万円以上とかなり収益性が高いことがわかる。また、木造より頑丈な構造のため災害にも強く、騒音トラブルや修繕が発生しにくいのも利点だ。しかし、物件価格がかなり高額なため融資が引けるかどうかが問題である。もし、融資付けが可能であれば一棟RCマンションが断然おすすめだが、物件価格を考えるなら一棟アパートでもよいだろう。

ワンルームマンション投資は成功しない場合がほとんど!

成功している不動産投資家は一人としてワンルームマンションを買っていない。収益シミュレーションからもわかるように、たとえ利回りが5%近くあってもワンルームマンション投資は損をすることが多いのだ。不動産投資で効率的に利益を得たいなら一棟買いがおすすめだ。

ただし、一棟買いならすべての物件で収益がでるわけではない。一棟買いでもしっかりと物件選定をするのは必須だ。

不動産投資ユニバーシティでは、不動産投資の正しい知識や物件選定のポイントが30日間で学べる『無料メール講座』を配信している。ぜひ登録してみてほしい。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2024年6月13日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!