不動産収入を得るためには自宅マンションを買ってはいけない

多くの人が自分で居住するためのマンションや一戸建てをローンを組んで購入している。

この潮流は最近では当たり前だが、戦前はほとんどの人が借家暮らしであった。

1941年の厚生省「大都市住宅調査」では、全体の75.9%が借家住まいとなっている。

大阪では実に89.2%の人が借家だった。この流れが変わったのは戦後だ。1950年に住宅金融公庫が設立され、翌年に公営住宅法が制定された。

第一期住宅建設五カ年計画が1966年に施行された直後に多摩ニュータウンが開発されることになる。

この翌年には住宅ローン残高で民間金融が公的機関を上回り、全国ベースで住宅数が世帯数を上回ることになった。多くの人がマイホームを入手し、居住地を自己所有する機運が高まってきたのだ。

さらに「第二期住宅建設五カ年計画」が1971年に制定され、「一人一室」を目標とする計画が策定された。

このような流れの中、80年代には高層マンションも登場するようになり、より多様な選択肢が生まれることになった。

この段階になると、普通の会社印であれば一生賃貸で住む人の方が珍しいという光景が当たり前となり、「夢のマイホーム」などという言葉もこの時代に生まれた。

このようなマイホーム取得の流れの背景には、土木・建築業を起点として景気活性化を図ろうとする政府の意図が大いに働いている。

親からの資金を住宅を購入する代金に利用するのであれば、贈与税が軽減される法律も存在している。このような法律は時限立法だが、手を変え品を変え毎年何らかの軽減措置が図られているのが実状だ。

自宅マンションはローンを組んでまで買う必要はない

話を本題に移すが、不動産収入を得たいのであれば自宅用のマンションを購入するのは止めた方がいい。

不動産投資をやらない場合も、自宅用のマンションなど買う必要はないと私は思う。

マイホームブームなどという良くわからないプロパガンダを作り出しているのは、庶民に出来るだけお金を使って欲しいと考える、官僚たちやデベロッパー会社の経営者だ。

人々が勤勉に働いてもらうには長い期間の住宅ローンを組ませて、ある程度拘束性を持たせた方がコントロールしやすい。

デベロッパーは次々に新築マンションを建てて売らないと商売が出来ないので、景気対策として土木工事を推進している国の方針に乗っかって事業を拡大しているという構図だ。

更にいうと、こういう建築会社に国交省の天下り官僚が、定年後に再就職するのだ。

私は決して陰謀論者ではないが、世間を取り巻く空気やブームはこのようにして意図的に作られている場合が多いというのは事実なのでしょうがない。

マイホーム購入のための軽減税率は有り難い措置だが、誰が何のためにやっているかの意図を読み取れないと、結局は自分達が損をすることになる。

マンションの購入派の人たちは「賃貸の家賃よりも毎月のローンの方が安い」ということをマンション購入の理由としてよく述べる。

あえて明言する人は少ないが「自分の城を持って初めて一人前になれる」という風潮もまだまだあるように思える。

しかし冷静に考えれば、資産価値のないマンションを数千万円の借金をしてまで買う理由というのはあまりない。

なぜそのように考えるべきなのかについて、その理由を説明しよう。

購入する方が賃貸よりも本当に得なのか?

まず

「賃貸した場合の家賃よりも、購入したマンションのローンを払った方が安い」

という説だが、これは実際に正しい場合が多い。

具体例を見てみよう。

4,000万円のマンションを金利1.5%で購入した場合、月額返済額は13.8万円になる。

便宜上頭金はゼロとし、返済方法は返済+利息が常に一定の元金均等返済を選んでいるとする。

金利は、近年の感覚だとやや高いと思うかもしれないが、30年間の平均金利を予測する場合この水準は低過ぎるぐらいだ。

比較対象として、同じぐらいのグレードの賃貸物件を借りた場合、月額家賃は恐らく18万円-20万円前後になると思われる。

月額20万円だと、利回りは6%になるので、このぐらいが賃貸の家賃としては妥当だろう。

多くの人はここまでしか考えてなく、「ローン返済後は資産としてマンションが残るし、賃貸より購入した方が断然いい」と考えるだろう。

しかしこの計算はかなり大ざっぱだ。

マンションを自分で購入した場合は、固定資産税・都市計画税が年間10数万円掛かる。

管理費・修繕積立費も4,000万円ぐらいの物件だと月額1.5万円ぐらいは必要となるだろう。

固都税が月額1万円、管理費・修繕費が1.5円だとすると、月額の支払い合計は16.3万円になる。

これでも、賃貸で毎月20万円払うよりは約3.7万円安い計算になることがわかる。

月々の支払いが4万円近く安いのであれば、やはりマンションを購入するのが一見妥当な選択のように思える。

しかし果たして本当にそうだろうか?

この考えは思考の範囲を限定しており、購入した場合の支払いと賃貸にした場合の支払いに限った場合の話だ。

信用力を何に使うべきかを考える

実際はこのサイトを読んでいればご存知の通り「収益不動産に投資する」という別の手があるのだ。

考えるべきポイントは賃貸か購入かではない。

会社員(もしくは経営者)としてお金を借りることのできる「信用力」を、何に使うかということだ。

ここで言う「信用力」とは、その人が「人間的に信頼できるか」ではなく、給与収入はいくらなのか、会社の規模や事業は安定しているのか、などの経済処遇面に限定した信用力だ。

銀行でローンを組む場合も、賃貸マンションを借りる場合も、不動産投資で融資を引く場合も、必ず「信用力」を見て判断される。

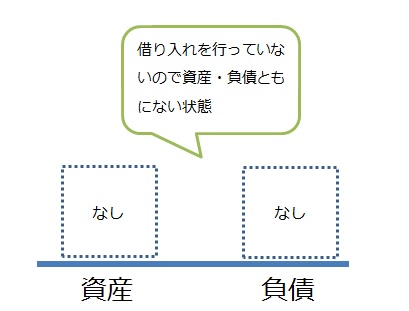

賃貸派の人は、会社員としての信用力を「賃貸物件を借りること」に使う。

この行為では資産も負債も増えることはない。信用力もさほど毀損しないので、収益物件購入と併用することも可能だ。

「信用力」を賃貸マンションを借りることに利用した場合

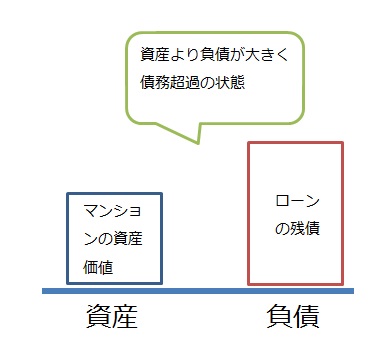

購入派の人は、会社員としての信用力を「ローンを組んでお金を借りること」に使う。

資産性がないものに高いお金を払うので、下記の図ように資産よりも負債の額の方が大きくなる。

「信用力」を自分が住む用のマンションを購入するのに利用した場合

気を付けてほしいのは、新築の居住用マンションはほとんどのケースにおいて購入金額ほどの価値で銀行は評価しないという点だ。

上記の4,000万円のマンションの例で言うと、固定資産税評価額は土地と建物合わせて2,000万円ほどだろう。

(厳密には、固定資産税価格=銀行の評価額ではない。しかし銀行はこの程度の水準の評価額を出すことが予想される。)

借入をした4,000万円よりも保有しているマンションの評価額(2,000万円)の方が圧倒的に低いため、B/S(貸借対照表、バランスシート)上の資産と負債のバランスが悪い状態になる。

これがあまり良くない状態であることは、簿記をやったことがない人でも感覚的にわかるだろう。

新築マンションを購入した状態でその人の所有資産をすべて売却すると、負債が残ってしまうのだ。これがいい状態なわけがない。

実際に新築マンションを購入してすぐ売却した場合は、3,000万円以上では売れると思う。

しかし、居住用マンションは一回住むと新築ではなくなり、新築プレミアムがなくなった状態になる。

購入後に人気が出たエリアなどの特殊条件が重ならない限り、購入金額の4,000万円は大分下回る金額になるだろう。

では何故このような資産性の低いマンションを買うための費用を銀行は融資をしてくれるのかというと、それは本人の信用力の背景にある給与収入をあてにしているのだ。

マンションという資産単体で見ると全額ローンで賄えるだけの価値はないが、毎月入ってくる給与収入でローンが払えるのであれば、銀行は貸し倒れリスクが低いと考えるのだ。

マンション購入派の家計は、給与収入という外部からのキャッシュフローに頼ったB/S(貸借対照表、バランスシート)になる。

よって、給与収入が継続的に入ることの安定性を金融機関は重視して、融資を行うのだ。

収益不動産の購入に信用力を使うことが合理的な理由

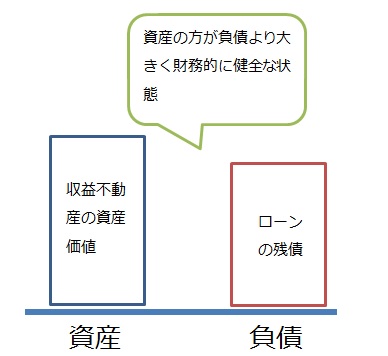

最後に不動産投資派だが、この人たちは信用力を「収益を生む不動産を購入すること」に使う。

「信用力」を不動産投資に利用した場合

信用力を不動産投資に利用する場合、銀行からお金を借りて不動産に投資して不動産収入を得る。

借りたお金以上のお金を生む仕組みを構築するのだ。

先に挙げた例では、賃貸と購入した場合の差額は月額3.7万円だった。

この金額を上回る収益を不動産収入で得ることが出来れば、経済合理性の観点からは不動産投資をするべきだということになる。

月額3.7円を年額に直すと、約44万円になる。4,000万円の物件を買って年間44万円以上の収益を生むには、都心の新築マンションを普通に貸し出しただけで実現可能だろう。

利回りの高い物件を買えれば、年間キャッシュフロー100万円以上は難なく確保できる。

購入した場合と賃貸との差額は年間44万円だった。

不動産投資では100万円の収益が得られるので、44万円と差し引きして56万円分が自宅マンションを購入したケースに上乗せされる収益となる。

どう考えても不動産投資で収益物件を購入する選択の方が賢いことが容易にわかる。

建物や土地が広い資産性の高い物件であれば、図のように資産が負債を上回るような買い方も可能だ。

そのような物件を購入できると、4,000万円の負債に対して5,000万円や6,000万円の資産を持つことになる。

このような状況が作れれば、銀行は追加の融資を検討することが可能となる。

4,000万円と言わず、1億円でも2億円でも追加で借りることが可能になるのだ。そうなれば56万円の差はもっと大きくなる。

ここまで、信用力をどのように使いながら、自分が住む家をどのような手段で用意するべきかについて述べてきた。

収益物件を買って不動産投資始めれば、収益的なメリットは大きい。しかし間違いなく手間もかかるしリスクもある。

それをどう判断して行動するかは個人の考え方次第だ。

しかし、多くの人が思考停止状態になり新築マンションを購入している昨今の状況には、警笛を鳴らしたい。

賃貸と持家を取り巻く構図は上記で説明した通りであり、それ以上でもそれ以下でもない。

この構図を理解しながらどう行動するかは、本人の意思次第だ。

もしあなたが、今の世の中を上手く生きることを目指すのであれば、常に経済合理性に基づいて冷静な計算を行い、それに沿った行動することを念頭に置く必要がある。

- 周りの人の考えや行動が本当に正しいのか?

- ニュースや雑誌広告のイメージが、先入観になっていないか?

を常に冷静に考えながら行動しないと、どんどん搾取されてしまうだろう。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2023年9月1日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!