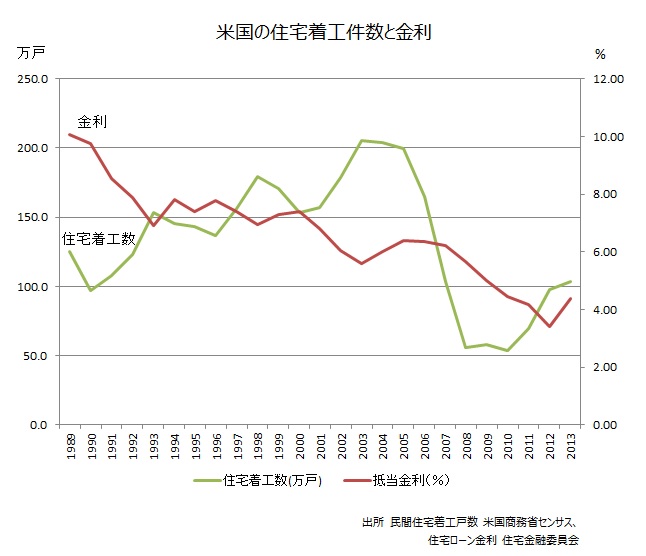

米国の住宅着工数と金利

米国の不動産着工数と金利水準の推移は以下の通りとなっている。

米国の不動産事情と日本の不動産投資は、直接的な関係がないので連動はしない。

しかし他の国の金利水準や新築住宅の件数を確認して学ぶことは、未来を予測する上で有用な知識となり得る。

米国経済は個人用住宅の価格が個人消費に大きな影響を与える。

特に、S&P社が発表しているケースシラー住宅価格指数は、景気指標として大変重視されている。

この指標を、景気動向を見る際に一番重要視しているエコノミストもいるくらいだ。

2000年代に入り住宅の価格が高騰していた時は、住宅価格が伸びていたにもかかわらず着工数も伸びていた。

これは1980年代の日本のバブル期と同じような状況で、今の価格が去年より2割高くても来年はまた更に2割高くなることを見込み、多くの人が現在住んでいる所よりも高い住宅を購入していた。

去年2,500万円で買った家が今の時価で3,000万円だとするとする。

それを売って4,000万円の住宅を買い、買った家が来年更に4,500万円になっているというイメージだ。

たった1年でより広い家に住めるようになったうえに、数百万円の含み益も同時に得たことになる。

ここで着目すべきなのは多くの人が住宅価格は上がるものだと思い、身の丈以上の買い替えを頻繁にやっていたという事実だ。

例えば、隣に住んでいた人がいて同じぐらいの年収・家族構成なのにもっと大きい家を買って引っ越したとする。

友達もみな数年に一度家を買い換えて多額の転売益を得ている。

しかも銀行は不動産であれば誰にでもお金を貸してくれる状態だ。

このような状況だと、普通の感覚であれば

「私も不動産を買わなければ損をする」

と思うことだろう。

そしてリーマンショックが2008年に起き、住宅価格が大きく下落するとともに多くの人が財産を失うこととなった。

日本のバブル期と同じくアメリカでも不動産会社も同時に多く潰れた。

このような状態が長くは続かないかもしれないとわかっていても、「それはすぐは来ないだろう」「みんなやっているから大丈夫だ」という甘い認識が悲劇を生みだすのだ。

これを回避するには過去の歴史を勉強して学ぶことが必要だ。そして自分の投資基準を厳しく設定し、そこから逸脱しないことを自分の中で決めるしか方法はない。

景気の境目がいつになるのかを、正確に見極めるのは不可能だ。

ITバブルが弾けた後の景気の一番の底で買い、リーマンショックの直前の一番高い時期に売り抜けることなど、どんなに優秀なプロのファンドマネージャーであっても不可能なのだ。

何故かと言うと、バブルを作るのもバブルが崩壊するのも、

「これからまだまだ上がる」

「ここからさらに下がる」

と考える、機関投資家や個人投資家の心理によって形成されるものだからだ。

これは、ファンドがアルゴリズムを使って売買する割合が増えた現在でも変わらない。

機関投資家や個人投資家の心理がいつ雪崩を打って潮目が変わることになるのかは、経済学で理論値を算出したところで正確な時期の予測は出来ないのだ。

それよりも大きな景気の流れを冷静に把握し、プレイヤーとして長く投資に携わることを目指した方が、長期的にははるかに多くの利益を得られるだろう。

景気の節目を読み取ろうなどとせず、大きな流れの中で大負けしないように売買を行うのだ。

このように、10年・20年の長いスパンで投資によって利益を得るためには、忍耐力が必要だ。

自分の設定したルールを自分自身で守れることを徹底できるかが、非常に重要なポイントとなる。

この記事の監修者

37歳の会社員が

"たった3ヶ月で月42万円”

を得た不動産投資が学べる

無料LINE講座

大手上場企業、外資系会社員ら12,699名が購読!

会社員が失敗しないで月40万円以上を得るための

不動産投資の全手法が学べるのはここだけ!

- ・特典1:全68ページ!不動産投資マニュアル

- ・特典2:利回り10%以上も!完全非公開物件情報の配信

- ・特典3:最新のセミナー情報優先配信

「不動産投資ユニバーシティ」をLINE友達追加後すぐに受講開始できます。

2023年9月1日更新 全25の金融機関の

エリア,金利,融資割合等を調査した独自PDF!